4.10: Política Monetaria

- Page ID

- 106865

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)Política Monetaria

La política monetaria de una nación afecta diversos aspectos de la economía. Como regulador de la política monetaria la Fed: mantiene el tamaño de la oferta monetaria, influye en las tasas de interés, puede cambiar los requisitos de reserva de los bancos, opera la compra y venta de bonos del gobierno, y determina los requisitos de margen. El impacto de la política monetaria puede afectar las tasas de interés y los diversos sectores de la economía, lo que a su vez puede afectar la asignación de recursos como el capital y la mano de obra.

Generalizaciones Universales

- Las acciones de la Reserva Federal tienden a estabilizar la economía alterando la política monetaria.

- La Fed no duda en cambiar las tasas de interés siempre que crea que beneficiará a la nación.

Preguntas Orientadoras

- ¿Cuál es el término para la regla que establece el porcentaje de cada depósito que se va a reservar como reserva legal?

- ¿Qué permite el sistema de reservas fraccionarias que haga la oferta monetaria?

- ¿Qué son las operaciones de mercado abierto?

La política monetaria es una de las responsabilidades más importantes de la Reserva Federal. La política monetaria es la decisión de la Reserva Federal de ampliar o contratar la oferta monetaria para influir en el costo del crédito disponible. El sistema bancario de Estados Unidos cuenta con un sistema de reservas fraccionarias, que requiere que cualquier institución depositaria mantenga un porcentaje o fracción de sus depósitos en reserva, o apartarse y no permitir que se le preste. Este sistema impide que el banco emita todos los depósitos depositados en el banco. ¿Por qué haría esto el Sistema de la Reserva Federal? Primero, protege al banco de prestar demasiado dinero. Segundo, protege a aquellas personas que ponen su dinero en el banco. Por último, puede ayudar a que crezca la oferta monetaria.

En muchos aspectos, la Fed es el creador más poderoso de la política económica en Estados Unidos. El Congreso puede aprobar leyes, pero el presidente debe ejecutarlas; el presidente puede proponer leyes, pero solo el Congreso puede aprobarlas. La Fed, sin embargo, establece y lleva a cabo la política monetaria. Las deliberaciones sobre la política fiscal pueden prolongarse durante meses, incluso años, pero el Comité Federal de Mercado Abierto (FOMC) puede, a puerta cerrada, fijar la política monetaria en un día y ver que esa política se implemente en cuestión de horas. La Junta de Gobernadores puede cambiar la tasa de descuento o los requisitos de reserva en cualquier momento. El impacto de las políticas de la Fed en la economía puede ser bastante dramático. La Fed puede empujar las tasas de interés hacia arriba o hacia abajo. Puede promover una recesión o una expansión. Puede hacer que la tasa de inflación suba o baje. La Fed ejerce un poder enorme.

Pero, ¿a qué fines se debe dirigir todo este poder? ¿Con qué herramientas se llevan a cabo las políticas de la Fed? ¿Qué problemas existen para tratar de lograr los objetivos de la Fed? En esta sección se revisan los objetivos de la política monetaria, las herramientas de que dispone la Fed para perseguir esos objetivos y la manera en que la política monetaria afecta a las variables macroeconómicas.

Video: Política Monetaria y Fiscal

Objetivos de la Política Monetaria

Cuando pensamos en los objetivos de la política monetaria, naturalmente pensamos en estándares de desempeño macroeconómico que parecen convenientes: una baja tasa de desempleo, un nivel de precios estable y crecimiento económico. Parece razonable concluir que las metas de la política monetaria deben incluir el mantenimiento del pleno empleo, la evitación de la inflación o deflación, y la promoción del crecimiento económico.

Pero estos objetivos, cada uno de los cuales es deseable en sí mismo, pueden entrar en conflicto entre sí. Una política monetaria que ayude a cerrar una brecha recesiva y así promueva el pleno empleo puede acelerar la inflación. Una política monetaria que busque reducir la inflación puede incrementar el desempleo y el débil crecimiento económico. Se podría esperar que en tales casos, las autoridades monetarias recibieran orientación de la legislación que detalla metas para que la Fed persiga y especificando qué hacer cuando lograr una meta significa no lograr otra. Pero como veremos, ese tipo de orientación no existe.

Ley de la Reserva Federal

Cuando el Congreso estableció el Sistema de la Reserva Federal en 1913, dijo poco sobre los objetivos de política que la Fed debería buscar. Lo más cerca que estuvo de deletrear los objetivos de la política monetaria fue en el primer párrafo de la Ley de la Reserva Federal, la legislación que creó la Fed:

“Una Ley para prever el establecimiento de bancos de la Reserva Federal, para proporcionar una moneda elástica, [para hacer préstamos a los bancos], para establecer una supervisión más efectiva de la banca en Estados Unidos, y para otros fines”.

En definitiva, nada en la legislación que crea la Fed anticipa que la institución actuará para cerrar brechas recesivas o inflacionarias, que buscará estimular el crecimiento económico, o que se esforzará por mantener estable el nivel de precios. No hay orientación sobre lo que debe hacer la Fed cuando estos objetivos entran en conflicto entre sí.

La Ley de Empleo de 1946

El primer esfuerzo de Estados Unidos para especificar objetivos macroeconómicos se produjo después de la Segunda Guerra Mundial. La Gran Depresión de los años treinta había inculcado en las personas un profundo deseo de evitar calamidades similares en el futuro. Ese deseo, aunado a la publicación de 1936 de la prescripción de John Maynard Keynes para evitar tales problemas a través de la política gubernamental (La teoría general del empleo, los intereses y el dinero), llevó a la aprobación de la Ley de Empleo de 1946, que declaró que la gobierno federal debe “utilizar todos los medios prácticos... para promover el máximo empleo, producción y poder adquisitivo”. El acto también creó el Consejo de Asesores Económicos (CEA) para asesorar al presidente en materia económica.

Podría esperarse que la Fed se vea influenciada por esta especificación de metas federales, pero debido a que es una agencia independiente, no se requiere seguir ningún camino en particular. Además, la legislación no sugiere qué se debe hacer si entran en conflicto los objetivos de lograr el pleno empleo y el máximo poder adquisitivo.

La Ley de Empleo Pleno y Crecimiento Equilibrado de 1978

La declaración más clara y específica de metas económicas federales llegó en la Ley de Empleo Pleno y Crecimiento Equilibrado de 1978. Esta ley, generalmente conocida como la Ley Humphrey—Hawkins, especificó que para 1983 el gobierno federal debería lograr una tasa de desempleo entre los adultos de 3% o menos, una tasa de desempleo civil de 4% o menos, y una tasa de inflación de 3% o menos. Aunque estos objetivos tienen la virtud de la especificidad, ofrecen poco en términos de orientación política práctica. La última vez que la tasa de desempleo civil en Estados Unidos cayó por debajo del 4% fue 1969, y la tasa de inflación de ese año fue de 6.2%. En 2000, la tasa de desempleo tocó 4%, y la tasa de inflación ese año fue de 3.4%, por lo que las metas estaban cerca de cumplirse. A excepción de 2007 cuando la inflación alcanzó 4.1%, la inflación ha oscilado entre 1.6% y 3.4% en todos los demás años entre 1991 y 2011, por lo que la meta de inflación se cumplió o casi se cumplió, pero el desempleo fluctuó entre 4.0% y 9.6% durante esos años.

La Ley Humphrey-Hawkins exige que el presidente de la Junta de Gobernadores de la Fed informe dos veces al año al Congreso sobre la política monetaria de la Fed. Estas sesiones brindan una oportunidad para que los miembros de la Cámara de Representantes y del Senado expresen sus puntos de vista sobre la política monetaria.

Política y metas de la Reserva Federal

Quizás la manera más clara de ver los objetivos de la Fed es observar las decisiones de política que toma. Desde 1979, tras un ataque de inflación de dos dígitos, sus acciones han sugerido que el objetivo principal de la Fed es mantener la inflación bajo control. Sin embargo, siempre que la tasa de inflación caiga dentro de límites aceptables, la Fed también utilizará medidas estimulantes para intentar cerrar las brechas recesivas.

En 1979, la Fed, entonces dirigida por Paul Volcker, lanzó un programa deliberado de reducción de la tasa de inflación. Se apegó a ese esfuerzo hasta principios de la década de 1980, incluso ante una recesión importante. Ese esfuerzo logró su objetivo: la tasa de inflación anual cayó de 13.3% en 1979 a 3.8% en 1982. El costo, sin embargo, fue grande. El desempleo se disparó más allá de 9% durante la recesión. Con la tasa de inflación por debajo del 4%, la Fed pasó a una política estimulante a principios de 1983.

En 1990, cuando la economía cayó en recesión, la Fed, con Alan Greenspan al frente, realizó operaciones agresivas de mercado abierto para estimular la economía, a pesar de que la tasa de inflación había saltado a 6.1%. Gran parte de ese incremento en la tasa de inflación, sin embargo, se debió a un alza del precio del petróleo que se produjo a raíz de la invasión iraquí de Kuwait ese año. Un salto en los precios que ocurre al mismo tiempo que el PIB real se desploma sugiere un cambio hacia la izquierda en la oferta agregada a corto plazo, un cambio que crea una brecha recesiva. Funcionarios de la Fed concluyeron que el repunte de la inflación en 1990 fue un fenómeno temporal y que una política expansiva era una respuesta adecuada a una economía débil. Una vez que la recuperación estaba claramente en marcha, la Fed pasó a una política neutral, buscando no impulsar ni reducir la demanda agregada. A principios de 1994, la Fed pasó a una política contraccionaria, vendiendo bonos para reducir la oferta monetaria y elevar las tasas de interés. Entonces el presidente de la Fed, Greenspan, indicó que la medida tenía por objeto evitar cualquier posible aumento de la inflación a partir de su tasa de 1993 de 2.7%. Si bien la economía seguía en una brecha recesiva cuando actuó la Fed, Greenspan indicó que cualquier aceleración de la tasa de inflación sería inaceptable.

Para marzo de 1997 la tasa de inflación había caído a 2.4%. A la Fed le preocupaba que las presiones inflacionarias estuvieran aumentando y endureciendo la política monetaria, elevando la meta de la tasa de interés de los fondos federales a 5.5%. La inflación se mantuvo muy por debajo del 2.0% durante el resto de 1997 y 1998. En el otoño de 1998, con una inflación baja, a la Fed le preocupaba que la recesión económica en gran parte de Asia y el lento crecimiento en Europa redujeran el crecimiento en Estados Unidos. En pasos de cuarto de punto, redujo la meta para la tasa de fondos federales a 4.75%. Con el crecimiento rápido del PIB real en el primer semestre de 1999, la Fed se preocupó de que la inflación aumentara, a pesar de que la tasa de inflación en ese momento era de alrededor del 2%, y en junio de 1999, elevó su meta para la tasa de fondos federales al 5% y continuó elevando la tasa hasta llegar al 6.5% en mayo del 2000.

Con la inflación bajo control, entonces comenzó a bajar la tasa de fondos federales para estimular la economía. Continuó bajando a través de la breve recesión de 2001 y más allá. Hubo 11 recortes de tasas en 2001, con la tasa al cierre de ese año en 1.75%; a fines de 2002 la tasa se redujo a 1.25%, y a mediados de 2003 se redujo a 1.0%.

Entonces, con el crecimiento repuntando y la inflación nuevamente una preocupación, la Fed comenzó de nuevo a mediados de 2004 a incrementar las tasas. Al cierre de 2006, la tasa se ubicó en 5.25% como resultado de 17 aumentos de tasa de cuarto de punto.

A partir de septiembre de 2007, la Fed, desde 2006 dirigida por Ben Bernanke, cambió de marcha y comenzó a bajar la tasa de fondos federales, principalmente en escalones más grandes o 0.5 a 0.75 puntos porcentuales. Aunque inicialmente algo preocupado por la inflación, percibió que la economía comenzaba a desacelerarse. Se movió agresivamente a tasas más bajas en el transcurso de los próximos 15 meses, y para finales de 2008, la tasa se orientó a entre 0% y 0.25%. A finales de 2008 a 2011, comenzando con la amenaza de la deflación y luego avanzando hacia un periodo en el que la inflación fue bastante baja, la Fed parecía bastante dispuesta a utilizar todas sus opciones para tratar de mantener los mercados financieros funcionando sin problemas. La Fed intentó, en el periodo inicial, moderar la recesión, y luego trató de apoyar el crecimiento bastante mediocre que siguió. En enero de 2012, la Fed dejó constancia de que ante su expectativa de que la inflación permanecería bajo control y que la economía tendría holgura, anticipó mantener la tasa de fondos federales en niveles extremadamente bajos hasta finales de 2014.

¿Qué podemos inferir de estos episodios en los años ochenta, noventa y la primera década de este siglo? Parece claro que la Fed está decidida a no permitir que vuelvan a ocurrir las altas tasas de inflación de la década de 1970. Cuando la tasa de inflación se encuentre dentro de límites aceptables, la Fed emprenderá medidas estimulantes en respuesta a una brecha recesiva o incluso en respuesta a la posibilidad de una desaceleración del crecimiento. Esos límites parecen haberse endurecido con el tiempo. A finales de la década de 1990 y principios de la década de 2000, parecía que una tasa de inflación superior al 3% —o cualquier indicación de que la inflación pudiera elevarse por encima del 3%— llevaría a la Fed a adoptar una política contraccionaria. Mientras estaba en la Junta de la Reserva Federal a principios de la década de 2000, Ben Bernanke había sido un defensor de los objetivos de inflación. Bajo ese sistema, el banco central anuncia su objetivo de inflación y luego ajusta la tasa de los fondos federales si la tasa de inflación se mueve por encima o por debajo del objetivo del banco central. El señor Bernanke indicó que su objetivo preferido es un incremento esperado en el nivel de precios, medido por el índice de precios de bienes y servicios de consumo excluyendo alimentos y energía, de entre 1% y 2%. Así, la meta de inflación parece haberse endurecido aún más, a una tasa del 2% o menos. Sin embargo, si se esperara que la inflación se mantuviera por debajo del 2%, la Fed emprendería medidas estimulantes para cerrar una brecha recesiva. Si la Fed se aferrará a ese objetivo no se pondrá a prueba realmente hasta que se desarrollen nuevas experiencias macroeconómicas.

Política monetaria y variables macroeconómicas

Vimos en un capítulo anterior que la Fed tiene tres herramientas a su mando para tratar de cambiar la demanda agregada y así influir en el nivel de actividad económica. Puede comprar o vender bonos del gobierno federal a través de operaciones de mercado abierto, puede cambiar la tasa de descuento o puede cambiar los requisitos de reserva. También puede utilizar estas herramientas en combinación. En la siguiente sección de este capítulo, donde discutimos la noción de trampa de liquidez, también introduciremos medidas más extraordinarias que la Fed tiene a su disposición.

La mayoría de los economistas coinciden en que estas herramientas de política monetaria afectan a la economía, pero a veces no están de acuerdo sobre los mecanismos precisos a través de los cuales esto ocurre, sobre la fortaleza de esos mecanismos, y sobre las formas en que se debe utilizar la política monetaria. Antes de abordar algunos de estos temas, revisaremos las formas en que la política monetaria afecta a la economía en el contexto del modelo de demanda agregada y oferta agregada. Nuestro enfoque estará en las operaciones de mercado abierto, la compra o venta por parte de la Fed de bonos federales.

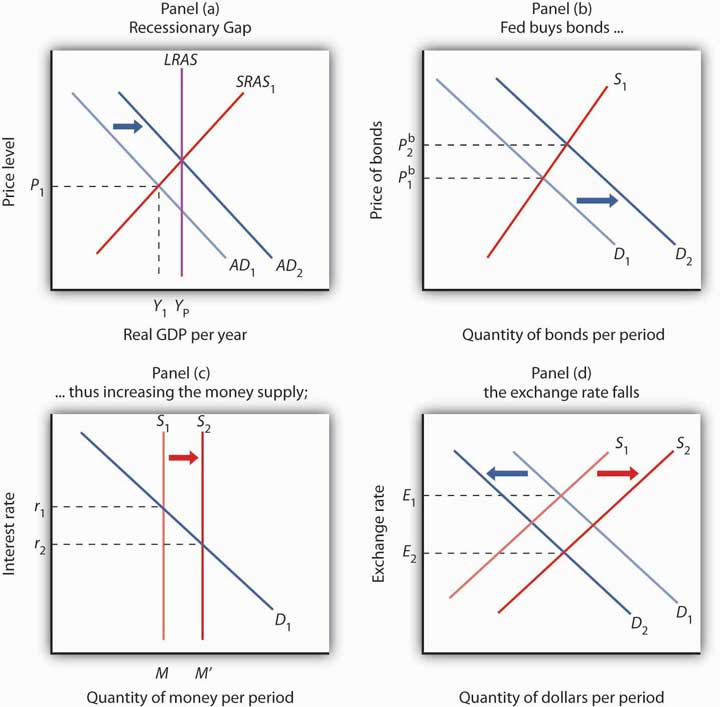

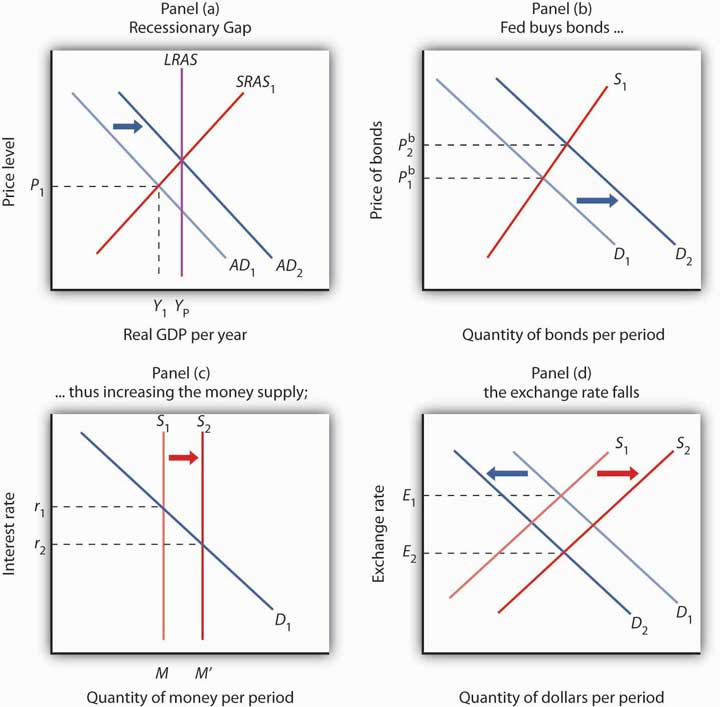

Política Monetaria Expansiva

La Fed podría perseguir una política monetaria expansiva en respuesta a la situación inicial mostrada en el Panel a) de la Figura 1. Una economía con un potencial de producción de YP está operando en Y1; hay una brecha recesiva. Una posible respuesta política es permitir que la economía corrija esta brecha por sí sola, esperando reducciones en los salarios nominales y otros precios para desplazar la curva de oferta agregada a corto plazo SRAS1 hacia la derecha hasta que intersecta la curva de demanda agregada AD1 en YP. Una alternativa es una política de estabilización que busca incrementar la demanda agregada a AD2 para cerrar la brecha. Una política monetaria expansiva es una forma de lograr tal cambio.

Para llevar a cabo una política monetaria expansiva, la Fed comprará bonos, incrementando así la oferta monetaria. Eso desplaza la curva de demanda de bonos a D2, como se ilustra en el Panel (b). Los precios de los bonos suben a PB2. El precio más alto de los bonos reduce la tasa de interés. Estos cambios en el mercado de bonos son consistentes con los cambios en el mercado monetario, mostrados en el Panel (c), en el que la mayor oferta monetaria conduce a una caída en la tasa de interés a r2. La tasa de interés más baja estimula la inversión. Además, la menor tasa de interés reduce la demanda y aumenta la oferta de dólares en el mercado de divisas, reduciendo el tipo de cambio a E2 en el Panel (d). El menor tipo de cambio estimulará las exportaciones netas. El impacto combinado de una mayor inversión y exportaciones netas desplazará la curva de demanda agregada hacia la derecha. La curva se desplaza en una cantidad igual al multiplicador multiplicada por la suma de los cambios iniciales en la inversión y las exportaciones netas. En el Panel (a), esto se muestra como un cambio a AD2, y se cierra la brecha recesiva.

En el Panel (a), la economía tiene una brecha recesiva YP − Y1. Una política monetaria expansiva podría tratar de cerrar esta brecha desplazando la curva de demanda agregada a AD2. En el Panel (b), la Fed compra bonos, desplazando la curva de demanda de bonos a D2 e incrementando el precio de los bonos a Pp2. Al comprar bonos, la Fed aumenta la oferta monetaria a M′ en el Panel (c). La acción de la Fed baja las tasas de interés a r2. La menor tasa de interés también reduce la demanda y aumenta la oferta de dólares, reduciendo el tipo de cambio a E2 en el Panel (d). Los incrementos resultantes en la inversión y las exportaciones netas desplazan la curva de demanda agregada en el Panel (a).

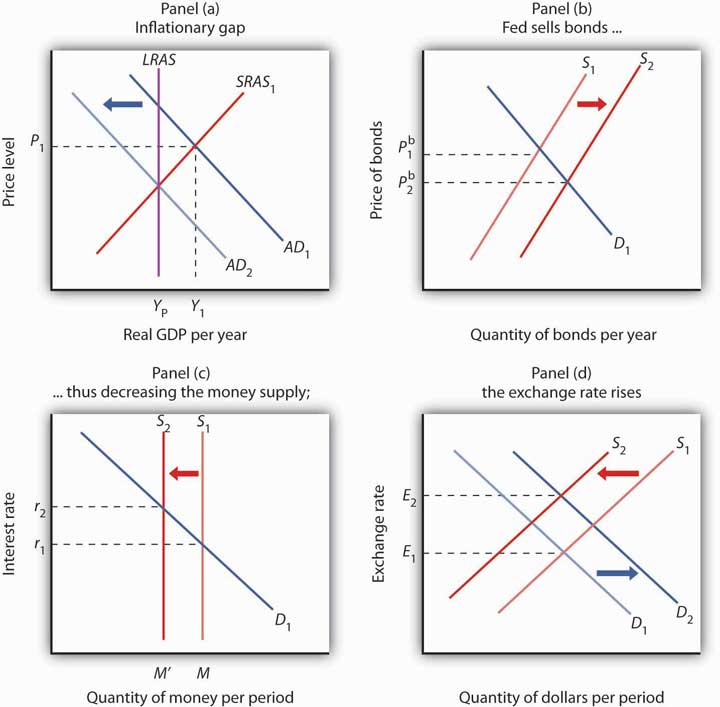

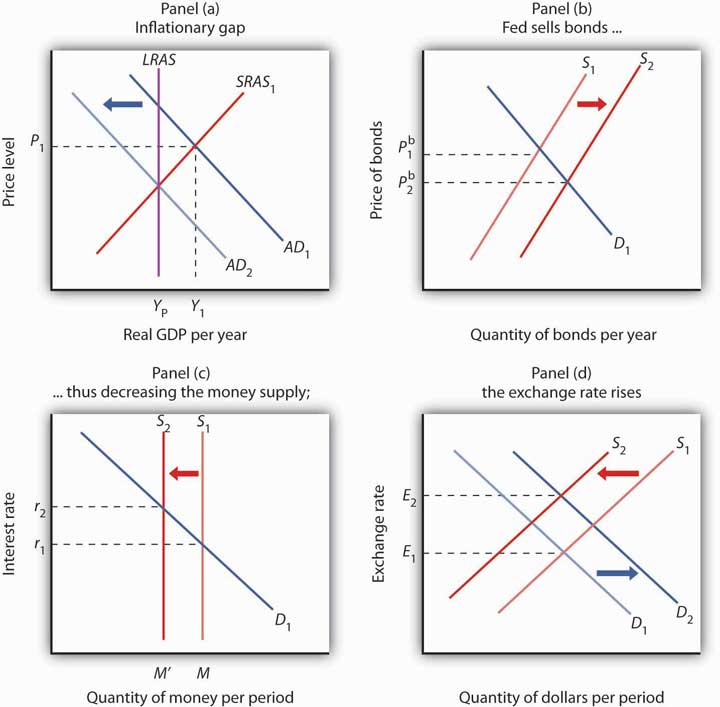

Política Monetaria Contraccionaria

La Fed generalmente perseguirá una política monetaria contraccionaria cuando considera que la inflación es una amenaza. Supongamos, por ejemplo, que la economía enfrenta una brecha inflacionaria; las curvas de demanda agregada y oferta agregada a corto plazo se cruzan a la derecha de la curva de oferta agregada a largo plazo, como se muestra en el Panel (a) de la Figura 2.

En el Panel (a), la economía tiene una brecha inflacionaria Y1 − YP. Una política monetaria contraccionaria podría tratar de cerrar esta brecha desplazando la curva de demanda agregada a AD2. En el Panel (b), la Fed vende bonos, desplazando la curva de oferta de los bonos a S2 y bajando el precio de los bonos a Pp2. El menor precio de los bonos significa una tasa de interés mayor, r2, como se muestra en el Panel (c). El mayor tipo de interés también aumenta la demanda y disminuye la oferta de dólares, elevando el tipo de cambio a E2 en el Panel (d), lo que incrementará las exportaciones netas. Las disminuciones en la inversión y las exportaciones netas son responsables de disminuir la demanda agregada en el Panel (a).

Para llevar a cabo una política contraccional, la Fed vende bonos. En el mercado de bonos, mostrado en el Panel (b) de la Figura 2, la curva de oferta se desplaza hacia la derecha, bajando el precio de los bonos e incrementando la tasa de interés. En el mercado monetario, mostrado en el Panel (c), las ventas de bonos de la Fed reducen la oferta monetaria y elevan la tasa de interés. La tasa de interés más alta reduce la inversión. El mayor tipo de interés también induce una mayor demanda de dólares ya que los extranjeros buscan aprovechar las tasas de interés más altas en Estados Unidos. La oferta de dólares cae; las personas en Estados Unidos tienen menos probabilidades de comprar activos extranjeros que generan intereses ahora que los activos estadounidenses están pagando una tasa más alta. Estos cambios impulsan el tipo de cambio, como se muestra en el Panel d), lo que reduce las exportaciones e incrementa las importaciones y provoca así una caída de las exportaciones netas. La política monetaria contraccionaria desplaza así la demanda agregada hacia la izquierda, por un monto igual al multiplicador multiplicado por los cambios iniciales combinados en la inversión y las exportaciones netas, como se muestra en el Panel a).

Caso en punto: Una breve historia de la Fed Greenspan

Con el paso del tiempo y el hecho de que las consecuencias en la economía resultaron ser relativamente menores, es difícil en retrospectiva darse cuenta de lo aterradora que enfrentaron Alan Greenspan y la Fed apenas dos meses después de su nombramiento como Presidente de la Junta de la Reserva Federal. El 12 de octubre de 1987, el mercado de valores tuvo su peor día de la historia. El Promedio Industrial Dow Jones hundió 508 puntos, acabando con más de 500 mil millones de dólares en unas pocas horas de comercio febril en Wall Street. Esa caída representó una pérdida de valor superior al 22%. En comparación, la mayor caída diaria en 2008 de 778 puntos el 29 de septiembre de 2008, representó una pérdida de valor de alrededor de 7%.

Cuando la Fed enfrentó otra enorme caída en los precios de las acciones en 1929—también en octubre—, los miembros de la Junta de Gobernadores se reunieron y decidieron que no era necesaria ninguna acción. Decidido a no repetir el terrible error de 1929, uno que ayudó a marcar el comienzo de la Gran Depresión, Alan Greenspan inmediatamente tranquilizó al país, diciendo que la Fed proporcionaría liquidez adecuada, al comprar valores federales, para asegurar que la actividad económica no caería. Al final resultó que el daño a la economía fue menor y el mercado de valores rápidamente recuperó valor.

En el otoño de 1990, la economía comenzó a caer en recesión. La Fed respondió con política monetaria expansiva, recortando los requisitos de reserva, bajando la tasa de descuento y comprando bonos del Tesoro.

Las tasas de interés cayeron bastante rápido en respuesta a las acciones de la Fed, pero, como suele ocurrir, los cambios en los componentes de la demanda agregada fueron más lentos en llegar. El consumo y la inversión comenzaron a subir en 1991, pero su crecimiento fue débil. El desempleo siguió aumentando debido a que el crecimiento de la producción fue demasiado lento para mantenerse al día con el crecimiento de la fuerza laboral. No fue hasta el otoño de 1992 cuando la economía comenzó a tomar fuerza. Este episodio demuestra una importante dificultad con la política de estabilización: los intentos de manipular la demanda agregada logran cambios en la curva, pero con un rezago.

A lo largo del resto de la década de 1990, con cierto endurecimiento cuando la economía parecía estar entrando en una brecha inflacionaria y algo de aflojamiento cuando la economía parecía estar posiblemente avanzando hacia una brecha recesiva, especialmente en 1998 y 1999, cuando partes de Asia experimentaron agitación financiera y recesión y Europa el crecimiento se había desacelerado —la Fed ayudó a dirigir lo que ahora se conoce como la economía Ricitos de Oro (no demasiado caliente, ni demasiado fría, justo).

La economía estadounidense volvió a experimentar una leve recesión en 2001 bajo Greenspan. En ese momento, la Fed realizaba sistemáticamente una política expansiva. Similar a su respuesta a la caída bursátil de 1987, a la Fed se le ha acreditado el mantenimiento de la liquidez tras la caída del mercado de valores de las puntocom a principios de 2001 y los ataques contra el World Trade Center y el Pentágono en septiembre de 2001.

Cuando Greenspan se retiró en enero de 2006, muchos lo aclamaron como el mayor banquero central de la historia. A medida que la economía vaciló en 2008 y a medida que la crisis financiera se desarrollaba a lo largo del año, sin embargo, la cuestión de cómo las políticas de la Fed de Greenspan jugaron en las dificultades actuales tomó protagonismo. Declarando ante el Congreso en octubre de 2008, dijo que el país enfrenta un “tsunami crediticio de una vez en un siglo”, y admitió: “Cometí un error al suponer que los intereses propios de las organizaciones, específicamente los bancos y otras, eran tales que eran más capaces de proteger a sus propios accionistas y su participación en sus firmas”. Las críticas que ha enfrentado son dos: que las muy bajas tasas de interés utilizadas para combatir la recesión de 2001 y mantenidas durante demasiado tiempo alimentaron la burbuja inmobiliaria, y que no promovió regulaciones adecuadas para hacer frente a los nuevos instrumentos financieros que se crearon a principios de la década de 2000. Si bien apoyó algunas regulaciones adicionales cuando testificó ante el Congreso, también advirtió que exagerar podría ser peligroso: “Tenemos que reconocer que es casi seguro que se trata de un fenómeno de una vez en un siglo, y, en ese sentido, darse cuenta de los tipos de regulación que evitarían que esto suceda en el futuro son tan onerosos como para suprimir básicamente la tasa de crecimiento en la economía y.. los niveles de vida del pueblo estadounidense”.

Ventajas de la Fed

La Fed tiene algunas ventajas obvias en su conducción de la política monetaria. Los dos órganos normativos, la Junta de Gobernadores y el Comité Federal de Mercado Abierto (FOMC), son pequeños y en gran medida independientes de otras instituciones políticas. Por lo tanto, estos órganos pueden tomar decisiones rápidamente e implementarlas de inmediato. Su relativa independencia del proceso político, sumado al hecho de que se encuentran en secreto, les permite operar fuera del resplandor de la publicidad que de otro modo podría centrarse en cuerpos que ejercen un poder tan enorme.

A pesar de la aparente facilidad con que la Fed puede llevar a cabo la política monetaria, aún enfrenta dificultades en sus esfuerzos por estabilizar la economía. Examinamos algunos de los problemas e incertidumbres asociados a la política monetaria en esta sección.

Retrazos

Quizás el mayor obstáculo que enfrenta la Fed, o cualquier otro banco central, es el problema de los rezagos. Es bastante fácil mostrar una brecha recesiva en una gráfica y luego mostrar cómo la política monetaria puede desplazar la demanda agregada y cerrar la brecha. En el mundo real, sin embargo, pueden pasar varios meses antes de que alguien se dé cuenta de que se está produciendo un problema macroeconómico particular. Cuando las autoridades monetarias toman conciencia de un problema, pueden actuar rápidamente para inyectar reservas al sistema o para retirar reservas del mismo. Una vez hecho eso, sin embargo, puede pasar un año o más antes de que la acción afecte a la demanda agregada.

El retraso entre el momento en que surge un problema macroeconómico y el momento en que los formuladores de políticas toman conciencia de ello se denomina rezago de reconocimiento. La recesión de 1990—1991, por ejemplo, comenzó en julio de 1990. No fue hasta finales de octubre cuando los integrantes del FOMC notaron una desaceleración en la actividad económica, lo que impulsó una política monetaria estimulante. En contraste, la recesión más reciente comenzó en diciembre de 2007, y la flexibilización de la Fed comenzó en septiembre de 2007.

Los retrasos en el reconocimiento provienen en gran medida de problemas en la recolección de datos económicos. En primer lugar, los datos están disponibles sólo después de la conclusión de un periodo determinado. Las estimaciones preliminares del PIB real, por ejemplo, se publican aproximadamente un mes después del final de un trimestre. De esta manera, un cambio que ocurra a principios de un trimestre no se reflejará en los datos hasta varios meses después. Segundo, las estimaciones de los indicadores económicos están sujetas a revisión. Las primeras estimaciones del PIB real en el tercer trimestre de 1990, por ejemplo, lo mostraron en aumento. No hasta que pasaron varios meses las estimaciones revisadas mostraron que había comenzado una recesión. Y finalmente, diferentes indicadores pueden llevar a diferentes interpretaciones. Los datos sobre el empleo y las ventas minoristas podrían estar apuntando en una dirección, mientras que los datos sobre viviendas arrancan y la producción industrial podrían estar apuntando en otra. Una cosa es mirar atrás después de que hayan transcurrido algunos años y determinar si la economía se estaba expandiendo o contrayendo. Otra muy distinta es descifrar los cambios en el PIB real cuando uno está justo en medio de los acontecimientos. Incluso en un mundo rebosante de datos generados por computadora sobre la economía, los retrasos en el reconocimiento pueden ser sustanciales.

Sólo después de que los formuladores de políticas reconozcan que hay un problema pueden tomar medidas para enfrentarlo. El retraso entre el momento en que se reconoce un problema y el momento en que se promulga una política para tratarlo se denomina rezago de implementación. Para los cambios de política monetaria, el rezago de implementación es bastante corto. El FOMC se reúne ocho veces al año, y sus miembros pueden conferir entre reuniones a través de conferencias telefónicas. Una vez que el FOMC determine que un cambio de política está en regla, las operaciones de mercado abierto requeridas para comprar o vender bonos federales se pueden poner en práctica de inmediato.

Los formuladores de políticas de la Fed aún tienen que lidiar con el rezago de impacto, el retraso entre el momento en que se promulga una política y el momento en que la política tiene su impacto en la economía.

El rezago de impacto para la política monetaria se da por varias razones. Primero, toma algún tiempo para que el proceso multiplicador de depósitos se resuelva por sí mismo. La Fed puede inyectar nuevas reservas a la economía de inmediato, pero el proceso de expansión de depósitos de los préstamos bancarios necesitará tiempo para tener su pleno efecto en la oferta monetaria. Las tasas de interés se ven afectadas de inmediato, pero la oferta monetaria crece más lentamente. En segundo lugar, las empresas necesitan algo de tiempo para responder a la política monetaria con nuevos gastos de inversión, si acaso responden. En tercer lugar, es probable que un cambio monetario afecte al tipo de cambio, pero eso se traduce en un cambio en las exportaciones netas sólo después de algún retraso. Así, el cambio en la curva de demanda agregada debido a los cambios iniciales en la inversión y en las exportaciones netas ocurre después de algún retraso. Por último, el proceso multiplicador de un cambio de gasto tarda en desarrollarse. Es sólo a medida que los ingresos empiezan a subir que el gasto de consumo se recupera.

El problema de los rezagos sugiere que la política monetaria debe responder no a los informes estadísticos de las condiciones económicas del pasado reciente sino a las condiciones que se espera que existan en el futuro. Al justificar la imposición de una política monetaria contraccionaria a principios de 1994, cuando la economía aún tenía una brecha recesiva, Greenspan indicó que la Fed esperaba un rezago de impacto de un año. La política iniciada en 1994 fue una respuesta no a las condiciones económicas que se pensaba que existían en ese momento sino a las condiciones que se esperaba que existieran en 1995. Cuando la Fed utilizó la política contraccionaria a mediados de 1999, argumentó que lo estaba haciendo para prevenir un posible aumento de la inflación. Cuando la Fed comenzó a flexibilizar en septiembre de 2007, argumentó que lo estaba haciendo para evitar los efectos adversos a la economía de la caída de los precios de la vivienda. En estos ejemplos, la Fed parecía estar mirando hacia adelante. Debe hacerlo con información y pronósticos que distan mucho de ser perfectos.

Las estimaciones del tiempo requerido para que el retraso de impacto se resuelva van de seis meses a dos años. Peor aún, la duración del rezago puede variar, cuando toman medidas, los formuladores de políticas no pueden saber si sus elecciones afectarán a la economía dentro de unos meses o dentro de algunos años. Debido a la duración incierta del rezago de impacto, los esfuerzos por estabilizar la economía a través de la política monetaria podrían ser desestabilizadores. Supongamos, por ejemplo, que la Fed responde a una brecha recesiva con una política expansiva pero que para cuando la política comience a afectar la demanda agregada, la economía ya haya vuelto al PIB potencial. La política diseñada para corregir una brecha recesiva podría crear una brecha inflacionaria. De igual manera, un cambio a una política contraccionaria en respuesta a una brecha inflacionaria podría no afectar la demanda agregada hasta después de que un proceso de autocorrección ya hubiera cerrado la brecha. En ese caso, la política podría sumergir a la economía en una recesión.

Elegir objetivos

Al intentar gestionar la economía, ¿en qué variables macroeconómicas debería basar la Fed sus políticas? Debe tener algún objetivo, o conjunto de metas, que quiera alcanzar. El fracaso de la economía para lograr uno de los objetivos de la Fed desencadenaría entonces un cambio en la política monetaria. La elección de un objetivo, o conjunto de metas, es crucial para la política monetaria. Los posibles objetivos incluyen las tasas de interés, las tasas de crecimiento monetario y el nivel de precios o los cambios esperados en el nivel de precios.

Tasas de interés

Las tasas de interés, particularmente la tasa de fondos federales, jugaron un papel clave en la reciente política de la Fed. El FOMC no decide aumentar o disminuir la oferta monetaria. Más bien, se dedica a operaciones para empujar la tasa de fondos federales hacia arriba o hacia abajo.

Hasta agosto de 1997, había instruido a la mesa de negociación del Banco de la Reserva Federal de Nueva York para que realizara operaciones de mercado abierto de una manera que mantuviera, aumentara o aliviara el “grado de presión” actual sobre las posiciones de reserva de los bancos. Ese grado de presión se reflejaba en la tasa de los fondos federales; si las reservas existentes fueran inferiores a la cantidad que los bancos querían retener, entonces la licitación por el suministro disponible enviaría al alza la tasa de fondos federales. Si las reservas fueran abundantes, entonces la tasa de fondos federales tendería a disminuir. Cuando la Fed incrementó el grado de presión sobre las reservas, vendía bonos, reduciendo así la oferta de reservas e incrementando la tasa de fondos federales. La Fed disminuyó el grado de presión sobre las reservas al comprar bonos, inyectando así nuevas reservas al sistema y reduciendo la tasa de fondos federales.

Los actuales procedimientos operativos de la Fed se centran explícitamente en las tasas de interés. En cada una de sus ocho reuniones durante el año, el FOMC establece una meta o rango objetivo específico para la tasa de fondos federales. Cuando la Fed baja el objetivo de la tasa de fondos federales, compra bonos. Cuando eleva el objetivo para la tasa de fondos federales, vende bonos.

Tasas de crecimiento del dinero

Hasta el año 2000, la Fed estaba obligada a anunciar al Congreso a principios de cada año su meta de crecimiento monetario ese año y cada reporte lo hizo obedientemente. Al mismo tiempo, el informe de la Fed mencionaría que sus metas de crecimiento monetario eran puntos de referencia basados en relaciones históricas más que guías para la política. Tan pronto como terminó el requisito legal de reportar metas de crecimiento monetario, la Fed dejó de hacerlo. Dado que en los últimos años la Fed le ha dado más importancia a la tasa de fondos federales, debe ajustar la oferta monetaria para mover la tasa de fondos federales al nivel que desee. En consecuencia, las metas de crecimiento monetario tendían a caer en el camino, incluso en la última década en la que se estaban reportando. En cambio, a medida que se desarrollaban los datos sobre las condiciones económicas, la Fed realizó, y sigue haciendo, ajustes para afectar la tasa de interés de los fondos federales.

Nivel de Precios o Cambios Esperados en el Nivel de Precios

Algunos economistas argumentan que el objetivo principal de la Fed debería ser la estabilidad de precios. Si es así, un posible objetivo obvio es el nivel de precios en sí. La Fed podría apuntar a un nivel de precios particular o una tasa particular de cambio en el nivel de precios y ajustar sus políticas en consecuencia. Si, por ejemplo, la Fed buscaba una tasa de inflación del 2%, entonces podría pasar a una política contraccionaria siempre que la tasa suba por encima del 2%. Una dificultad con tal política, por supuesto, es que la Fed estaría respondiendo a las condiciones económicas pasadas con políticas que probablemente no afecten a la economía durante un año o más. Otra dificultad es que la inflación podría estar subiendo cuando la economía vive una brecha recesiva. Un ejemplo de ello, mencionado anteriormente, ocurrió en 1990 cuando la inflación aumentó debido al incremento aparentemente temporal de los precios del petróleo tras la invasión iraquí de Kuwait. La Fed enfrentó una situación similar en el primer semestre de 2008 cuando los precios del petróleo volvieron a subir. Si la Fed emprende una política monetaria contraccionaria en esos momentos, entonces sus esfuerzos por reducir la tasa de inflación podrían empeorar la brecha recesiva.

La solución propuesta por el presidente Bernanke, quien es defensor de la focalización de la tasa de inflación, es enfocarse no en la tasa de inflación pasada o incluso en la tasa actual de inflación, sino en la tasa de inflación esperada, como lo revelan diversos indicadores, durante el próximo año.

Para 2010, los bancos centrales de unos 30 países desarrollados o países en desarrollo habían adoptado objetivos específicos de inflación. Los targeters de inflación incluyen Australia, Brasil, Canadá, Gran Bretaña, Nueva Zelanda, Corea del Sur y, más recientemente, Turquía e Indonesia. Un estudio del economista Carl Walsh encontró que las experiencias inflacionarias entre los países desarrollados han sido similares, independientemente de que sus bancos centrales tuvieran metas de inflación explícitas o más flexibles. Para los países en desarrollo, sin embargo, encontró que la inflación dirigida a mejorar el desempeño macroeconómico, tanto en términos de menor inflación como de mayor estabilidad general. Carl E. Walsh, “Objetivo de inflación: ¿qué hemos aprendido? ,” Finanzas Internacionales 12, núm. 2 (2009): 195—233.

Presiones políticas

La relación institucional entre los dirigentes de la Fed y los poderes ejecutivo y legislativo del gobierno federal se estructura para dotar a la independencia de la Fed. Los integrantes de la Junta de Gobernadores son designados por el presidente, con confirmación por parte del Senado, pero los mandatos de 14 años proporcionan un grado considerable de aislamiento ante la presión política. Un presidente ejerce mayor influencia en la elección del presidente de la Junta de Gobernadores; ese nombramiento conlleva un mandato de cuatro años. Ni el presidente ni el Congreso tienen voz directa sobre la selección de los presidentes de los bancos distritales de la Reserva Federal. Son elegidos por sus juntas directivas individuales con la aprobación de la Junta de Gobernadores.

El grado de independencia que tienen los bancos centrales de todo el mundo varía. Se considera que un banco central es más independiente si está aislado del gobierno por factores como los nombramientos a más largo plazo de sus gobernadores y menores requisitos para financiar los déficits presupuestarios gubernamentales. Estudios realizados en la década de 1980 y principios de los noventa mostraron que, en general, una mayor independencia del banco central se asoció con una menor inflación promedio y que no existía una relación sistemática entre la independencia del banco central y otros indicadores de desempeño económico, como el crecimiento real del PIB o el desempleo. Véase, por ejemplo, Alberto Alesina y Lawrence H. Summers, “Independencia del Banco Central y desempeño macroeconómico: algunas pruebas comparativas”, Journal of Money, Credit, and Banking 25, núm. 2 (mayo de 1993): 151—62. Por los rankings utilizados en esos estudios, la Fed se consideraba bastante independiente, solo superada por Suiza y el Bundesbank alemán en ese momento. Quizás como resultado de tales hallazgos, varios países han otorgado una mayor independencia a sus bancos centrales en la última década. La carta del Banco Central Europeo, que inició operaciones en 1998, se modeló a partir de la del Bundesbank alemán. Su carta establece explícitamente que su objetivo principal es mantener la estabilidad de precios. Además, desde 1998, la independencia del banco central ha aumentado en el Reino Unido, Canadá, Japón y Nueva Zelanda.

Si bien la Fed está formalmente aislada del proceso político, los hombres y mujeres que integran la Junta de Gobernadores y el FOMC son seres humanos. No son inmunes a las presiones que les puedan poner los miembros del Congreso y el presidente. El presidente de la Junta de Gobernadores se reúne periódicamente con el presidente y el personal ejecutivo y además rinde cuentas y se reúne con las comisiones del Congreso que se ocupan de asuntos económicos.

La Fed fue creada por el Congreso; su carta podría ser alterada —o incluso revocada— por ese mismo órgano. La Fed se encuentra en la situación algo paradójica de tener que cooperar con los poderes legislativo y ejecutivo para preservar su independencia.

El grado de impacto en la economía

El problema de los rezagos sugiere que la Fed no sabe con certeza cuándo sus políticas se abrirán camino a través del sistema financiero para incidir en el desempeño macroeconómico. La Fed tampoco sabe con certeza en qué medida sus decisiones de política afectarán a la macroeconomía.

Por ejemplo, la inversión puede ser particularmente volátil. Un esfuerzo de la Fed por reducir la demanda agregada ante una brecha inflacionaria podría compensarse parcialmente con el aumento de la demanda de inversión. Pero, en general, las políticas contraccionarias tienden a ralentizar la economía como si la Fed estuviera “tirando de una cuerda”. Tal vez no sea el caso de las políticas expansionarias. Dado que la inversión depende de manera crucial de las expectativas sobre el futuro, los líderes empresariales deben ser optimistas sobre las condiciones económicas para ampliar las instalaciones de producción y comprar nuevos equipos. Ese optimismo podría no existir en una recesión. En cambio, el pesimismo que podría prevalecer durante una depresión económica podría impedir que las tasas de interés más bajas estimulen la inversión. Un esfuerzo por estimular la economía a través de la política monetaria podría ser como “empujar una cadena”. El banco central podría empujar con gran fuerza comprando bonos y participando en una flexibilización cuantitativa, pero poco le podría pasar a la economía en el otro extremo de la cadena.

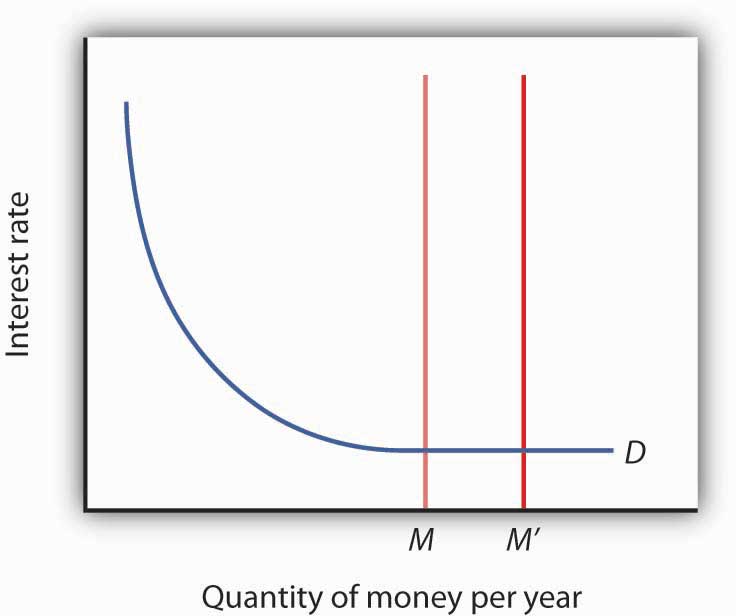

¿Y si la Fed no puede provocar un cambio en las tasas de interés? Se dice que existe una trampa de liquidez cuando un cambio en la política monetaria no tiene efecto sobre las tasas de interés. Este sería el caso si la curva de demanda monetaria fuera horizontal a alguna tasa de interés, como se muestra en la Figura 3. Si un cambio en la oferta monetaria de M a M′ no puede cambiar las tasas de interés, entonces, a menos que haya algún otro cambio en la economía, no hay razón para que la inversión o cualquier otro componente de la demanda agregada cambie. De ahí que la política monetaria tradicional quede totalmente ineficaz; su grado de impacto en la economía es nulo. A una tasa de interés de cero, dado que los bonos dejan de ser una alternativa atractiva al dinero, lo que al menos es útil para fines de transacciones, habría una trampa de liquidez.

Una trampa de liquidez

Cuando un cambio en la oferta monetaria no tiene efecto sobre la tasa de interés, se dice que la economía se encuentra en una trampa de liquidez.

Con la tasa de fondos federales en Estados Unidos cercana a cero a finales de 2008, no se pudo descartar la posibilidad de que el país estuviera en o casi en una trampa de liquidez. Como se discutió en la introducción al capítulo, al mismo tiempo que la Fed bajó la tasa de fondos federales a cerca de cero, mencionó que pretendía perseguir medidas adicionales, no tradicionales. La Fed busca que las empresas y los consumidores quieran gastar ahora mediante el uso de una herramienta no dirigida a reducir la tasa de interés, ya que no puede reducir la tasa de interés por debajo de cero. Cambia su enfoque al nivel de precios y a evitar la deflación esperada. Por ejemplo, si el público espera que el nivel de precios caiga 2% y la tasa de interés sea cero, al retener dinero, el dinero en realidad está ganando una tasa de interés real positiva del 2% —la diferencia entre la tasa de interés nominal y la tasa de deflación esperada. Ya que la tasa nominal de interés no puede caer por debajo de cero (¿Quién querría, por ejemplo, prestar a una tasa de interés inferior a cero cuando el préstamo es riesgoso mientras que el efectivo no lo es? En definitiva, no tiene sentido prestar $10 y recuperar menos de $10.), la deflación esperada hace que retener efectivo sea muy atractivo y desalienta el gasto ya que la gente pospone las compras porque se espera que los bienes y servicios sean más baratos.

Para combatir esta mentalidad de “esperar y ver”, la Fed u otro banco central, utilizando una estrategia denominada flexibilización cuantitativa, debe convencer al público de que mantendrá las tasas de interés muy bajas al proporcionar reservas sustanciales durante el tiempo que sea necesario para evitar la deflación. Es decir, tiene como objetivo crear una inflación esperada. Por ejemplo, en la reunión de octubre de 2003 de la Fed, anunció que mantendría la tasa de fondos federales en 1% durante “un periodo considerable”. Cuando la Fed bajó la tasa a entre 0% y 0.25% en diciembre de 2008, agregó que “el comité anticipa que las condiciones económicas débiles probablemente ameriten niveles excepcionalmente bajos de la tasa de los fondos federales durante algún tiempo”. Después de trabajar tan duro para convencer a los actores económicos de que no tolerará una inflación superior al 2%, la Fed, cuando se encuentra en tal situación, debe convencer al público de que tolerará la inflación, ¡pero claro que no demasiado! Si tiene éxito, esta extraordinaria forma de política monetaria expansiva conducirá a un aumento de las compras de bienes y servicios, en comparación con lo que habrían sido con la deflación esperada. También, al proporcionar a los bancos una liquidez considerable, la Fed espera alentarlos a prestar.

La economía japonesa proporciona un interesante ejemplo moderno de un país que intentó flexibilizar cuantitativamente. Con una brecha recesiva que comenzó a principios de la década de 1990 y la deflación en la mayoría de los años a partir de 1995, el banco central de Japón, el Banco de Japón, comenzó a bajar la tasa de llamada monetaria (equivalente a la tasa de fondos federales en Estados Unidos), llegando a cerca de cero a fines de la década de 1990. Con el crecimiento aún languideciendo, Japón parecía estar en una trampa de liquidez tradicional. A finales de 1999, el Banco de Japón anunció que mantendría una política de tasas de interés cero en el futuro previsible, y en marzo de 2001 inició oficialmente una política de flexibilización cuantitativa. En 2006, con el aumento moderado del nivel de precios, Japón terminó con la flexibilización cuantitativa y comenzó a aumentar de nuevo la tasa de llamadas. Cabe señalar que el gobierno se dedicaba simultáneamente a la política fiscal expansiva.

¿Qué tan bien funcionaron estas políticas en Japón? La economía comenzó a crecer modestamente en 2003, aunque la deflación se mantuvo entre 1% y 2%. Algunos investigadores sienten que el Banco de Japón terminó con la flexibilización cuantitativa demasiado pronto. Además, los retrasos en la implementación de la política, así como los retrasos en la reestructuración del sector bancario, exacerbaron los problemas de Japón. “Poner fin a la deflación bajo el nuevo marco de política monetaria”, Encuestas económicas de la OCDE: Japón 2008 4 (abril de 2008): 49—61 y Mark M. Spiegel, “¿Funcionó la flexibilización cuantitativa del Banco de Japón?” Carta económica del FRBSF 2006, núm. 28 (20 de octubre de 2006): 1—3.

El presidente de la Fed Bernanke y otros funcionarios de la Fed han argumentado que la Fed también se dedica a la flexibilización Ben S. Bernanke, “La crisis y la respuesta política” (Stamp Lecture, London School of Economics, Londres, Inglaterra, 13 de enero de 2009) y Janet L. Yellen, “Objetivos de política monetaria de Estados Unidos a corto plazo y a largo plazo” (discurso, reunión anual de la Asociación de Ciencias Sociales Aliadas, San Francisco, California, 4 de enero de 2009). La flexibilización crediticia es una estrategia que implica la extensión de los préstamos del banco central para influir más ampliamente en el buen funcionamiento de los mercados crediticios y mejorar la liquidez. Las nuevas líneas de crédito específicas que ha creado la Fed fueron discutidas en el Caso en Punto del capítulo sobre la naturaleza y creación del dinero. En general, la Fed espera que estas nuevas facilidades de crédito mejoren la liquidez en una variedad de mercados crediticios, que van desde los utilizados por los fondos mutuos del mercado monetario hasta los involucrados en préstamos estudiantiles y para automóviles.

Expectativas Racionales

Una hipótesis sugiere que la política monetaria puede afectar el nivel de precios pero no el PIB real. La hipótesis de expectativas racionales establece que las personas utilizan toda la información disponible para hacer pronósticos sobre la actividad económica futura y el nivel de precios, y ajustan su comportamiento a estos pronósticos.

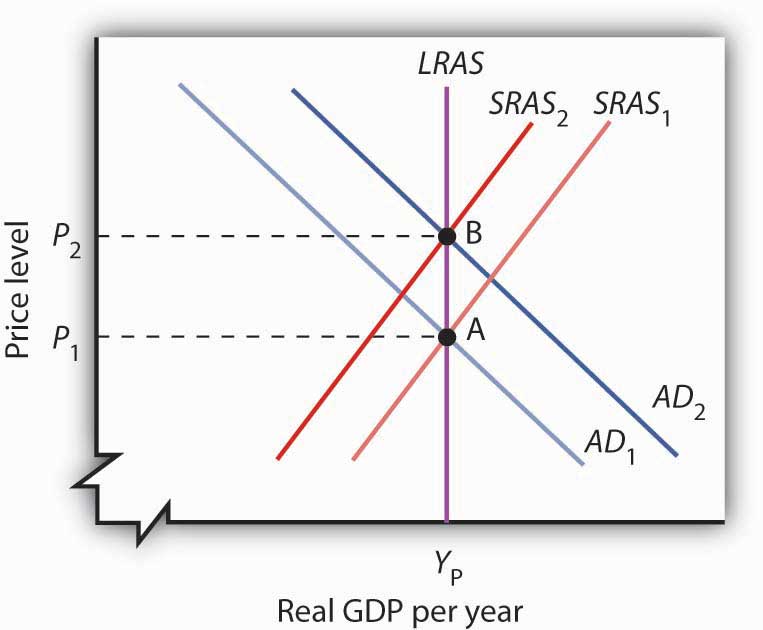

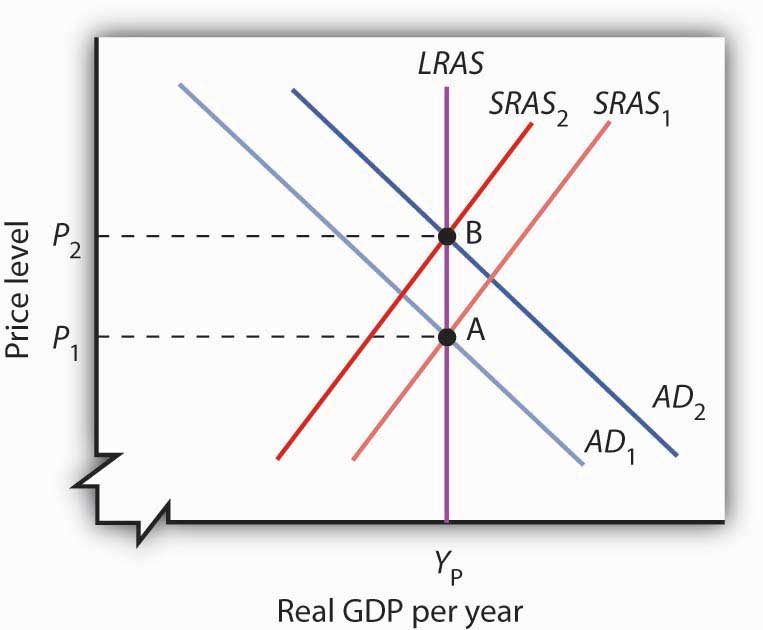

La Figura 4 utiliza el modelo de demanda agregada y oferta agregada para mostrar las implicaciones del argumento de expectativas racionales para la política monetaria. Supongamos que la economía opera en YP, como lo ilustra el punto A. Un aumento en la oferta monetaria impulsa la demanda agregada a AD2. En el análisis que hemos explorado hasta ahora, el cambio en la demanda agregada movería a la economía a un nivel más alto del PIB real y crearía una brecha inflacionaria. Eso, a su vez, pondría presión al alza sobre los salarios y otros precios, desplazando la curva de oferta agregada a corto plazo al SRAS2 y moviendo la economía al punto B, cerrando la brecha inflacionaria a largo plazo. La hipótesis de expectativas racionales, sin embargo, sugiere una interpretación bastante diferente.

Política monetaria y expectativas racionales

Supongamos que la economía está operando en el punto A y que los individuos tienen expectativas racionales. Calculan que una política monetaria expansiva emprendida a nivel de precios P1 elevará los precios a P2. Ajustan sus expectativas y demandas salariales en consecuencia, cambiando rápidamente la curva de oferta agregada a corto plazo a SRAS2. El resultado es un movimiento a lo largo de la curva de oferta agregada de largo plazo LRAS al punto B, sin cambios en el PIB real.

Supongamos que las personas observan el cambio inicial de política monetaria emprendido cuando la economía se encuentra en el punto A y calculan que el incremento en la oferta monetaria conducirá en última instancia el nivel de precios hasta el punto B. Anticipándose a este cambio en los precios, la gente ajusta su comportamiento. Por ejemplo, si el incremento en el nivel de precios de P1 a P2 es un cambio de 10%, los trabajadores anticiparán que los precios que pagan subirán 10%, y exigirán salarios 10% más altos. Sus patrones, anticipando que los precios que recibirán también subirán, acordarán pagar esos salarios más altos. A medida que aumentan los salarios nominales, la curva de oferta agregada a corto plazo cambia inmediatamente a SRAS2. El resultado es un movimiento ascendente a lo largo de la curva de suministro agregado a largo plazo, LRAS. No hay cambio en el PIB real. La política monetaria no tiene ningún efecto, salvo su impacto en el nivel de precios. Este argumento de expectativas racionales se basa en que los salarios y los precios sean lo suficientemente flexibles, no pegajosos, como se describió en un capítulo anterior, de manera que el cambio en las expectativas permitirá que la curva de oferta agregada a corto plazo se desplace rápidamente al SRAS2.

Una implicación importante del argumento de las expectativas racionales es que una política monetaria contraccionaria podría ser indolora. Supongamos que la economía se encuentra en el punto B de la Figura 11.5, y la Fed reduce la oferta monetaria para desplazar la curva de demanda agregada de nuevo a AD1. En el modelo de demanda agregada y oferta agregada, el resultado sería una recesión. Pero en un mundo de expectativas racionales, las expectativas de las personas cambian, la oferta agregada a corto plazo se desplaza inmediatamente hacia la derecha, y la economía baja sin dolor su curva de oferta agregada de largo plazo LRAS al punto A. Aquellos que apoyan la hipótesis de expectativas racionales, sin embargo, también tienden a argumentar que la política monetaria no debe ser utilizada como herramienta de política de estabilización.

Para algunos, los acontecimientos de principios de la década de 1980 debilitaron el apoyo a la hipótesis de expectativas racionales; para otros, esos mismos eventos fortalecieron el apoyo a esta hipótesis. Como vimos en la introducción a un capítulo anterior, en 1979 el presidente Jimmy Carter nombró a Paul Volcker como Presidente de la Reserva Federal y prometió su pleno apoyo a lo que pudiera hacer la Fed para contener la inflación. El señor Volcker dejó claro que la Fed iba a frenar el crecimiento monetario e impulsar las tasas de interés. Reconoció que esta política tendría costos pero dijo que la Fed se apegaría a ella el tiempo que sea necesario para controlar la inflación. Aquí estaba una política monetaria que se anunció claramente y se llevó a cabo tal y como se anunciaba. Pero la política provocó la recesión más severa desde la Gran Depresión, un resultado que parece inconsistente con el argumento de las expectativas racionales de que cambiar las expectativas evitaría que tal política tuviera un efecto sustancial sobre el PIB real.

Otros, sin embargo, argumentan que la gente estaba al tanto de los pronunciamientos de la Fed pero se mostró escéptica sobre si el esfuerzo antiinflacionario persistiría, ya que la Fed no había luchado vigorosamente contra la inflación a fines de los sesenta y setenta. Contra esta historia, las personas ajustaron lentamente sus estimaciones de inflación a la baja. En esencia, la recesión se dio porque a la gente le sorprendió que la Fed tomara en serio la lucha contra la inflación.

Independientemente de dónde se encuentre uno en este debate, un mensaje sí parece claro: una vez que la Fed ha demostrado que es serio mantener la estabilidad de precios, hacerlo en el futuro se vuelve más fácil. Para poner esto en términos concretos, la lucha de Volcker facilitó el trabajo de Greenspan, y el legado de Greenspan de baja inflación debería facilitar el de Bernanke.

Video: El ex presidente de la Fed Alan Greenspan sobre la economía de Estados Unidos

Responda las preguntas de autoverificación a continuación para monitorear su comprensión de los conceptos en esta sección.

Responda las preguntas de autoverificación a continuación para monitorear su comprensión de los conceptos en esta sección. Preguntas de Self Check

- ¿Cuál es la política monetaria?

- ¿Qué es el sistema de reservas fraccionarias?

- ¿Qué son las reservas legales?

- ¿Qué es un requisito de reserva?

- ¿Cuáles son las 6 herramientas de la política monetaria?

- ¿Cuál es la diferencia entre una política de dinero fácil y una política monetaria ajustada?

- Investiga las tasas de interés actuales online. ¿Estados Unidos está en una política monetaria fácil o apretada en este momento? ¿Cómo se puede decir? ¿Por qué querría el gobierno tener ahora este tipo de política monetaria?

| Imagen | Referencia | Atribuciones |

|

[Figura 1] | Crédito: OpenTextBooks.org Fuente: http://www.opentextbooks.org.hk/ditatopic/7911 Licencia: CC BY-NC 3.0 |

|

[Figura 2] | Crédito: OpenTextBooks.org Fuente: http://www.opentextbooks.org.hk/ditatopic/7911 Licencia: CC BY-NC 3.0 |

|

[Figura 5] | Crédito: OpenTextBooks.org Fuente: http://www.opentextbooks.org.hk/ditatopic/7921 Licencia: CC BY-NC 3.0 |