3.12: Inflación

- Page ID

- 107067

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)Inflación

En la economía de Estados Unidos, la tasa de inflación anual en las últimas dos décadas ha estado típicamente alrededor del 2% al 4%. Los periodos de mayor inflación en Estados Unidos en el siglo XX ocurrieron durante los años posteriores a la I y II Guerra Mundial y en la década de 1970. El periodo de menor inflación —en realidad, con deflación— fue la Gran Depresión de la década de 1930.

La inflación inesperada tenderá a perjudicar a aquellos cuyo dinero recibido, incluidos los salarios y los pagos de intereses, no suba con la inflación. En contraste, la inflación puede ayudar a quienes deben dinero que se puede pagar en dólares menos valiosos e inflados. Las bajas tasas de inflación tienen un impacto económico relativamente pequeño a corto plazo. A mediano y largo plazo, incluso las bajas tasas de inflación pueden complicar la planificación futura. Las altas tasas de inflación pueden confundir las señales de precios a corto plazo, evitar que las fuerzas del mercado operen de manera eficiente y pueden complicar enormemente las decisiones de ahorro e inversión a largo plazo.

Generalizaciones Universales

- La inflación es una subida general en el nivel de precios.

- Una de las razones del concepto de inflación es la teoría del “demand-pull”.

- Otra razón del concepto de inflación es el crecimiento monetario excesivo.

- Cuando los niveles de precios disminuyen, el dólar compra más.

Preguntas Orientadoras

- ¿Cómo determinan los economistas la inflación?

- ¿Cuáles son las dos consecuencias de la inflación?

- ¿Por qué la inflación desestabiliza la economía?

Introducción a la Inflación

Este proyecto de ley valía 100 mil millones de dólares zimbabuenses cuando se emitió en 2008. Incluso hubo facturas emitidas con un valor nominal de 100 billones de dólares zimbabuenses. Los billetes tenían 100,000,000,000,000 de dólares escritos en ellos. Desafortunadamente, eran casi inútiles. En un momento dado, 621,984,228 dólares zimbabuenses equivalían a un dólar estadounidense. Eventualmente, el país abandonó su moneda y permitió que la moneda extranjera fuera utilizada para compras. (Crédito: modificación de obra de Samantha Marx/Flickr Creative Commons)

Video: ¿Qué causa la inflación?

¿Una barra de pan de 550 millones de dólares?

Si naciste dentro de las últimas tres décadas en Estados Unidos, Canadá o muchos otros países del mundo desarrollado, probablemente no tengas experiencia real con una alta tasa de inflación. La inflación es cuando la mayoría de los precios en toda una economía están subiendo, pero hay una forma extrema de inflación llamada hiperinflación. La hiperinflación ocurrió en Alemania entre 1921 y 1928, y más recientemente en Zimbabue entre 2008 y 2009. En noviembre de 2008, Zimbabue tuvo una tasa de inflación de 79.6 mil millones por ciento. En contraste, en 2012, Estados Unidos tuvo una tasa de inflación promedio anual de 2.1%.

La tasa de inflación de Zimbabue era tan alta que es difícil de comprender, así que pongámosla en contexto. Equivalía a incrementos de precios de 98% diarios; esencialmente, de un día para otro, los precios esencialmente se duplicaron. ¿Cómo es la vida en una economía afligida de hiperinflación? Los precios de las materias primas en dólares zimbabuenses se ajustaron varias veces al día. No había ningún deseo de aferrarse a la moneda ya que perdió valor por minuto. La gente de allí pasó mucho tiempo deshaciéndose de cualquier efectivo que adquirieron comprando cualquier alimento u otros productos básicos que pudieran encontrar. En un momento dado, una hogaza de pan costó 550 millones de dólares zimbabuenses. Sorprendentemente, a los maestros se les pagaba en los billones mensuales; sin embargo, esto equivalía a solo un dólar estadounidense al día. A su altura, se necesitaron 621,984,228 dólares zimbabuenses para comprar un dólar estadounidense.

Las agencias gubernamentales no tenían dinero para pagar a sus trabajadores por lo que comenzaron a imprimir dinero para pagar sus facturas en lugar de subir impuestos. El alza de los precios provocó que el gobierno promulgara controles de precios a las empresas privadas, lo que provocó la escasez y el surgimiento de mercados negros. En 2009, el país abandonó su moneda y permitió que se utilizaran monedas extranjeras para las compras.

¿Cómo sucede esto? ¿Cómo pueden no funcionar tanto el gobierno como la economía en el nivel más básico? Antes de considerar estos casos extremos de hiperinflación, primero veamos la inflación misma.

La inflación es una subida general y continua del nivel de precios en toda una economía. La inflación no se refiere a un cambio en los precios relativos. Un cambio relativo de precio ocurre cuando se ve que el precio de la matrícula ha subido, pero el precio de las computadoras portátiles ha bajado. La inflación, por otro lado, significa que hay presión para que los precios suban en la mayoría de los mercados de la economía. Además, los aumentos de precios en el modelo de oferta y demanda fueron eventos únicos, lo que representó un cambio de un equilibrio anterior a uno nuevo. La inflación implica un aumento continuo de los precios. Si la inflación ocurriera por un año y luego se parara —bueno, entonces ya no sería inflación.

Grados de Inflación

Hay tres términos básicos utilizados para describir la inflación: inflación progresiva, inflación galopante e hiperinflación. La inflación rastrera se calcula entre 1-3% anual. Si bien la inflación progresiva no se siente de inmediato, los consumidores notan que con el tiempo los precios han aumentado. La inflación galopante tiene un impacto mucho mayor de entre el 100% y el 300% de inflación. El ejemplo más reciente de inflación galopante ocurrió en los países latinoamericanos y en las antiguas naciones comunistas de economía de mando. La hiperinflación es cuando el porcentaje supera el 500% de interés anual, sin embargo, si esto ocurriera realmente entonces el siguiente paso sería un colapso total de la economía.

Para leer más sobre la hiperinflación, lea el siguiente artículo: Cómo 9 países vieron que la inflación evolucionara hacia la hiperinflación.

Seguimiento de Inflación

Las conversaciones en la mesa donde quizás hayas oído hablar de la inflación suelen implicar recordar cuando “todo parecía costar mucho menos. Solías poder comprar tres galones de gasolina por un dólar y luego ir a ver una película de la tarde por otro dólar”. En el Cuadro 1 se comparan algunos precios de bienes comunes en 1970 y 2012. Por supuesto, los precios promedio que se muestran en esta tabla pueden no reflejar los precios donde vives. El costo de vida en la ciudad de Nueva York es mucho mayor que en Houston, Texas, por ejemplo. Además, ciertos productos han evolucionado en las últimas décadas. Un automóvil nuevo en 2012, cargado con equipo anticontaminación, equipo de seguridad, controles computarizados del motor y muchos otros avances tecnológicos, es una máquina más avanzada (y más eficiente en combustible) que su típico automóvil de la década de 1970. No obstante, pon detalles como estos a un lado por el momento y mira el patrón general. La razón principal detrás de las subidas de precios en la Tabla 1 —y todas las subidas de precios para los demás productos de la economía— no es específica del mercado de viviendas o automóviles o gasolina o boletos de cine. En cambio, es parte de una subida general en el nivel de todos los precios. En 2012, $1 tenía aproximadamente el mismo poder adquisitivo en términos generales de bienes y servicios que 18 centavos en 1970, debido a la cantidad de inflación que se ha producido durante ese periodo de tiempo.

| Artículos | 1970 | 2012 |

| Libra de carne molida | $0.66 | 3,24$ |

| Libra de mantequilla | $0.87 | $2.80 |

| Boleto de cine | 1,55$ | $7.96 |

| Precio de venta de vivienda existente | $23,000 | $185,283 |

| Nuevo auto | $3,000 | 30,303 |

| Galón de gasolina | $0.36 | 3,48$ |

| Salario promedio por hora de un trabajador manufacturero | 3,23$ | $19.17 |

| PIB per cápita | $5,069 | $43,063 |

El poder de la inflación no afecta sólo a los bienes y servicios, sino que también afecta los salarios y los niveles de ingresos. La penúltima fila del Cuadro 1 muestra que el salario promedio por hora de un trabajador manufacturero aumentó casi seis veces entre 1970 y 2012. Claro, el trabajador promedio en 2012 está mejor educado y más productivo que el trabajador promedio en 1970, pero no seis veces más productivo. Claro, el PIB per cápita aumentó sustancialmente de 1970 a 2012, pero ¿la persona promedio en la economía de Estados Unidos es realmente más de ocho veces mejor en solo 42 años? No es probable.

Una economía moderna tiene millones de bienes y servicios cuyos precios fluctúan continuamente debido a la oferta y la demanda. ¿Cómo se pueden reducir todos estos cambios en el precio a una sola tasa de inflación? Como ocurre con muchos problemas en la medición económica, la respuesta conceptual es razonablemente sencilla: Los precios de una variedad de bienes y servicios se combinan en un solo nivel de precios; la tasa de inflación es solo el cambio porcentual en el nivel de precios. La aplicación del concepto, sin embargo, implica algunas dificultades prácticas.

El Precio de una Canasta de Mercancías

Para calcular el nivel de precios, los economistas comienzan con el concepto de una canasta de bienes y servicios, que consiste en los diferentes artículos que los individuos, negocios u organizaciones suelen comprar. El siguiente paso es mirar cómo cambian los precios de esos artículos con el paso del tiempo. Al pensar en cómo combinar los precios individuales en un nivel general de precios, muchas personas encuentran que su primer impulso es calcular el promedio de los precios. Dicho cálculo, sin embargo, podría fácilmente ser engañoso porque algunos productos importan más que otros.

Los cambios en los precios de los bienes por los que las personas gastan una mayor parte de sus ingresos importarán más que los cambios en los precios de los bienes por los que la gente gasta una parte menor de sus ingresos. Por ejemplo, un incremento de 10% en la tasa de alquiler de viviendas importa más para la mayoría de las personas que si el precio de las zanahorias sube un 10%. Para construir una medida global del nivel de precios, los economistas calculan un promedio ponderado de los precios de los artículos en la canasta, donde los pesos se basan en las cantidades reales de bienes y servicios que la gente compra.

Considera la simple canasta de mercancías con sólo tres artículos, representada en el Cuadro 2. Digamos que en un mes determinado, un estudiante universitario gasta dinero en 20 hamburguesas, una botella de aspirina y cinco películas. Los precios de estos artículos a lo largo de cuatro años se dan en la tabla a través de cada periodo de tiempo (Pd). Los precios de algunos bienes en la canasta pueden subir mientras que otros bajan. En este ejemplo, el precio de la aspirina no cambia a lo largo de los cuatro años, mientras que las películas aumentan de precio y las hamburguesas rebotan arriba y abajo. Cada año, se muestra el costo de compra de la canasta de mercancías dada a los precios prevalecientes en ese momento.

| Artículos | Hamburguesa | Aspirina | Películas | Total | Tasa de Inflación |

| Cant. | 20 | 1 botella | 5 | - | - |

| (Pd 1) Precio | $3.00 | $10.00 | $6.00 | - | - |

| (Pd 1) Monto Gastado | $60.00 | $10.00 | $30.00 | $100.00 | - |

| (Pd 2) Precio | $3.20 | $10.00 | $6.50 | - | - |

| (Pd 2) Monto Gastado | $64.00 | $10.00 | $32.50 | $106.50 | 6.5% |

| (Pd 3) Precio | $3.10 | $10.00 | $7.00 | - | - |

| (Pd 3) Monto Gastado | $62.00 | $10.00 | $35.00 | $107.00 | 0.5% |

| (Pd 4) Precio | $3.50 | $10.00 | $7.50 | - | - |

| (Pd 4) Monto Gastado | $70.00 | $10.00 | 37,50$ | 117.50 | 9.8% |

Para calcular la tasa anual de inflación en este ejemplo:

Paso 1. Encuentra el cambio porcentual en el costo de compra de la canasta general de bienes entre los periodos de tiempo.

Paso 2. Del periodo 1 al periodo 2, el costo total de compra de la canasta de bienes en el Cuadro 2 sube de $100 a $106.50.

Por lo tanto, el cambio porcentual a lo largo de este tiempo —la tasa de inflación— es:

(106.50 — 100)

100.0 = 0.065 = 6.5%

Paso 3. Del periodo 2 al periodo 3, el cambio general en el costo de compra de la canasta sube de $106.50 a $107. Así, la tasa de inflación a lo largo de este tiempo, nuevamente calculada por el cambio porcentual, es aproximadamente:

(107 — 106.50)

106.50 = 0.0047 = 0.47%

Paso 4. Del periodo 3 al periodo 4, el costo general sube de 107 dólares a $117.50. La tasa de inflación es así:

(117.50 — 107)

107 = 0.098 = 9.8%

Este cálculo del cambio en el costo total de comprar una canasta de bienes toma en cuenta cuánto se gasta en cada bien. Las hamburguesas son el bien de menor precio en este ejemplo, y la aspirina es la de mayor precio. Si un individuo compra una mayor cantidad de un bien de bajo precio, entonces tiene sentido que los cambios en el precio de ese bien tengan un mayor impacto en el poder adquisitivo del dinero de esa persona. El mayor impacto de las hamburguesas se manifiesta en la fila de “cantidad gastada”, donde, en todos los periodos de tiempo, las hamburguesas son el ítem más grande dentro de la fila de cantidad gastada.

¿Qué sucede durante los episodios de deflación?

La deflación ocurre cuando la tasa de inflación es negativa; es decir, en lugar de que el dinero tenga menor poder adquisitivo a lo largo del tiempo, como ocurre con la inflación, el dinero vale más. La deflación puede hacer muy difícil que la política monetaria aborde una recesión.

Recuerde que la tasa de interés real es la tasa de interés nominal menos la tasa de inflación. Si la tasa de interés nominal es del 7% y la tasa de inflación es del 3%, entonces el prestatario está pagando efectivamente una tasa de interés real del 4%. Si la tasa de interés nominal es del 7% y hay deflación del 2%, entonces la tasa de interés real es en realidad del 9%. De esta manera, una deflación inesperada eleva los pagos de intereses reales para los prestatarios. Puede llevar a una situación en la que no se reembolsan un número inesperadamente alto de préstamos, y los bancos descubren que su patrimonio neto es decreciente o negativo. Cuando los bancos están sufriendo pérdidas, se vuelven menos capaces y ansiosos por hacer nuevos préstamos. La demanda agregada disminuye, lo que puede llevar a una recesión.

Entonces el doble golpe: Después de provocar una recesión, la deflación puede dificultar que la política monetaria funcione. Digamos que el banco central utiliza la política monetaria expansiva para reducir la tasa de interés nominal hasta cero, pero la economía tiene una deflación del 5%. En consecuencia, la tasa de interés real es del 5%, y debido a que un banco central no puede hacer que la tasa de interés nominal sea negativa, la política expansiva no puede reducir aún más la tasa de interés real.

En la economía estadounidense a principios de la década de 1930, la deflación fue de 6.7% anual entre 1930 y 1933, lo que provocó que muchos prestatarios incumplieran sus préstamos y muchos bancos terminaran en bancarrota, lo que a su vez contribuyó sustancialmente a la Gran Depresión. No todos los episodios de deflación, sin embargo, terminan en depresión económica. Japón, por ejemplo, experimentó una deflación de un poco menos de 1% anual entre 1999 y 2002, lo que perjudicó a la economía japonesa, pero aún creció alrededor de 0.9% anual durante este periodo. En efecto, hay al menos un ejemplo histórico de deflación coexistiendo con un crecimiento rápido. La economía estadounidense experimentó una deflación de alrededor de 1.1% anual durante el cuarto de siglo desde 1876—1900, pero el PIB real también se expandió a un rápido clip de 4% anual durante este tiempo, a pesar de algunas recesiones severas ocasionales.

El banco central debe estar en guardia contra la deflación y, de ser necesario, utilizar la política monetaria expansiva para evitar que se produzca una deflación duradera o extrema. Excepto en casos severos como la Gran Depresión, la deflación no garantiza un desastre económico.

Números de índice

Los resultados numéricos de un cálculo basado en una canasta de mercancías pueden llegar a ser un poco desordenados. El ejemplo simplificado en la Tabla 2 tiene sólo tres bienes y los precios están en dólares pares, no números como 79 centavos o $124.99. Si la lista de productos era mucho más larga, y se usaban precios más realistas, la cantidad total gastada a lo largo de un año podría ser algún número de aspecto desaliñado como $17,147.51 o $27,654.92.

Para simplificar la tarea de interpretar los niveles de precios para canastas de bienes más realistas y complejas, el nivel de precios en cada periodo se suele reportar como un número índice, más que como la cantidad en dólares para comprar la canasta de bienes. Los índices de precios se crean para calcular un cambio promedio general en los precios relativos a lo largo del tiempo. Para convertir el dinero gastado en la canasta a un número de índice, los economistas eligen arbitrariamente un año para ser el año base, o punto de partida a partir del cual medimos los cambios en los precios. El año base, por definición, tiene un número de índice igual a 100. Esto suena complicado, pero en realidad es un simple truco matemático. En el ejemplo anterior, digamos que se elige el periodo de tiempo 3 como año base. Dado que el monto total de gasto en ese año es de 107 dólares, dividimos ese monto por sí mismo (107 dólares) y multiplicamos por 100. Matemáticamente, eso equivale a dividir $107 por 100, o $1.07. Hacer cualquiera nos dará un índice en el año base de 100. Nuevamente, esto se debe a que el número de índice en el año base siempre tiene que tener un valor de 100. Entonces, para averiguar los valores del número de índice para los otros años, dividimos también los montos en dólares para los otros años por 1.07. Tenga en cuenta también que los signos de dólar se cancelan para que los números de índice no tengan unidades.

Los cálculos para los otros valores del número de índice, con base en el ejemplo presentado en la Tabla 2, se muestran en el Cuadro 3. Debido a que los números del índice se calculan de manera que estén exactamente en la misma proporción que el costo total en dólares de compra de la canasta de bienes, la tasa de inflación se puede calcular con base en los números del índice, utilizando la fórmula de cambio porcentual. Entonces, la tasa de inflación del periodo 1 al periodo 2 sería

(99.5 — 93.4) 93.4 = 0.065 = 6.5%

Esta es la misma respuesta que se derivó al medir la inflación con base en el costo en dólares de la canasta de bienes para el mismo periodo de tiempo.

| Gasto Total | Número de índice | Tasa de inflación desde el periodo anterior | |

| Periodo 1 | $100 | 100/ 1.07 = 93.4 | |

| Periodo 2 | $106.50 | 106.50/ 1.07 = 99.5 | (99.5 — 93.4) 93.4 = 0.065 = 6.5% |

| Periodo 3 | $107 | 107/ 1.07 = 100.0 | 100 — 99.599.5 = 0.005 = 0.5% |

| Periodo 4 | 117.50 | 117.50/ 1.07 = 109.8 | 109.8 — 100100 = 0.098 = 9.8% |

Si la tasa de inflación es la misma ya sea basada en valores en dólares o números de índice, entonces ¿por qué molestarse con los números del índice? La ventaja es que la indexación permite una visión más fácil de los números de inflación. Si miras dos números de índice como el 107 y el 110, sabes automáticamente que la tasa de inflación entre los dos años es aproximadamente, pero no exactamente igual a, 3%. Por el contrario, imagina que los niveles de precios se expresaron en dólares absolutos de una gran canasta de bienes, de manera que al mirar los datos, los números fueron de 19.493.62 dólares y 20.009.32 dólares. A la mayoría de las personas les resulta difícil hacer un globo ocular a ese tipo de números y decir que es un cambio de alrededor del 3%. No obstante, los dos números expresados en dólares absolutos están exactamente en la misma proporción de 107 a 110 que el ejemplo anterior.

¿Por qué no solo restas números de índice?

Una advertencia: Cuando un índice de precios pasa de, digamos, 107 a 110, la tasa de inflación no es exactamente del 3%. Recuerde, la tasa de inflación no se deriva restando los números del índice, sino a través del cálculo porcentaje-cambio. La tasa de inflación precisa a medida que el índice de precios se mueve de 107 a 110 se calcula como (110 — 107)/107 = 0.028 = 2.8%. Cuando el año base está bastante cerca de 100, una resta rápida no es un atajo terrible para calcular la tasa de inflación, pero cuando la precisión importa hasta décimas de por ciento, restar no dará la respuesta correcta.

Vale la pena recordar dos puntos finales sobre los números de índice. En primer lugar, los números de índice no tienen signos de dólar ni otras unidades adheridas a ellos. Si bien los números de índice se pueden utilizar para calcular una tasa de inflación porcentual, los números del índice en sí no tienen signos porcentuales. Los números de índice simplemente reflejan las proporciones que se encuentran en otros datos. Transforman los otros datos para que los datos sean más fáciles de trabajar con ellos.

En segundo lugar, la elección de un año base para el número de índice, es decir, el año que automáticamente se establece igual a 100, es arbitraria. Se elige como punto de partida a partir del cual se realiza un seguimiento de los cambios en los precios. En las estadísticas oficiales de inflación, es común utilizar un año base durante algunos años, para luego actualizarlo, de manera que el año base de 100 esté relativamente cerca del presente. Pero cualquier año base que se elija para los números del índice dará como resultado exactamente la misma tasa de inflación. Para ver esto en el ejemplo anterior, imagínese ese periodo 1, cuando el gasto total era de 100 dólares, también se eligió como año base, y se le dio un número de índice de 100. De un vistazo, se puede ver que los números del índice ahora coincidirían exactamente con las cifras del dólar, la tasa de inflación en el primer periodo sería de 6.5%, y así sucesivamente.

El nivel de precios se mide utilizando una canasta de bienes y servicios y calculando cómo aumentará con el tiempo el costo total de comprar esa canasta de bienes. El nivel de precios a menudo se expresa en términos de números de índice, que transforman el costo de comprar la canasta de bienes y servicios en una serie de números en la misma proporción entre sí pero con un año base arbitrario de 100. La tasa de inflación se mide como el cambio porcentual entre niveles de precios o números de índice a lo largo del tiempo.

Cómo se miden los cambios en el costo de vida

La medida de inflación más comúnmente citada en Estados Unidos es el Índice de Precios al Consumidor (IPC). El IPC es calculado por estadísticos gubernamentales de la Oficina de Estadísticas Laborales de Estados Unidos con base en los precios en una canasta fija de bienes y servicios que representa las compras de la familia promedio de cuatro. En los últimos años, los estadísticos han prestado considerable atención a un problema sutil: que el cambio en el costo total de comprar una canasta fija de bienes y servicios a lo largo del tiempo no es conceptualmente lo mismo que el cambio en el costo de vida, porque el costo de vida representa cuánto cuesta para un persona a sentir que su consumo proporciona un nivel igual de satisfacción o utilidad.

Para entender la distinción, imagina que en los últimos 10 años, el costo de compra de una canasta fija de bienes aumentó 25% y tu salario también aumentó 25%. ¿Su nivel de vida personal se ha mantenido constante? Si no necesariamente compra una canasta fija idéntica de bienes cada año, entonces un cálculo de inflación basado en el costo de una canasta fija de bienes puede ser una medida engañosa de cómo ha cambiado su costo de vida. Aquí surgen dos problemas: sesgo de sustitución y sesgo de calidad/nuevos bienes.

Cuando el precio de un bien sube, los consumidores tienden a comprar menos de él y a buscar sustitutos en su lugar. Por el contrario, a medida que cae el precio de un bien, la gente tenderá a comprar más de él. Este patrón implica que los bienes con precios generalmente en alza deberían tender con el tiempo a ser menos importantes en la canasta general de bienes utilizados para calcular la inflación, mientras que los bienes con precios a la baja deberían tender a ser más importantes. Consideremos, como ejemplo, una subida en el precio de los melocotones en 100 dólares por libra. Si los consumidores fueran completamente inflexibles en su demanda de melocotones, esto conduciría a un gran aumento en el precio de los alimentos para los consumidores. Alternativamente, imagina que las personas son completamente indiferentes a si tienen melocotones u otro tipo de fruta. Ahora bien, si los precios del durazno suben, la gente cambia completamente a otras opciones de frutas y el precio promedio de los alimentos no cambia en absoluto. Una canasta fija e inmutable de bienes supone que los consumidores están encerrados en comprar exactamente los mismos bienes, independientemente de los cambios de precio, lo que no es una suposición muy probable. Así, los sesgos de sustitución —el aumento del precio de una canasta fija de bienes a lo largo del tiempo— tiende a exagerar el aumento del verdadero costo de vida de un consumidor, porque no toma en cuenta que la persona puede sustituir lejos de bienes cuyos precios relativos han subido.

El otro problema importante al utilizar una canasta fija de bienes como base para calcular la inflación es cómo lidiar con la llegada de versiones mejoradas de bienes antiguos o bienes completamente nuevos. Considera el problema que surge si se mejora un cereal al agregar 12 vitaminas y minerales esenciales y también si una caja del cereal cuesta 5% más. Claramente sería engañoso contar todo el precio superior resultante como inflación porque al nuevo precio se le está cobrando por un producto de mayor calidad (o al menos diferente). Idealmente, a uno le gustaría saber cuánto del precio más alto se debe al cambio de calidad, y cuánto de él es solo un precio más alto. El Buró de Estadísticas del Trabajo, que se encarga del cómputo del Índice de Precios al Consumidor, deberá atender estas dificultades para ajustar por cambios de calidad.

Un nuevo producto puede pensarse como una mejora extrema en la calidad, de algo que no existía a algo que sí. No obstante, la canasta de mercancías que se fijó en el pasado obviamente no incluye nuevos bienes creados desde entonces. La canasta de bienes y servicios utilizada en el Índice de Precios al Consumidor (IPC) se revisa y actualiza a lo largo del tiempo, por lo que gradualmente se incluyen nuevos productos. Pero el proceso lleva algún tiempo. Por ejemplo, los aires acondicionados de habitación se vendieron ampliamente a principios de la década de 1950, pero no se introdujeron en la canasta de bienes detrás del Índice de Precios al Consumidor hasta 1964. El VCR y la computadora personal estaban disponibles a finales de los setenta y se vendieron ampliamente a principios de los ochenta, pero no ingresaron a la canasta de bienes del IPC hasta 1987. Para 1996, había más de 40 millones de suscriptores de teléfonos celulares en Estados Unidos, pero los celulares aún no formaban parte de la canasta de bienes del IPC. El desfile de invenciones ha continuado, con el IPC inevitablemente rezagado algunos años atrás.

La llegada de nuevos bienes crea problemas con respecto a la precisión de medir la inflación. La razón por la que la gente compra nuevos bienes, presumiblemente, es que los nuevos bienes ofrecen una mejor relación calidad-precio que los bienes existentes. Así, si el índice de precios deja fuera nuevos bienes, pasa por alto una de las formas en que está mejorando el costo de vida. Además, el precio de un nuevo bien suele ser mayor cuando se introduce por primera vez y luego disminuye con el tiempo. Si el nuevo bien no está incluido en el IPC desde hace algunos años, hasta que su precio ya sea más bajo, el IPC puede faltar al contar esta baja de precio por completo. Tomando estos argumentos en conjunto, el sesgo calidad/nuevos bienes significa que el aumento del precio de una canasta fija de bienes a lo largo del tiempo tiende a exagerar el aumento del verdadero costo de vida de un consumidor, porque no toma en cuenta cómo las mejoras en la calidad de los bienes existentes o la invención de nuevos bienes mejora el nivel de vida. La siguiente función Clear It Up es una lectura obligada sobre cómo se compone y calcula el IPC.

Aclararlo: ¿Cómo miden los estadísticos del gobierno de Estados Unidos el índice de precios al consumidor?

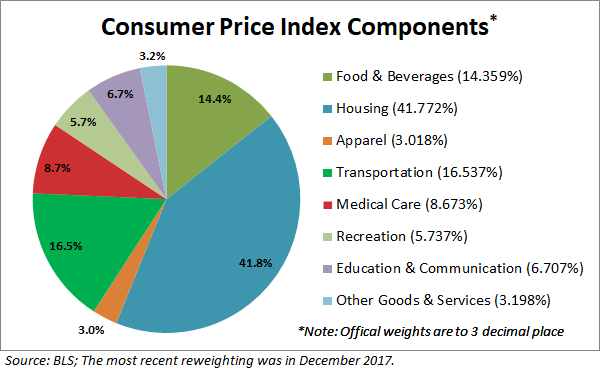

Cuando la Oficina de Estadísticas Laborales de Estados Unidos (BLS) calcula el Índice de Precios al Consumidor, la primera tarea es decidir sobre una canasta de bienes que sea representativa de las compras del hogar promedio. Esto se realiza mediante el uso de la Encuesta de Gasto del Consumidor, una encuesta nacional de alrededor de 7 mil hogares, que proporciona información detallada sobre los hábitos de gasto. Los gastos de consumo se dividen en ocho grupos principales, que se muestran a continuación, los cuales a su vez se dividen en más de 200 categorías de partidas individuales. El BLS utiliza actualmente 1982—1984 como periodo base.

Para cada una de las 200 partidas de gasto individuales, el BLS elige varios cientos de ejemplos muy específicos de ese rubro y mira los precios de esos ejemplos. Entonces, al averiguar el ítem “cereal para el desayuno” bajo la categoría general de “alimentos y bebidas”, el BLS recoge varios cientos de ejemplos de cereales para el desayuno. Un ejemplo podría ser el precio de una caja de 24 oz de una marca particular de cereal que se vende en una tienda en particular. Los productos y tamaños específicos y las tiendas elegidas se seleccionan estadísticamente para reflejar lo que la gente compra y dónde compra. La canasta de bienes en el Índice de Precios al Consumidor consiste así en alrededor de 80,000 productos; es decir, varios cientos de productos específicos en más de 200 categorías de artículos anchos. Alrededor de una cuarta parte de estos 80,000 productos específicos se rotan fuera de la muestra cada año y se reemplazan por un conjunto diferente de productos.

El siguiente paso es recopilar datos sobre los precios. Los recopiladores de datos visitan o llaman a cerca de 23,000 tiendas en 87 áreas urbanas de todo Estados Unidos cada mes para recopilar precios de estos 80.000 productos específicos. También se realiza una encuesta a 50 mil propietarios o locatarios para recabar información sobre alquileres.

El Índice de Precios al Consumidor se calcula tomando los 80.000 precios de los productos individuales y combinándolos, utilizando pesos (como se muestra en la Figura 1) determinados por las cantidades de estos productos que la gente compra y permitiendo factores como la sustitución entre bienes y mejoras de calidad, en precio índices para los 200 ítems generales más o menos. Entonces, los índices de precios de los 200 artículos se combinan en un Índice de Precios al Consumidor general. Según el sitio web del Índice de Precios al Consumidor, hay ocho categorías utilizadas por los recopiladores de datos:

La ponderación de los componentes de CPI

De las ocho categorías utilizadas para generar el Índice de Precios al Consumidor, la vivienda es la más alta con 41%. La siguiente categoría más alta, el transporte en 16.8%, es menos de la mitad del tamaño de la vivienda. Otros bienes y servicios, y prendas de vestir son los más bajos con 3.4% y 3.6%, respectivamente.

El IPC y el índice de inflación básica

Imagínese si estuviera manejando un camión de la empresa por todo el país, probablemente le importarían cosas como los precios de la comida disponible en la carretera y las habitaciones de motel, así como las condiciones de operación del camión. No obstante, el directivo de la firma podría tener diferentes prioridades. A él le importaría sobre todo el rendimiento a tiempo de la camioneta y mucho menos por la comida que estabas comiendo y los lugares en los que te alojabas. Es decir, el gerente de la compañía estaría prestando atención a la producción de la firma, al tiempo que ignoraba elementos transitorios que te impactaron, pero que no afectaban los resultados de la compañía.

En cierto sentido, se da una situación similar con respecto a las medidas de inflación. Como hemos aprendido, el IPC mide los precios ya que afectan el gasto diario de los hogares. Un índice de inflación básica se calcula típicamente tomando el IPC y excluyendo las variables económicas volátiles. De esta manera, los economistas tienen un mejor sentido de las tendencias subyacentes en los precios que afectan el costo de vida.

Ejemplos de variables excluidas incluyen los precios de la energía y los alimentos, que pueden saltar de mes a mes debido al clima. Según un artículo de Kent Bernhard, durante el huracán Katrina en 2005, un punto clave de suministro para la gasolina de la nación estuvo a punto de ser noqueado. Los precios de la gasolina se dispararon rápidamente en todo el país, en algunos lugares aumentando hasta 40 centavos el galón en un día. Esto no fue la causa de una política económica sino de un hecho efímero hasta que se restauraron las bombas en la región. En este caso, el IPC de ese mes registraría el cambio como evento de costo de vida para los hogares, pero el índice de inflación básica se mantendría sin cambios. En consecuencia, las decisiones de la Reserva Federal sobre las tasas de interés no se verían influenciadas. De igual manera, las sequías pueden provocar picos mundiales en los precios de los alimentos que, de ser temporales, no afectan la capacidad económica de la nación.

Como señaló el ex presidente de la Reserva Federal Ben Bernanke en 1999 sobre el índice de inflación básica, “proporciona una mejor guía de política monetaria que los otros índices, ya que mide la inflación subyacente más persistente en lugar de las influencias transitorias en el nivel de precios”. Bernanke también señaló que ayuda a comunicar que cada choque inflacionario no necesita ser respondido por la Reserva Federal ya que algunos cambios de precios son transitorios y no forman parte de un cambio estructural en la economía.

En suma, tanto el IPC como el índice de inflación básica son importantes pero atienden a diferentes audiencias. El IPC ayuda a los hogares a comprender su costo general de vida de mes a mes, mientras que el índice de inflación básica es un indicador preferido a partir del cual realizar cambios importantes en las políticas gubernamentales.

Video: Medición de Inflación

Soluciones prácticas para la sustitución y los sesgos de calidad/nuevos bienes

A principios de la década de 2000, la Oficina de Estadísticas Laborales estaba utilizando métodos matemáticos alternativos para calcular el Índice de Precios al Consumidor, más complicados que simplemente sumar el costo de una canasta fija de bienes, para permitir alguna sustitución entre bienes. También se estaba actualizando la canasta de bienes detrás del IPC con mayor frecuencia para que los bienes nuevos y mejorados pudieran incluirse más rápidamente. Para ciertos productos, el BLS estaba realizando estudios para tratar de medir la mejora de la calidad. Por ejemplo, con computadoras, un estudio económico puede intentar ajustar los cambios de velocidad, memoria, tamaño de pantalla y otras características del producto, para luego calcular el cambio en el precio después de tomar en cuenta estos cambios de producto. Pero estos ajustes son inevitablemente imperfectos, y exactamente cómo hacer estos ajustes suele ser fuente de controversia entre los economistas profesionales.

A principios de la década de 2000, el sesgo de sustitución y el sesgo de calidad/nuevos bienes se habían reducido algo, de manera que desde entonces el alza del IPC probablemente exagera el verdadero aumento de la inflación en sólo alrededor de 0.5% anual. A lo largo de uno o algunos años, esto no es mucho; en un periodo de una o dos décadas, incluso la mitad de un por ciento anual se compone a una cantidad más significativa. Además, el IPC rastrea los precios desde ubicaciones físicas, y no en sitios en línea como Amazon, donde los precios pueden ser más bajos.

Al medir la inflación (y otras estadísticas económicas, también), surge un compromiso entre simplicidad e interpretación. Si la tasa de inflación se calcula con una canasta de bienes que es fija e inmutable, entonces el cálculo de una tasa de inflación es sencillo, pero surgirán los problemas de sesgo de sustitución y sesgo de calidad/nuevos bienes. Sin embargo, cuando se permite que la canasta de bienes cambie y evolucione para reflejar la sustitución hacia precios relativos más bajos, mejoras de calidad y nuevos bienes, los detalles técnicos del cálculo de la tasa de inflación se vuelven más complejos.

Índices de precios adicionales: PPI, deflactor del PIB y más

La canasta de bienes detrás del Índice de Precios al Consumidor representa un hogar promedio hipotético estadounidense, es decir que no capta exactamente la experiencia personal de nadie. Cuando la tarea es calcular un nivel promedio de inflación, este enfoque funciona bien. ¿Y si, sin embargo, le preocupa la inflación que experimenta cierto grupo, como los ancianos, los pobres, o las familias monoparentales con hijos, o los hispanoamericanos? En situaciones específicas, un índice de precios basado en el poder adquisitivo del consumidor promedio puede no sentirse del todo bien.

Este problema tiene una solución sencilla. Si el Índice de Precios al Consumidor no sirve al propósito deseado, entonces inventar otro índice, basado en una canasta de bienes apropiada para el grupo de interés. En efecto, la Oficina de Estadísticas Laborales publica una serie de índices experimentales de precios: algunos para grupos particulares como los ancianos o los pobres, algunos para diferentes áreas geográficas, y algunos para ciertas categorías amplias de bienes como la alimentación o la vivienda.

El BLS también calcula varios índices de precios que no se basan en canastas de bienes de consumo. Por ejemplo, el Índice de Precios al Productor (PPI) se basa en los precios pagados por los suministros e insumos por los productores de bienes y servicios. Se puede desglosar en índices de precios para diferentes industrias, materias primas y etapas de procesamiento (como productos terminados, productos intermedios, materiales crudos para su posterior procesamiento, etc.). Existe un Índice Internacional de Precios basado en los precios de la mercancía que se exporta o importa. Un índice de costos de empleo mide la inflación salarial en el mercado laboral. El deflactor del PIB, medido por la Oficina de Análisis Económico, es un índice de precios que incluye todos los componentes del PIB (es decir, consumo más inversión más gobierno más exportaciones menos importaciones). A diferencia del IPC, sus canastas no son fijas sino que vuelven a calcular cuál habría valido la pena el PIB de ese año utilizando los precios del año base.

¿Cuál es la mejor medida de inflación? Si le preocupa la medida más precisa de la inflación, utilice el deflactor del PIB ya que recoge los precios de los bienes y servicios producidos. Sin embargo, no es una buena medida del costo de vida ya que incluye los precios de muchos productos no comprados por los hogares (por ejemplo, aviones, camiones de bomberos, edificios de fábricas, complejos de oficinas y topadoras). Si se quiere la medida más precisa de la inflación ya que impacta a los hogares, utilice el IPC, ya que solo recoge los precios de los productos comprados por los hogares. Es por ello que el IPC es a veces referido como el índice de costo de vida. Como señala la Oficina de Estadísticas del Trabajo en su página web: “La 'mejor' medida de inflación para una aplicación determinada depende del uso que se pretenda hacer de los datos”.

Medir los niveles de precios con una canasta fija de mercancías siempre tendrá dos problemas: el sesgo de sustitución, por el cual una canasta fija de bienes no permite comprar más de lo que es relativamente menos costoso y menos de lo que es relativamente más caro; y el sesgo de calidad/nuevos bienes, por el cual una canasta fija no pueden tomar en cuenta las mejoras en la calidad y el advenimiento de nuevos bienes. Estos problemas se pueden reducir en grado —por ejemplo, permitiendo que la canasta de bienes evolucione con el tiempo— pero no se pueden eliminar por completo. La medida de inflación más comúnmente citada es el Índice de Precios al Consumidor (IPC), el cual se basa en una canasta de bienes que representa lo que compra el consumidor típico. El Índice de Inflación Núcleo desglosa aún más el IPC al excluir variables económicas volátiles. Varios índices de precios no se basan en canastas de bienes de consumo. El deflactor del PIB se basa en todos los componentes del PIB. El Índice de Precios al Productor se basa en los precios de los suministros e insumos comprados por productores de bienes y servicios. Un índice de costos de empleo mide la inflación salarial en el mercado laboral. Un Índice Internacional de Precios se basa en los precios de la mercancía que se exporta o importa.

Cómo Estados Unidos y otros países experimentan la inflación

En las últimas tres décadas, la inflación ha sido relativamente baja en la economía estadounidense, con el Índice de Precios al Consumidor típicamente subiendo 2% a 4% por año. Mirando hacia atrás a lo largo del siglo XX, ha habido varios periodos en los que la inflación hizo que el nivel de precios suba a tasas de dos dígitos, pero nada se ha acercado a la hiperinflación.

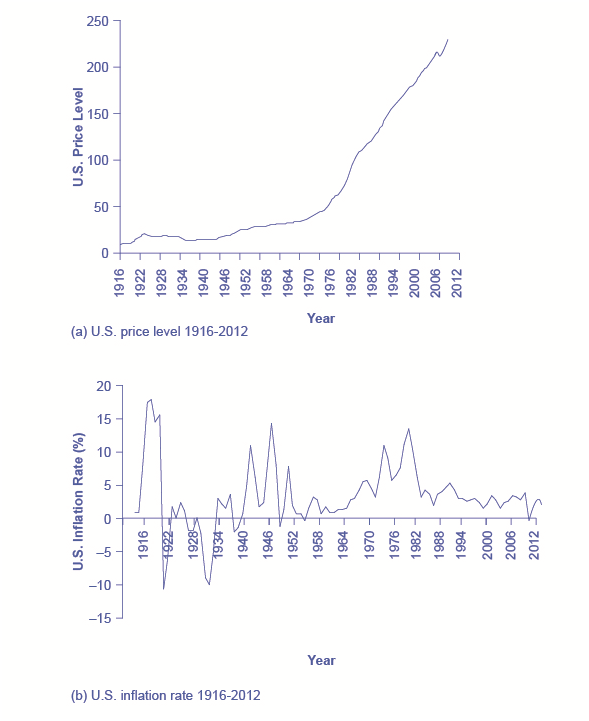

Inflación histórica en la economía de Estados Unidos

La Figura 2 (a) muestra el nivel de precios en el Índice de Precios al Consumidor que se remonta a 1916. En este caso, los años base (cuando el IPC se define como 100) se fijan para el nivel promedio de precios que existió de 1982 a 1984. La figura 2 (b) muestra los cambios porcentuales anuales en el IPC a lo largo del tiempo, que es la tasa de inflación.

Nivel de Precios en Estados Unidos y tasas de inflación desde 1913

a) El nivel de precios de Estados Unidos subió relativamente poco durante la primera mitad del siglo XX, pero ha aumentado de manera más sustancial en las últimas décadas. La pendiente alcista del nivel de precios fue especialmente pronunciada en la década de 1970, lo que refleja la alta tasa de inflación en esa década. b) La inflación durante el siglo XX fue la más alta justo después de las guerras mundiales I y II, y durante la década de 1970. La deflación, es decir, la inflación negativa, cuando la mayoría de los precios están bajando, ocurrió varias veces en la primera mitad del siglo y también en 2009. Las tasas de inflación desde la década de 1990 han estado en el bajo dígito único. (Fuente: http://data.bls.gov/cgi-bin/surveymost)

Las dos primeras oleadas de inflación son fáciles de caracterizar en términos históricos: son justo después de la Primera Guerra Mundial y la Segunda Guerra Mundial. Sin embargo, también hay dos períodos de inflación negativa severa —llamada deflación— en las primeras décadas del siglo XX: uno tras la profunda recesión de 1920-21 y el otro durante la Gran Depresión de los años treinta. (Dado que la inflación es un momento en el que se reduce el poder adquisitivo del dinero en términos de bienes y servicios, la deflación será un momento en el que aumente el poder adquisitivo del dinero en términos de bienes y servicios). Para el periodo de 1900 a alrededor de 1960, las grandes inflaciones y deflaciones casi se equilibraron entre sí, por lo que la tasa media anual de inflación a lo largo de estos años fue de sólo alrededor del 1% anual. La tercera ola de inflación más severa llegó en la década de 1970 y partió a principios de la década de 1980.

Los tiempos de recesión o depresión a menudo parecen ser momentos en los que la tasa de inflación es menor, como en la recesión de 1920-1921, la Gran Depresión, la recesión de 1980 a 1982 y la Gran Recesión en 2008—2009. Hubo algunos meses en 2009 que fueron deflacionarios, pero no a una tasa anual. Las recesiones suelen ir acompañadas de mayores niveles de desempleo, y la demanda total de bienes cae, bajando el nivel de precios. Por el contrario, la tasa de inflación a menudo, pero no siempre, parece comenzar a subir cuando la economía está creciendo con mucha fuerza, como justo después de la guerra o durante la década de 1960. Los marcos para el análisis macroeconómico, desarrollados en otros capítulos, explicarán por qué la recesión suele acompañar a un mayor desempleo y una menor inflación, mientras que el rápido crecimiento económico suele traer un menor desempleo pero una mayor inflación.

Inflación en el Mundo

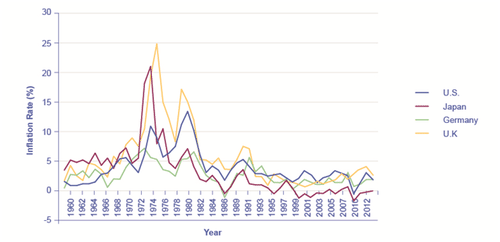

Alrededor del resto del mundo, el patrón de inflación ha sido muy mixto, como puede verse en la Figura 3 que muestra las tasas de inflación de las últimas décadas. Muchos países industrializados, no sólo Estados Unidos, tuvieron tasas de inflación relativamente altas en la década de 1970. Por ejemplo, en 1975, la tasa de inflación de Japón estaba por encima del 8% y la tasa de inflación para el Reino Unido era de casi el 25%. En la década de 1980, las tasas de inflación bajaron en Estados Unidos y en Europa y en gran parte se han mantenido bajas.

Países con tasas de inflación relativamente bajas, 1960—2012

Este gráfico muestra el cambio porcentual anual en los precios al consumidor en comparación con los precios al consumo del año anterior en Estados Unidos, Reino Unido, Japón y Alemania.

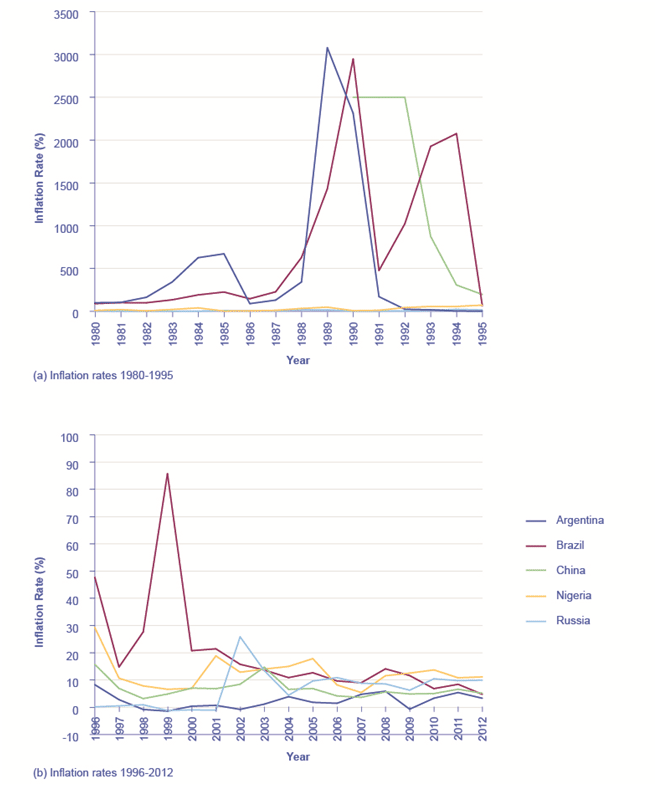

Los países con economías controladas en la década de 1970, como la Unión Soviética y China, históricamente tenían tasas muy bajas de inflación medida, porque la ley prohibía subir los precios, salvo en los casos en que el gobierno consideró que un aumento de precios se debía a mejoras de calidad. Sin embargo, estos países también tenían escasez perpetua de bienes, ya que prohibir que los precios suban actúa como un techo de precios y crea una situación en la que la cantidad demandada suele superar la cantidad suministrada. A medida que Rusia y China hicieron una transición hacia economías más orientadas al mercado, también experimentaron arrebatos de inflación, aunque las estadísticas para estas economías deberían considerarse algo más temblorosas. La inflación en China promedió alrededor del 10% anual durante gran parte de la década de 1980 y principios de la década de 1990, aunque desde entonces ha bajado. Rusia experimentó una hiperinflación —un estallido de inflación alta— de 2,500% anual a principios de la década de 1990, aunque para 2006 la inflación de los precios al consumidor de Rusia había caído por debajo del 10% anual, como se muestra en la Figura 4. Lo más cerca que Estados Unidos ha llegado a la hiperinflación fue durante la Guerra Civil, 1860-1865, en los estados confederados.

Países con tasas de inflación relativamente altas, 1980—2012

Estos gráficos muestran el cambio porcentual en los precios al consumidor en comparación con los precios al consumidor del año anterior en Argentina, Brasil, China, Nigeria y Rusia. (a) De estos, Argentina, Brasil y Rusia experimentaron hiperinflación en algún momento entre mediados de la década de 1980 y mediados de la década de 1990. b) Aunque no tan altas, China y Nigeria también tuvieron altas tasas de inflación a mediados de la década de 1990. A pesar de que sus tasas de inflación han bajado en las últimas dos décadas, varios de estos países siguen registrando tasas de inflación significativas. (Fuente: http://www.tradingeconomics.com/)

Muchos países de América Latina experimentaron una fuerte hiperinflación durante la década de 1980 y principios de la década de 1990, con tasas de inflación a menudo muy superiores al 100% anual. En 1990, por ejemplo, tanto Brasil como Argentina vieron subir la inflación por encima del 2000%. Algunos países de África experimentaron tasas de inflación extremadamente altas, a veces limítrofes con la hiperinflación, en la década de 1990. Nigeria, el país más poblado de África, tuvo una tasa de inflación del 75% en 1995.

A principios de la década de 2000, el problema de la inflación parece haber disminuido para la mayoría de los países, al menos en comparación con los peores tiempos de las últimas décadas. Como señalamos anteriormente, en los últimos años, el peor ejemplo de hiperinflación del mundo fue en Zimbabue, donde en un momento el gobierno estaba emitiendo proyectos de ley con un valor nominal de 100 billones de dólares (en dólares zimbabuenses) —es decir, los billetes tenían 100,000,000,000,000 de dólares escritos en el frente, pero eran casi inútiles. En muchos países, el recuerdo de la inflación de dos dígitos, tres dígitos e incluso de cuatro dígitos no está muy lejos en el pasado.

En la economía de Estados Unidos, la tasa de inflación anual en las últimas dos décadas ha estado típicamente alrededor del 2% al 4%. Los periodos de mayor inflación en Estados Unidos en el siglo XX ocurrieron durante los años posteriores a la I y II Guerra Mundial, y en la década de 1970. El periodo de menor inflación —en realidad, con deflación— fue la Gran Depresión de la década de 1930.

La confusión sobre la inflación

Los economistas suelen oponerse a la alta inflación, pero se oponen a ella de una manera más suave que muchos no economistas. Robert Shiller, uno de los ganadores del Premio Nobel de Economía de 2013, realizó varias encuestas durante la década de 1990 sobre las actitudes hacia la inflación. Una de sus preguntas planteó: “¿Está de acuerdo en que prevenir la alta inflación es una prioridad nacional importante, tan importante como prevenir el abuso de drogas o prevenir el deterioro en la calidad de nuestras escuelas?” Las respuestas estaban en una escala de 1—5, donde 1 significaba “Totalmente de acuerdo” y 5 significaba “Completamente en desacuerdo”. Para la población estadounidense en su conjunto, 52% respondió “Totalmente de acuerdo” en que prevenir la alta inflación era una prioridad nacional muy importante y solo el 4% dijo “Completamente en desacuerdo”. No obstante, entre los economistas profesionales, sólo el 18% respondió “Totalmente de acuerdo”, mientras que el mismo porcentaje del 18% respondió “Completamente en desacuerdo”.

La tierra del dinero divertido

¿Cuáles son los problemas económicos causados por la inflación y por qué los economistas suelen considerarlos con menos preocupación que el público en general? Considera una historia muy corta: “La tierra del dinero divertido”.

Una mañana, todos en la Tierra del Dinero Gracioso despertaron para darse cuenta de que todo lo denominado en dinero había aumentado un 20%. El cambio fue completamente inesperado. Cada precio en cada tienda fue 20% más alto. Los cheques de pago fueron 20% más altos. Las tasas de interés fueron 20% más altas. La cantidad de dinero, en todas partes, desde billeteras hasta cuentas de ahorro, era 20% mayor. Esta inflación de precios de la noche a la mañana llegó a los titulares de los periódicos en todas partes de la Tierra Pero los titulares desaparecieron rápidamente, ya que la gente se dio cuenta de que en términos de lo que realmente podían comprar con sus ingresos, esta inflación no tuvo impacto económico. La paga de todos todavía podría comprar exactamente el mismo conjunto de bienes que antes. Los ahorros de todos seguían siendo suficientes para comprar exactamente el mismo auto, vacaciones o retiro que podrían haber comprado antes. Niveles iguales de inflación en todos los salarios y precios terminaron no importando mucho en absoluto.

Cuando las personas en las encuestas de Robert Shiller explicaron su preocupación por la inflación, una razón típica fue que temían que a medida que subían los precios, no pudieran darse el lujo de comprar tanto. Es decir, la gente estaba preocupada porque no vivía en un lugar como el Land of Funny Money, donde todos los precios y salarios subieron simultáneamente. En cambio, la gente vive aquí en el Planeta Tierra, donde los precios podrían subir mientras que los salarios no suben en absoluto, o donde los salarios suben más lentamente que los precios.

Los economistas señalan que en la mayoría de los periodos, el nivel de inflación en los precios es más o menos similar al nivel de inflación en los salarios, por lo que razonan que, en promedio, con el tiempo, la situación económica de las personas no se ve muy cambiada por la inflación. Si todos los precios, salarios y tasas de interés se ajustaran automática e inmediatamente con la inflación, como en la Tierra del Dinero Gracioso, entonces el poder adquisitivo, las ganancias o los pagos de préstamos reales de nadie cambiarían. Sin embargo, si otras variables económicas no se mueven exactamente en sincronía con la inflación, o si se ajustan a la inflación solo después de un lapso de tiempo, entonces la inflación puede causar tres tipos de problemas: redistribuciones involuntarias del poder adquisitivo, señales borrosas de precios y dificultades en la planificación a largo plazo.

Redistribuciones no deseadas del poder adquisitivo

La inflación puede provocar redistribuciones del poder adquisitivo que perjudiquen a algunos y ayuden a otros. Las personas que se ven perjudicadas por la inflación incluyen a las que tienen mucho dinero en efectivo, ya sea en una caja de seguridad o en una caja de cartón debajo de la cama. Cuando ocurre la inflación, disminuye el poder adquisitivo del efectivo. Pero el efectivo es sólo un ejemplo de un problema más general: cualquiera que tenga activos financieros invertidos de una manera que el rendimiento nominal no se mantenga al día con la inflación tenderá a sufrir de inflación. Por ejemplo, si una persona tiene dinero en una cuenta bancaria que paga 4% de interés, pero la inflación sube al 5%, entonces la tasa real de rendimiento del dinero invertido en esa cuenta bancaria es negativa 1%.

El problema de que una tasa de interés nominal atractiva se transforme en una tasa de interés real de aspecto feo puede empeorarse con los impuestos. El impuesto a la renta estadounidense se cobra sobre los intereses nominales recibidos en términos de dólares, sin un ajuste por inflación. Entonces, una persona que invierte 10 mil dólares y recibe una tasa de interés nominal del 5% se grava sobre los 500 dólares recibidos, sin importar si la tasa de inflación es del 0%, 5% o 10%. Si la inflación es del 0%, entonces la tasa de interés real es del 5% y todos los $500 son una ganancia en el poder adquisitivo. Pero si la inflación es del 5%, entonces la tasa de interés real es cero y la persona no tuvo ganancia real, pero de todos modos debe el impuesto sobre la renta sobre la ganancia nominal. Si la inflación es del 10%, entonces la tasa de interés real es negativa 5% y la persona en realidad se está quedando atrás en el poder adquisitivo, pero aún adeudaría impuestos sobre los $500 en ganancias nominales.

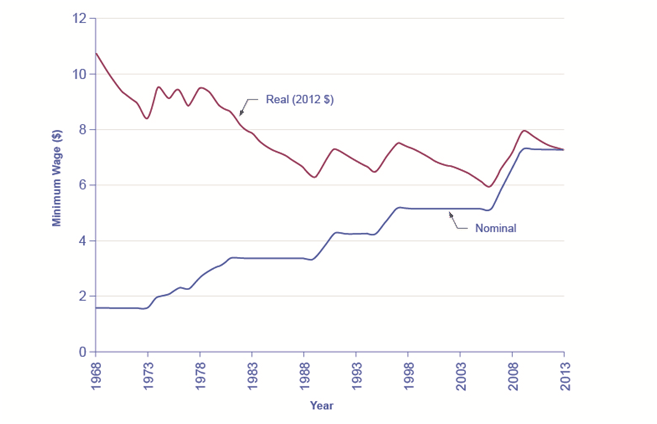

La inflación también puede provocar redistribuciones no deseadas para los asalariados. Los salarios suelen subir con la inflación con el tiempo eventualmente. El inicio de este capítulo mostró que el salario promedio por hora en la economía estadounidense aumentó de $3.23 en 1970 a $19.20 en 2012, lo que es un incremento por un factor de casi seis. Durante ese periodo de tiempo, el Índice de Precios al Consumidor aumentó en una cantidad casi idéntica. No obstante, los aumentos salariales pueden quedar rezagados con respecto a la inflación durante uno o dos años, ya que los ajustes salariales suelen ser algo pegajosos y ocurren solo una o dos veces al año Además, la medida en que los salarios se mantienen al día con la inflación crea inseguridad para los trabajadores y puede implicar conflictos dolorosos y prolongados entre empleadores y empleados. Si el salario mínimo se ajusta a la inflación sólo con poca frecuencia, los trabajadores del salario mínimo están perdiendo poder adquisitivo de sus salarios nominales, como se muestra en la Figura 5.

Salario Mínimo e Inflación en Estados Unidos

Después de ajustar por inflación, el salario mínimo federal bajó más de 30 por ciento de 1967 a 2010, a pesar de que la cifra nominal subió de $1.40 a $7.25 por hora. Los aumentos en el salario mínimo entre 2008 y 2010 impidieron que la disminución fuera peor, como lo habría sido si el salario hubiera permanecido igual que lo hizo de 1997 a 2007. (Fuentes: http://www.dol.gov/whd/minwage/chart.htm; http://data.bls.gov/cgi-bin/surveymost?cu)

Un grupo considerable de personas a menudo ha recibido una gran parte de sus ingresos en una forma que no aumenta con el tiempo: los jubilados que reciben una pensión de empresa privada. La mayoría de las pensiones se han establecido tradicionalmente como un monto nominal fijo en dólares por año al momento de la jubilación. Por ello, las pensiones se denominan planes de “prestaciones definidas”. Incluso si la inflación es baja, la combinación de inflación y renta fija puede crear un problema sustancial con el tiempo. Una persona que se jubila con una renta fija a los 65 años encontrará que perder apenas 1% a 2% del poder adquisitivo anual ante la inflación se agrava a una pérdida considerable de poder adquisitivo después de una década o dos.

Afortunadamente, las pensiones y otros planes de jubilación de beneficios definidos son cada vez más raros, reemplazados en cambio por planes de “contribución definida”, como los 401 (k) s y 403 (b) s. En estos planes, el empleador aporta un monto fijo a la cuenta de jubilación del trabajador de manera regular (generalmente cada cheque de pago). El empleado a menudo también contribuye. El trabajador invierte estos fondos en una amplia gama de vehículos de inversión. Estos planes son de impuestos diferidos, y son portátiles de manera que si el individuo toma un trabajo con otro empleador, su 401 (k) viene con ellos. En la medida en que las inversiones realizadas generan tasas reales de rendimiento, los jubilados no sufren los costos de inflación de los pensionados tradicionales.

Sin embargo, la gente común a veces puede beneficiarse de las redistribuciones no deseadas de la inflación. Considera a alguien que toma prestados 10.000 dólares para comprar un auto a una tasa de interés fija del 9%. Si la inflación es del 3% en el momento en que se realiza el préstamo, entonces el préstamo debe ser reembolsado a una tasa de interés real del 6%. Pero si la inflación sube al 9%, entonces la tasa de interés real del préstamo es cero. En este caso, el beneficio del prestatario por la inflación es la pérdida del prestamista. Un prestatario que paga una tasa de interés fija, que se beneficia de la inflación, es solo la otra cara de un inversionista que recibe una tasa de interés fija, que sufre de inflación. La lección es que cuando se fijan las tasas de interés, las subidas en la tasa de inflación tienden a penalizar a los proveedores de capital financiero, que terminan siendo reembolsado en dólares que valen menos por la inflación, mientras que los demandantes de capital financiero terminan mejor, porque pueden reembolsar sus préstamos en dólares que valen menos de lo esperado originalmente.

Las redistribuciones no deseadas del poder adquisitivo causadas por la inflación pueden tener un efecto más amplio en la sociedad. La aceptación generalizada de las fuerzas del mercado en Estados Unidos se basa en la percepción de que las acciones de las personas tienen una conexión razonable con los resultados del mercado Cuando la inflación provoca que un jubilado que acumuló una pensión o invirtió a una tasa de interés fija sufra, sin embargo, mientras que alguien que pidió prestado a una tasa de interés fija se beneficia de la inflación, es difícil creer que este resultado se mereciera de alguna manera. De igual manera, cuando los propietarios se benefician de la inflación porque el precio de sus casas sube, mientras que los inquilinos sufren porque están pagando una renta más alta, es difícil ver algún efecto de incentivo útil. Una de las razones por las que la inflación es tan disgustada por el público en general es el sentido de que hace que las recompensas económicas y las sanciones sean más arbitrarias y, por lo tanto, probablemente sean percibidas como injustas, incluso peligrosas.

Video: Historias de terror de hiperinflación

¿Existe una conexión entre la hiperinflación alemana y el ascenso de Hitler al poder?

Alemania sufrió una intensa hiperinflación de su moneda, la Marca, en los años posteriores a la Primera Guerra Mundial, cuando la República de Weimar en Alemania recurrió a imprimir dinero para pagar sus cuentas y el inicio de la Gran Depresión creó la agitación social que Adolf Hitler pudo aprovechar en su ascenso al poder. Shiller describió la conexión de esta manera en un Documento de Trabajo de 1996 de la Oficina Nacional de Investigaciones Económicas:

Un hecho que probablemente poco conocido por los jóvenes de hoy, incluso en Alemania, es que el colapso final de la Marca en 1923, el momento en que la inflación del Marco alcanzó niveles astronómicos (inflación de 35,974.9% tan solo en noviembre de 1923, para una tasa anual ese mes de 4.69 × 1028%), llegó en el mismo mes que lo hizo El putsch de Hitler en el Salón de la Cerveza, el intento armado de su Partido Nazi de derrocar al gobierno alemán. Este golpe fallido resultó en el encarcelamiento de Hitler, momento en el que escribió su libro Mein Kampf, planteando un plan inspirador para el futuro de Alemania, sugiriendo planes para la dominación mundial.

“.. La mayoría de la gente en Alemania hoy probablemente no recuerda claramente estos eventos; esta falta de atención a ella puede deberse a que su memoria se ve borrosa por los acontecimientos más dramáticos que le sucedieron (la toma del poder nazi y la Segunda Guerra Mundial). No obstante, a alguien que vive estos acontecimientos históricos en secuencia. [el golpe] pudo haber sido recordado como una vívida evidencia de los posibles efectos de la inflación”.

Señales de precios borrosas

Los precios son los mensajeros en una economía de mercado, transportando información sobre las condiciones de demanda y oferta. La inflación difumina esos mensajes de precios. La inflación significa que las señales de precios se perciben de manera más vaga, como un programa de radio recibido con mucha estática. Si la estática se vuelve severa, es difícil decir lo que está sucediendo.

En Israel, cuando la inflación se aceleró a una tasa anual de 500% en 1985, algunas tiendas dejaron de publicar precios directamente en los artículos, ya que habrían tenido que poner nuevas etiquetas en los artículos o estantes cada pocos días para reflejar la inflación. En cambio, un comprador simplemente tomó artículos de una estantería y subió a la caja registradora para averiguar el precio de ese día. Obviamente, esta situación hace que comparar precios y comprar la mejor oferta sea bastante difícil. Cuando los niveles y cambios de precios se vuelven inciertos, a las empresas y a los individuos les resulta más difícil reaccionar ante las señales económicas. En un mundo donde la inflación está a un ritmo alto, pero rebotando hasta cierto punto arriba y abajo, ¿un precio más alto de un bien significa que la inflación ha subido, o que la oferta de ese bien ha disminuido, o que la demanda de ese bien ha aumentado? ¿Debe un comprador del bien tomar los precios más altos como indicio económico para comenzar a sustituir otros productos, o hacer que los precios de los sustitutos suban en igual cantidad? ¿Debería un vendedor del bien tomar un precio más alto como razón para aumentar la producción, o el precio más alto es solo un signo de una inflación general en la que también están subiendo los precios de todos los insumos a la producción? La verdadera historia presumiblemente quedará clara con el tiempo, pero en un momento dado, ¿quién puede decir?

La inflación alta y variable significa que los incentivos en la economía para ajustarse en respuesta a los cambios en los precios son más débiles. Los mercados se ajustarán hacia sus precios y cantidades de equilibrio de manera más errática y lenta, y muchos mercados individuales experimentarán una mayor probabilidad de superávit y escasez.

Problemas de Planificación a Largo Plazo

La inflación puede dificultar la planificación a largo plazo. Al discutir las redistribuciones no deseadas, consideramos el caso de alguien que intentaba planificar la jubilación con una pensión fija en términos nominales y una alta tasa de inflación. Problemas similares surgen para todas las personas que intentan ahorrar para el retiro, porque deben considerar lo que realmente comprará su dinero varias décadas en el futuro cuando no se pueda conocer con certeza la tasa de inflación futura.

La inflación, especialmente en niveles moderados o altos, también planteará problemas sustanciales de planeación para las empresas. Una firma puede ganar dinero con la inflación, por ejemplo, pagando facturas y salarios lo más tarde posible para que pueda pagar en dólares inflados, mientras recauda ingresos lo antes posible. Una firma también puede sufrir pérdidas por inflación, como en el caso de un negocio minorista que se atasca sosteniendo demasiado efectivo, sólo para ver el valor de ese efectivo erosionado por la inflación. Pero cuando una empresa pasa su tiempo enfocándose en cómo obtener ganancias por inflación, o al menos en cómo evitar sufrirla, se produce una inevitable compensación: se gasta menos tiempo en mejorar productos y servicios o en averiguar cómo hacer que los productos y servicios existentes sean más baratos. Una economía con alta inflación recompensa a los negocios que han encontrado formas inteligentes de beneficiarse de la inflación, que no son necesariamente los negocios que sobresalen en productividad, innovación o calidad de servicio.

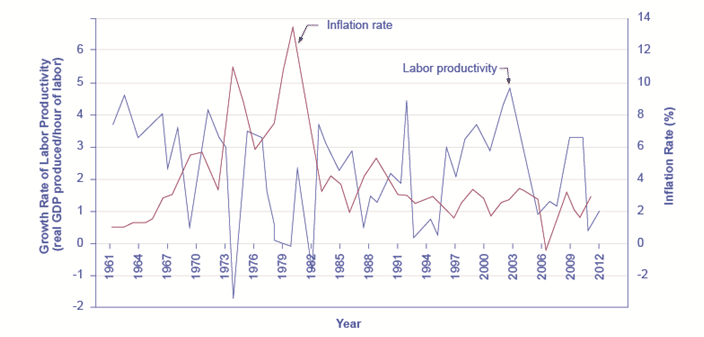

A corto plazo, los niveles bajos o moderados de inflación pueden no plantear una dificultad abrumadora para la planificación empresarial, ya que los costos de hacer negocios y los ingresos por ventas pueden subir a tasas similares. Sin embargo, si la inflación varía sustancialmente a corto o mediano plazo, entonces puede tener sentido que las empresas se apegen a estrategias a corto plazo. La evidencia de si tasas relativamente bajas de inflación reducen la productividad es polémica entre los economistas. Hay alguna evidencia de que si la inflación puede mantenerse a niveles moderados de menos del 3% anual, no es necesario impedir que la economía real de una nación crezca a un ritmo saludable. Para algunos países que han experimentado hiperinflación de varios miles por ciento anuales, una tasa de inflación anual del 20— 30% puede sentirse básicamente igual que cero. Sin embargo, varios economistas han señalado el hecho sugerente de que cuando la inflación estadounidense se calentó a principios de la década de 1970 —hasta el 10%— el crecimiento de la productividad estadounidense se desaceleró, y cuando la inflación se desaceleró en la década de 1980, la productividad volvió a subir poco después, como se muestra en la Figura 6.

Tasa de inflación de Estados Unidos y productividad laboral de Estados Unidos, 1961-2012

En las últimas décadas en Estados Unidos, ha habido momentos en que el aumento de las tasas de inflación ha sido seguido de cerca por menores tasas de productividad y menores tasas de inflación han correspondido a tasas de productividad crecientes. Como muestra la gráfica, sin embargo, esta correlación no siempre existe.

¿Algún beneficio de la inflación?

Si bien los efectos económicos de la inflación son primordialmente negativos, cabe destacar dos puntos compensatorios. En primer lugar, el impacto de la inflación diferirá considerablemente en función de si está subiendo lentamente a 0% a 2% anual, galopando a lo largo de 10% a 20% anual, o corriendo hasta el punto de hiperinflación en, digamos, 40% mensual. La hiperinflación puede destrozar una economía y una sociedad. Sin embargo, una tasa de inflación anual de 2%, 3%, o 4%, está muy lejos de una crisis nacional. La baja inflación también es mejor que la deflación que ocurre con recesiones severas.

En segundo lugar, a veces se argumenta que una inflación moderada puede ayudar a la economía al flexibilizar los salarios en los mercados laborales. La discusión en Desempleo señaló que los salarios tienden a ser pegajosos en sus movimientos a la baja y que el desempleo puede resultar. Un poco de inflación podría mordisquear los salarios reales, y así ayudar a que los salarios reales disminuyan si es necesario. De esta manera, aunque una tasa de inflación moderada o alta pueda actuar como arena en los engranajes de la economía, tal vez una baja tasa de inflación sirva como petróleo para los engranajes del mercado laboral. Este argumento es polémico. Un análisis completo tendría que tener en cuenta todos los efectos de la inflación. Sin embargo, ofrece otra razón para creer que, considerando todas las cosas, tasas muy bajas de inflación pueden no ser especialmente dañinas.

La inflación inesperada tenderá a lastimar a aquellos cuyo dinero recibido, en términos de salarios e intereses, no suba con la inflación. En contraste, la inflación puede ayudar a quienes deben dinero que se puede pagar en dólares menos valiosos e inflados. Las bajas tasas de inflación tienen relativamente poco impacto económico a corto plazo. A medio y largo plazo, incluso las bajas tasas de inflación pueden complicar la planificación futura. Las altas tasas de inflación pueden confundir las señales de precios a corto plazo y evitar que las fuerzas del mercado operen de manera eficiente, y pueden complicar enormemente las decisiones de ahorro e inversión a largo plazo.

La indexación y sus limitaciones

Cuando un precio, salario o tasa de interés se ajusta automáticamente con la inflación, se dice que está indexado. Un pago indexado aumenta según el número de índice que mide la inflación. Se observa una amplia gama de arreglos de indexación en mercados privados y programas gubernamentales. Dado que los efectos negativos de la inflación dependen en gran parte de que la inflación afecte inesperadamente a una parte de la economía pero no a otra —digamos, al aumentar los precios que la gente paga pero no los salarios que reciben los trabajadores—, la indexación quitará parte del aguijón de la inflación.

Indización en Mercados Privados

En las décadas de 1970 y 1980, los sindicatos negociaban comúnmente contratos salariales que tenían ajustes por costo de vida (COLA) que garantizaban que sus salarios seguirían el ritmo de la inflación. Estos contratos a veces se escribieron como, por ejemplo, COLA más 3%. Así, si la inflación fuera del 5%, el incremento salarial sería automáticamente del 8%, pero si la inflación subiera al 9%, el incremento salarial sería automáticamente del 12%. Los COLA son una forma de indexación aplicada a los salarios.

Los préstamos suelen tener ajustes de inflación incorporados, también, de modo que si la tasa de inflación sube dos puntos porcentuales, entonces la tasa de interés que se cobra en el préstamo también sube dos puntos porcentuales. Una hipoteca de tasa ajustable (ARM) es un tipo de préstamo utilizado para comprar una vivienda en el que la tasa de interés varía con la tasa de inflación. A menudo, un prestatario podrá recibir una tasa de interés más baja si toma un préstamo con un ARM, en comparación con un préstamo de tasa fija. El motivo es que con un ARM, el prestamista está protegido contra el riesgo de que una mayor inflación reduzca los pagos reales del préstamo, y así la parte de la prima de riesgo de la tasa de interés pueda ser correspondientemente menor.

Una serie de contratos comerciales en curso o a largo plazo también tienen provisiones de que los precios se ajustarán automáticamente de acuerdo a la inflación. A los vendedores les gustan este tipo de contratos porque no están encerrados en un precio de venta nominal bajo si la inflación resulta superior a lo esperado; a los compradores les gustan dichos contratos porque no están encerrados en un precio de compra alto si la inflación resulta ser menor de lo esperado. Un contrato con ajustes automáticos por inflación en efecto acuerda un precio real a pagar, en lugar de un precio nominal.

Indización en Programas Gubernamentales

Muchos programas gubernamentales están indexados a la inflación. El código del impuesto sobre la renta de Estados Unidos está diseñado de manera que a medida que los ingresos de una persona suben por encima de ciertos niveles, la tasa impositiva sobre los ingresos marginales obtenidos también aumente; esto es lo que se entiende por la expresión “pasar a un tramo impositivo más alto”. Por ejemplo, de acuerdo con las tablas de impuestos básicos del Servicio de Impuestos Internos, en 2013 una sola persona debía 10% de todos los ingresos imponibles de $0 a $8,925; 15% de todos los ingresos de $8,926 a $36,250; 25% de todos los ingresos de $36,251 a $87,850; 28% de todos los ingresos de $87,851 a $183,250; 33% de todos los ingresos de $183, 251 a $398,350; 35% de todos los ingresos de $398,351 a $400,000; y 39.6% sobre todos los ingresos de $400,001 y superiores.

Debido a las muchas disposiciones complejas del resto del código tributario, los impuestos adeudados por cualquier individuo no pueden determinarse exactamente con base en estos números, pero los números ilustran el tema básico de que las tasas impositivas suben a medida que sube el dólar marginal de ingresos. Hasta finales de la década de 1970, si los salarios nominales aumentaban junto con la inflación, las personas se trasladaban a tramos impositivos más altos y se les debía una mayor proporción de sus ingresos en impuestos, a pesar de que sus ingresos reales no habían subido. Este “arrastramiento de soporte”, como se le llamaba, fue eliminado por ley en 1981. Ahora, los niveles de ingresos donde entran en juego las tasas impositivas más altas se indexan para que suban automáticamente con la inflación.