5.3: Creación del Presupuesto Integral

- Page ID

- 62031

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)- Describir los componentes del presupuesto integral y sus propósitos.

- Describir los componentes de un presupuesto operativo.

- Discutir las fuentes de ingresos y gastos recurrentes.

- Identificar los factores en el proceso de presupuestación operativa.

- Identificar los factores en el proceso de presupuestación de capital.

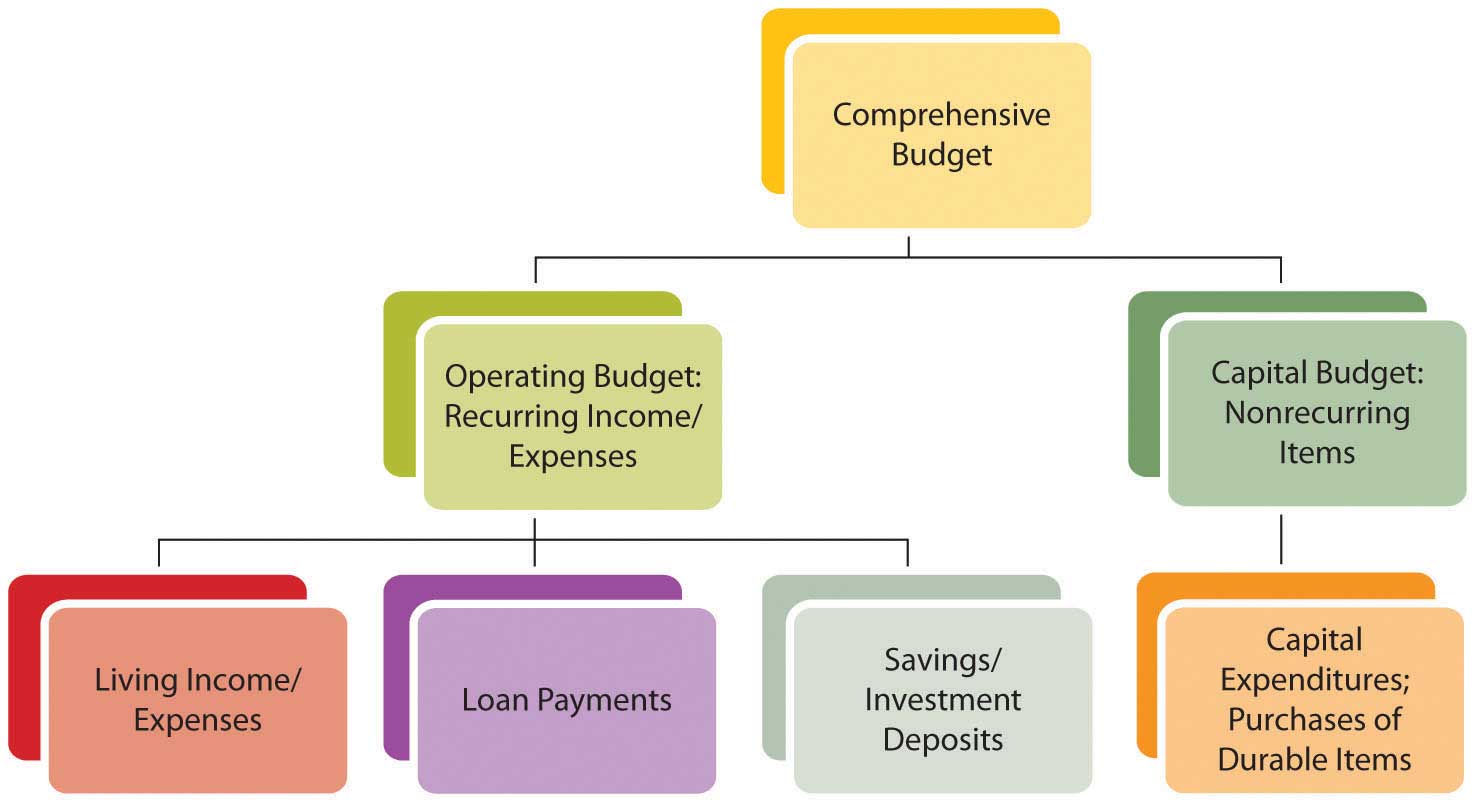

La recopilación de datos y la creación de un presupuesto, con algunos objetivos ya en mente, son los pasos iniciales en el proceso. Entender el formato o la forma del presupuesto te ayudará a guiarte hacia el tipo de información que necesitas. Un presupuesto integral, es decir, un presupuesto que abarque todos los aspectos de la vida financiera, incluirá una proyección de ingresos y gastos recurrentes y de gastos no recurrentes. (Los ingresos no recurrentes o “ganancias inesperadas” no deben contarse ni “presupuestarse” de manera conservadora). Los ingresos recurrentes serían ganancias de salarios, intereses o dividendos. Los gastos recurrentes pueden incluir gastos de manutención, reembolsos de préstamos y depósitos regulares de ahorro o inversión. Los gastos no recurrentes pueden ser para mejoras de capital como un nuevo techo para su casa o para compras de artículos duraderos como un refrigerador o un automóvil. Se trata de compras que no se harían en cada periodo. En la Figura 5.4 se muestra un diagrama integral del presupuesto.

Otra distinción en el reconocimiento de elementos recurrentes y no recurrentes es el marco de tiempo para cada uno. Los rubros recurrentes deben ser atendidos repetidamente y, por lo tanto, se consideran a corto plazo, mientras que los rubros del presupuesto de capital pueden permitir una planeación a largo plazo porque ocurren con menos frecuencia. Los diferentes horizontes de tiempo para la planificación de artículos recurrentes y no recurrentes pueden permitir diferentes estrategias para alcanzar esos diferentes objetivos.

Un presupuesto integral es una compilación de un presupuesto operativo para metas a corto plazo que involucra partidas recurrentes y un presupuesto de capital para metas a largo plazo que involucran partidas no recurrentes.

Presupuesto Operativo: Ingresos y Egresos Recurrentes

Uso del historial financiero

Los ingresos y gastos recurrentes suelen ser los más fáciles de determinar y proyectar, ya que ocurren de manera consistente y tienen un efecto inmediato en tu vida cotidiana. Un estado de resultados muestra ingresos y gastos; los estados de flujo de efectivo muestran los gastos reales de efectivo. Los ingresos y gastos recurrentes se planifican en el contexto de metas o preferencias de estilo de vida a corto plazo.

Observe un período de tiempo lo suficientemente grande como para capturar datos relevantes. Algunos ingresos y gastos se repiten de manera confiable pero sólo periódica o estacionalmente. Por ejemplo, puedes pagar la prima de tu póliza de seguro de auto dos veces al año. Es un gasto recurrente, pero ocurre en sólo dos meses del año, por lo que habría que mirar los gastos a lo largo de meses suficientes para verlo. O sus gastos de calefacción o refrigeración pueden cambiar estacionalmente, afectando sus gastos de servicios públicos en algunos meses más que en otros.

El período de tiempo que elija para un presupuesto debe ser lo suficientemente largo como para mostrar los artículos intermitentes como recurrentes y no recurrentes como inusuales, pero lo suficientemente pequeños como para seguir y administrar las opciones dentro del período. Para los presupuestos personales, un mes es el periodo presupuestal más común a utilizar, ya que la mayoría de los gastos de subsistencia se pagan al menos mensualmente. Sin embargo, lo mejor es usar al menos un año completo de datos para obtener un promedio mensual razonable y ver los artículos estacionales y periódicos a medida que ocurren.

Algunos ítems pueden reaparecer, pero no de manera confiable: ya sea su frecuencia o su cantidad es incierta. Tomando un enfoque conservador, debes incluir la cantidad máxima posible de gastos inciertos en tu presupuesto. Si los ingresos ocurren regularmente pero el monto es incierto, incluir conservadoramente la cantidad mínima. Si los ingresos realmente ocurren de manera irregular, puede ser mejor simplemente dejarlos fuera de su presupuesto y sus planes, ya que no puede “contar” con ellos.

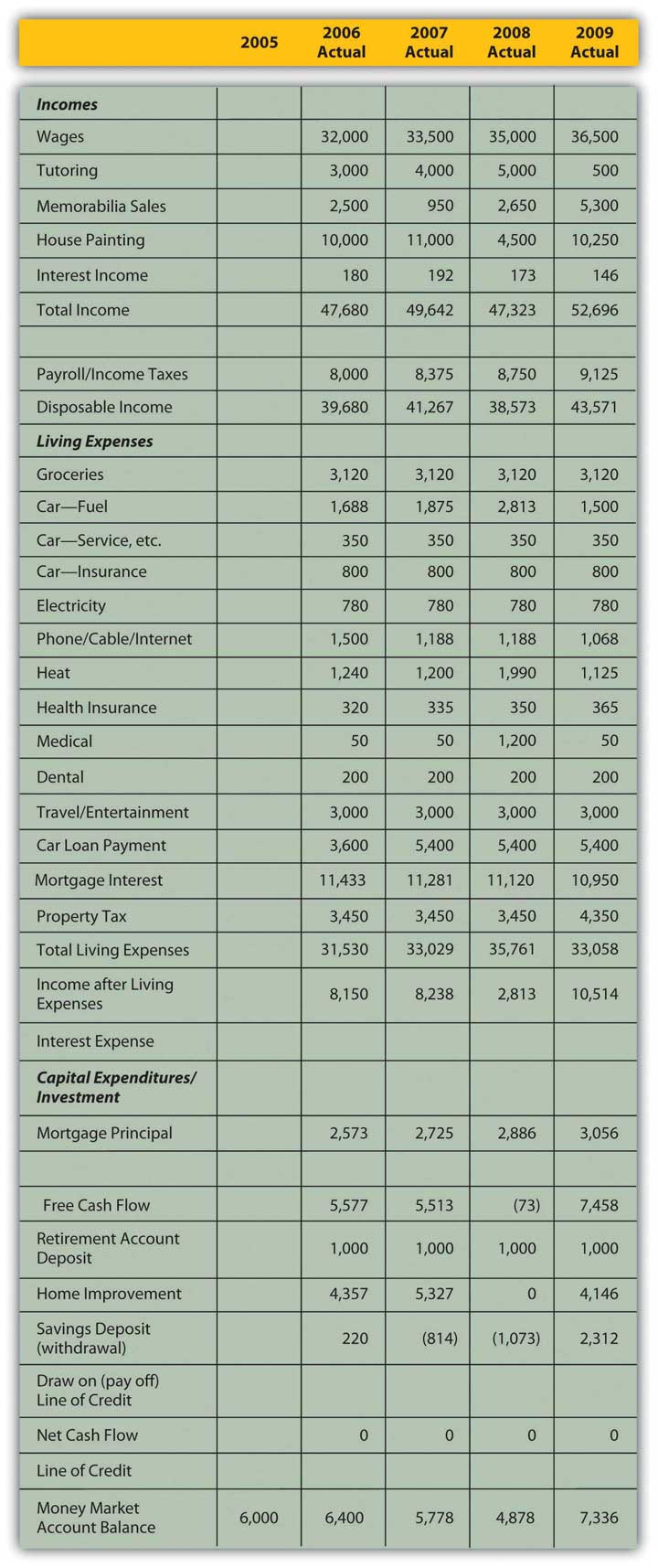

Considera el siguiente ejemplo: Mark trabaja como consejero escolar, da tutoría a un lado, hace pintura de casas en verano, y compra y vende recuerdos deportivos en Internet. En 2006, compró una casa más antigua con una hipoteca de tipo fijo de 200 mil dólares a 5.75 por ciento. Cada año, deposita $1,000 en su cuenta de retiro y usa algo de capital para mejoras en el hogar. Usó un préstamo de automóvil para comprar su auto. Cualquier efectivo que quede después de haber pagado sus facturas se guarda en una cuenta del mercado monetario que gana 3 por ciento de intereses. A finales de 2009, Mark está tratando de elaborar un presupuesto para 2010. Desde que compró la casa, ha estado manteniendo registros financieros bastante buenos, que se muestran en la Figura 5.5.

Mark tiene cinco fuentes de ingresos, algunas más constantes, otras más confiables y otras más estacionales. Su trabajo de consejería proporciona un sueldo constante durante todo el año. La pintura de casas es una fuente de ingresos estacional aunque bastante confiable; en 2008 fue menor porque Mark se cayó de una escalera y no pudo pintar durante dos meses. La tutoría es una fuente estacional de ingresos, y desde que la escuela contrató a un consejero adicional en 2008, ha disminuido. El comercio de recuerdos es una fuente de ingresos impredecible durante todo el año. En 2009 realizó algunos oficios muy lucrativos, pero en 2007 casi ninguno. Los ingresos por intereses dependen del saldo en la cuenta del mercado monetario. Incluiría sus ingresos de consejería, pintura e intereses en su presupuesto, pero debería ser conservador al incluir sus ingresos de tutoría o comercio.

Los gastos de Mark son confiables y fácilmente predecibles, con algunas excepciones. Su accidente en 2008 incrementó sus gastos médicos para ese año. Tanto el gas para el automóvil como el gasto de calefacción varían con el clima y el precio altamente volátil del petróleo; en 2008 esos gastos fueron inusualmente altos. El impuesto predial aumentó en 2009 pero es poco probable que vuelva a hacerlo durante varios años.

Uso de nueva información y factores “micro”

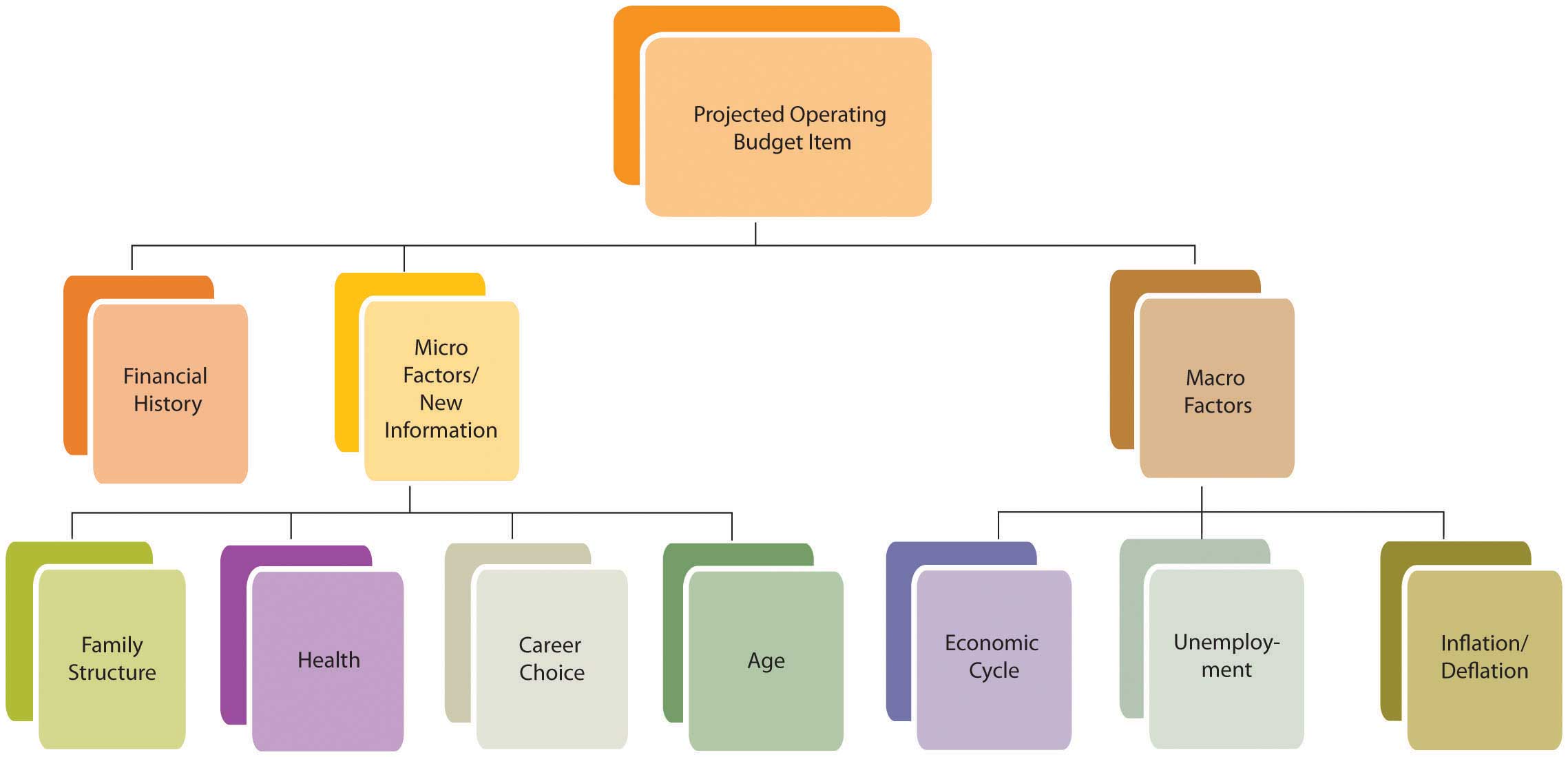

Junto con su historial financiero conocido, querría incluir cualquier información nueva que pueda cambiar sus expectativas. Al igual que con cualquier pronóstico, cuanta más información puedas incluir en tus proyecciones, más precisa es probable que sea.

Mark sabe que la contratación de un nuevo consejero ha reducido significativamente sus ingresos de tutoría y probablemente seguirá haciéndolo. Obtendrá un modesto aumento en sus salarios, pero se le ha notificado que los copagos y deducibles de su seguro médico y dental aumentarán en 2010. Acaba de negociar su auto y obtuvo un nuevo préstamo para un auto usado “nuevo”.

Las características personales o micro de tu situación influyen en tus expectativas, especialmente si se espera que cambien. Factores personales como la estructura familiar, la salud, la elección de carrera y la edad tienen una influencia significativa en las elecciones y metas financieras. Si se espera que alguno de esos factores cambie, se debe esperar que su situación financiera cambie también, y esa expectativa debe incluirse en sus proyecciones presupuestarias.

Por ejemplo, si estás esperando aumentar o disminuir el tamaño de tu familia o hogar, eso afectaría tu consumo de bienes y servicios. Si anticipas un cambio de empleo o de carrera, eso afectará tus ingresos por salarios. Un cambio en la salud puede resultar en trabajar más o menos y, por lo tanto, cambiar los ingresos de los salarios. Hay muchas maneras en que las circunstancias personales pueden cambiar, y pueden cambiar sus expectativas financieras, elecciones y metas. Todos estos cambios proyectados deben ser incluidos en el proceso presupuestal.

Usando Economía y Factores “Macro”

Los factores macro que afectan tu presupuesto provienen del contexto de la economía en general, por lo que entender cómo se crean los ingresos y gastos es útil para formar estimaciones. Los ingresos se crean cuando se vende mano de obra o capital (liquidez o activos). La cantidad de ingresos generados depende de la cantidad vendida y del precio.

El precio de la mano de obra depende de la oferta y demanda relativa de mano de obra reflejada en las tasas de desempleo. El precio de la liquidez depende de la oferta relativa y demanda de capital reflejada en las tasas de interés. Las tasas de desempleo y las tasas de interés a su vez dependen de la economía compleja y dinámica.

La economía tiende a comportarse cíclicamente. Si la economía se encuentra en un periodo de contracción o recesión, la demanda de mano de obra es menor, la competencia entre los trabajadores es mayor y no se puede esperar que los salarios suban. A medida que aumenta el desempleo, sobre todo si estás trabajando en una industria que se contrae cíclicamente con la economía, los salarios pueden volverse poco confiables o cada vez más riesgosos si existe el riesgo de perder tu empleo. Las tasas de interés son, por regla general, más volátiles y por lo tanto más difíciles de predecir, pero generalmente tienden a caer durante un periodo de contracción y suben en un periodo de expansión. Un periodo presupuestal suele ser corto por lo que los factores económicos no variarán lo suficiente como para afectar las proyecciones a lo largo de ese breve periodo. Aún así, esos factores económicos deben informar sus estimaciones de ingresos potenciales.

Los gastos se crean cuando se consume una cantidad de bienes o servicios por un precio. Ese precio depende de la oferta y demanda relativa de esos bienes y servicios y también del contexto más amplio de los niveles de precios en la economía. Si la inflación o deflación está disminuyendo o aumentando el valor de nuestra moneda, entonces su poder adquisitivo está cambiando y también lo es el costo real de los gastos. Nuevamente, por regla general, el periodo presupuestal debe ser lo suficientemente corto para que los cambios en el poder adquisitivo no afecten demasiado al presupuesto; aún así, estos cambios no deben ignorarse. Los niveles de precios son mucho más rápidos de cambiar que los niveles salariales, por lo que es muy posible tener un aumento en los precios antes de un aumento en los salarios, lo que disminuye el poder adquisitivo real de su cheque de pago.

Si tiene un préstamo de tasa variable, es decir, un préstamo para el que la tasa de interés puede ajustarse periódicamente, es susceptible a la volatilidad de la tasa de interés. (Esto se discute ampliamente en el Capítulo 16.) Debes estar al tanto de ese factor macro en particular a la hora de crear tu presupuesto.

Los factores macroeconómicos son difíciles de predecir, ya que reflejan escenarios complejos, pero las noticias sobre las condiciones económicas actuales y esperadas están fácilmente disponibles en los medios de comunicación todos los días. Un buen planificador financiero también estará atento a los indicadores y pronósticos económicos. Tendrás una idea bastante concreta de dónde está la economía en sus ciclos y cómo eso te afecta con solo ver cómo tu cheque de pago cubre tus gastos de manutención (por ejemplo, llenando tu auto con gasolina o comprando comestibles). La Figura 5.7 sugiere cómo se puede utilizar la historia personal, los factores microeconómicos y los factores macroeconómicos para hacer proyecciones sobre partidas en su presupuesto.

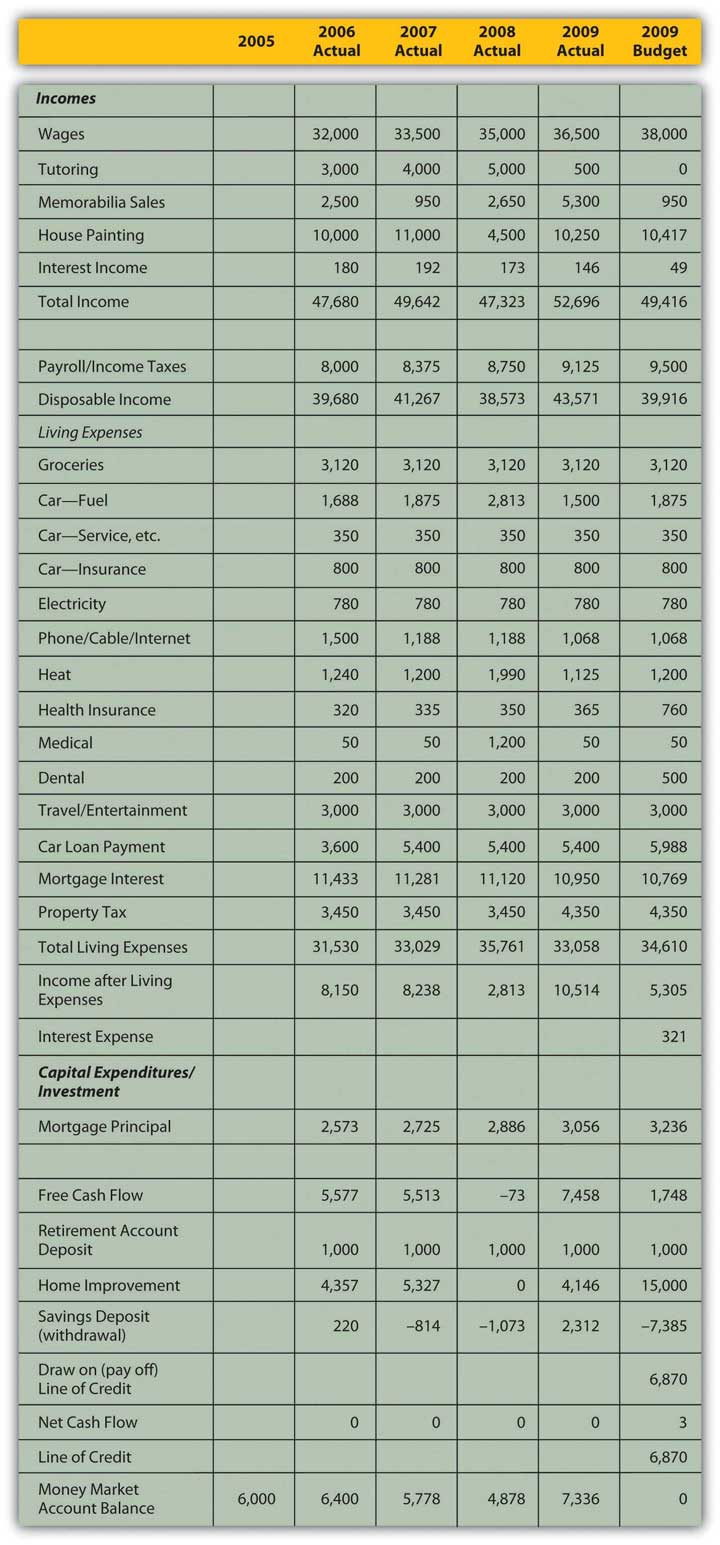

Utilizando su historia pasada, información actual y comprensión de los factores macroeconómicos actuales y esperados, Mark ha elaborado el presupuesto que se muestra en la Figura 5.8.

Para proyectar ingresos, Mark se basó en su información más reciente para estimar sus salarios e ingresos de tutoría. Utilizó el ingreso mínimo de los últimos cuatro años para las ventas de recuerdos, lo cual es conservador y razonable dada su volatilidad. Sus ingresos de pintura son menos volátiles, por lo que su estimación es un promedio, excluyendo el año inusual de su accidente. Los ingresos por intereses se basan en el saldo actual de su cuenta del mercado monetario, que se ajusta por una caída esperada en las tasas de interés.

Mark espera que sus gastos sean los que fueron en 2009, ya que no se espera que sus costos y consumo cambien. No obstante, ha ajustado su seguro médico y dental y sus pagos de arrendamiento de automóviles en base a sus nuevos conocimientos.

El precio del gas y del gasóleo para calefacción ha sido extraordinariamente volátil durante este periodo (2006—2009), afectando el gasto de gas y calefacción de Mark, por lo que basa sus estimaciones en lo que sabe sobre su consumo esperado y el precio. Sabe que conduce un promedio de unas 15 mil millas al año y que su auto obtiene unas 20 millas por galón. Estima su gasto de gas para 2010 adivinando que dado que los niveles de precios del petróleo son aproximadamente donde estaban en 2007, el gas costará, en promedio, lo que hizo entonces, que fue de $2.50 por galón. Comprará, en promedio, 750 galones anuales (15,000 millas ÷ 20 mpg), por lo que su gasto total será de $1,875. Mark también sabe que usa 500 galones de aceite para calefacción cada año. Estimando los precios del gasóleo para calefacción a niveles de 2007, su costo será aproximadamente el mismo que entonces, o $1,200.

Mark sabe que cuanto más conocimiento e información pueda aportar, más precisas y útiles serán probablemente sus estimaciones.

Presupuesto de Capital: Gastos e Inversiones de Capital

El ingreso restante después de la deducción de gastos de subsistencia y obligaciones de deuda, o flujo de caja libre, es efectivo disponible para gastos de capital o inversión. Los gastos de capital suelen ser parte de un plan a largo plazo para construir una base de activos. La inversión también puede ser parte de un plan a más largo plazo para construir una base de activos o para lograr un objetivo específico como financiar la educación o la jubilación.

Las estrategias a largo plazo se basan en cambios esperados en los microfactores que dan forma a las metas. Por ejemplo, quieres ahorrar para el retiro porque anticipas envejecer y no estar tan dispuesto o capaz de vender mano de obra. Ampliar o reducir la estructura familiar puede crear nuevas metas de ahorro o un cambio en las necesidades de vivienda que indiquen un cambio en la base de activos (por ejemplo, comprar o vender una casa).

Algunos cambios eliminarán un objetivo específico. Un niño que termina la universidad, por ejemplo, termina con la necesidad de ahorros para la educación. Algunos cambios enfatizarán la necesidad de una meta, como una disminución en la salud que subraya la necesidad de ahorrar para la jubilación. A medida que cambian los factores personales, debes reevaluar tus metas a largo plazo y el gasto de capital hacia esas metas porque las metas a largo plazo y, por lo tanto, los gastos de capital pueden cambiar con ellas.

Si bien muchos factores personales son relativamente predecibles a largo plazo (por ejemplo, envejecerá, no más joven), los factores macroeconómicos que ocurrirán simultáneamente son mucho más difíciles de predecir. ¿La economía se estará expandiendo o contrayendo cuando te jubiles? ¿Habrá inflación o deflación? Cuanto más (en el tiempo) estés de tus metas, más difícil es predecir esos factores y menos relevantes son para tus preocupaciones de presupuestación. A medida que te acercas a tus metas, los factores macro se vuelven más influyentes en la evaluación de tus metas y tu progreso hacia ellas.

Dado que las estrategias a largo plazo ocurren con el tiempo, debe usar las relaciones entre el tiempo y el valor para calcular los gastos de capital y avanzar hacia metas a largo plazo. A menudo, los objetivos a largo plazo se alcanzan mejor mediante una progresión de pasos constantes y pares; por ejemplo, a menudo se alcanza una meta de ahorro mediante una serie de depósitos regulares y constantes. Esos depósitos regulares forman una anualidad. Sabiendo cuánto tiempo hay y cuánto compuesto puede haber para convertir el saldo de tu cuenta (el valor presente de esta anualidad) en tu meta de ahorro (su valor futuro), puedes calcular el monto de los depósitos en la cuenta. Esto luego se puede comparar con su flujo de caja libre proyectado para ver si tal depósito es posible. También puedes ver si tu meta es demasiado modesta o demasiado ambiciosa y se debe ajustar en cuanto al tiempo para llegar a una meta o a la velocidad a la que lo haces.

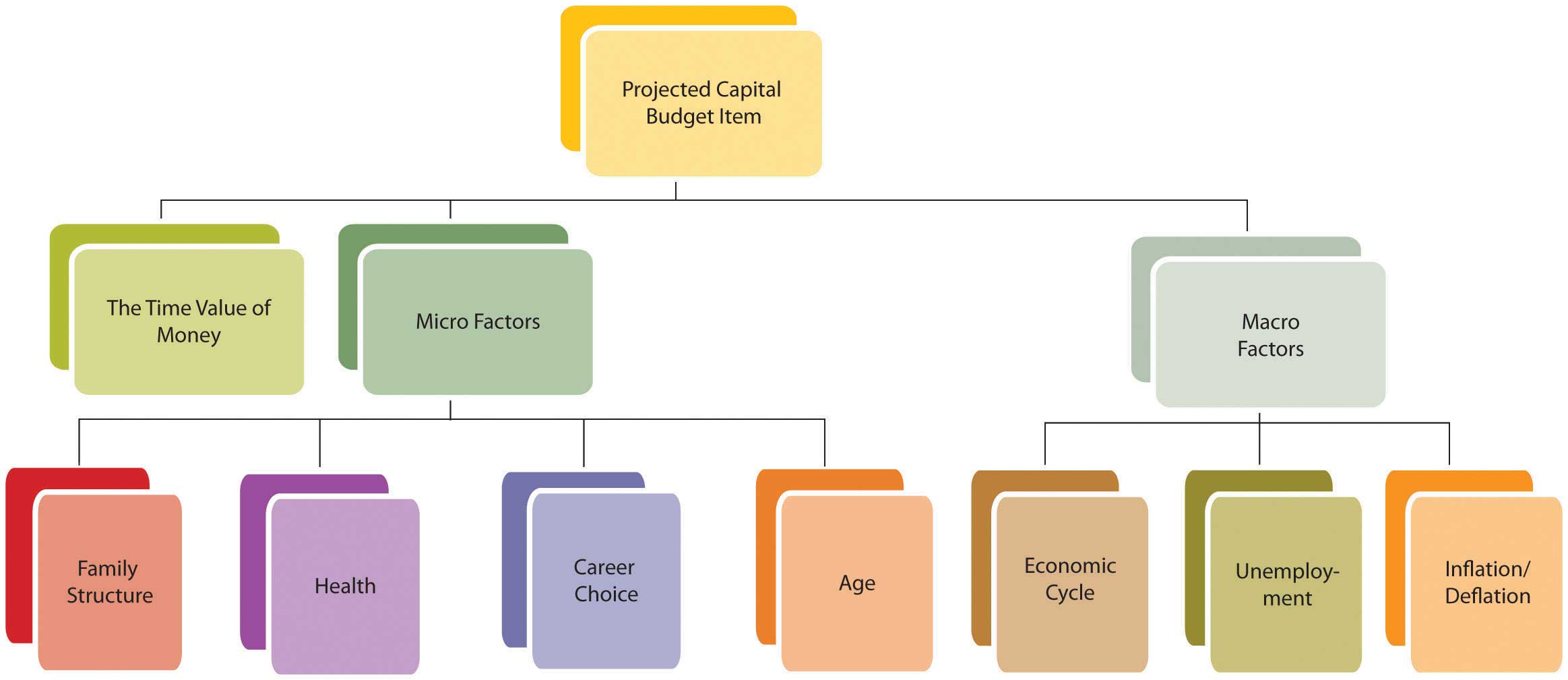

Los gastos de capital pueden ser una inversión única, como un nuevo techo. Un gasto de capital también puede ser un paso hacia una meta a largo plazo, como un depósito de ahorro anual. Esa meta debe ser evaluada con cada presupuesto, y ese “escalón” o gasto de capital debe ser revisado. La Figura 5.10 muestra la relación de factores utilizados para determinar el presupuesto de capital.

El presupuesto 2010 de Mark (que se muestra en la Figura 5.8) proyecta una caída en los ingresos y los ingresos disponibles, y un aumento en los gastos de subsistencia, dejándolo con menos flujo de caja libre para gastos de capital o inversiones. Sabe que su casa necesita un techo nuevo (costo estimado = $15,000) y esperaba tener eso hecho en 2010. No obstante, ese gasto de capital crearía un flujo de caja neto negativo, aunque también utilice los ahorros de su cuenta del mercado monetario. El presupuesto de Mark muestra que tanto sus preferencias de estilo de vida a corto plazo (ingresos y gastos proyectados) como el progreso hacia sus metas a largo plazo (mejora de propiedades y ahorro) no se pueden lograr sin algunos cambios y opciones. ¿Cuáles deberían ser esos cambios y opciones?

Ejercicios

- Un presupuesto integral consiste en un presupuesto operativo y un presupuesto de capital.

- El presupuesto de operación da cuenta de ingresos y gastos recurrentes.

- Los ingresos recurrentes resultan de la venta de mano de obra y/o liquidez.

- Los gastos recurrentes resultan del consumo de bienes y/o servicios.

- Ingresos y gastos recurrentes

- satisfacer metas de estilo de vida a corto plazo,

- crear flujo de caja libre para gastos de capital.

- El presupuesto de capital contabiliza los gastos de capital o partidas no recurrentes.

- Los gastos de capital suelen ser parte de un plan u objetivo a más largo plazo.

- Proyectar ingresos y gastos recurrentes implica utilizar

- historial financiero,

- nueva información y factores microeconómicos,

- factores macroeconómicos.

- Se pueden usar diferentes métodos para proyectar diferentes ingresos y gastos dependiendo de la probabilidad, volatilidad y previsibilidad de cantidad y precio.

- Proyectar gastos de capital implica utilizar lo siguiente:

- Nueva información y factores microeconómicos

- Factores macroeconómicos, aunque estos son más difíciles de predecir para un período más largo, y por lo tanto son menos relevantes

- Las relaciones descritas por el valor temporal del dinero

Ejercicios

- Utilizando la hoja de presupuesto de Mark como guía, adapta las categorías y montos presupuestarios para reflejar tus realidades y proyecciones financieras personales. Desarrollar un presupuesto operativo y un presupuesto de capital, distinguiendo los ingresos y gastos recurrentes de los gastos de capital no recurrentes. ¿En qué bases harás proyecciones sobre tus ingresos y gastos futuros?

- ¿Cómo se relaciona tu presupuesto con tu estado de resultados, tu estado de flujo de efectivo y tu balance? ¿Cómo va a utilizar esta historia pasada para desarrollar un presupuesto para alcanzar sus metas a corto y largo plazo?