9.1: El Balance

- Page ID

- 58803

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)Objetivos de aprendizaje

- ¿Qué es un balance general y cuáles son los principales tipos de activos y pasivos bancarios?

Hasta ahora, hemos estudiado mercados e instituciones financieras desde 30,000 pies. Finalmente estamos listos para “sumergirnos en la cubierta” y aprender cómo se administran realmente los bancos y otros intermediarios financieros. Comenzamos con el balance general, un estado financiero que toma una instantánea de lo que una empresa posee (activos) y adeuda (pasivos) en un momento dado. La ecuación clave aquí es una simple:

ACTIVOS (también conocidos como usos de fondos) = PASIVOS (también conocidos como fuentes de fondos) + patrimonio neto (también conocido como patrimonio neto o capital).

Los pasivos son dinero que las empresas piden prestado para comprar activos, razón por la cual los pasivos a veces se denominan “fuentes de fondos” y activos, “usos de fondos”. La esperanza es que los pasivos cuesten menos de lo que ganarán los activos, que un banco, por ejemplo, pida prestado al 2 por ciento y preste al 5 por ciento o más. La diferencia entre ambos, llamada diferencial bruto, es el aspecto más importante de la rentabilidad bancaria. (Los gastos e impuestos del banco, su costo de hacer negocios, es el otro factor importante en su rentabilidad.)

La variable de patrimonio, patrimonio neto o capital es un residuo que hace que los dos lados de la ecuación se equilibren o sean iguales entre sí. Esto se debe a que los propietarios de una compañía (accionistas en el caso de una sociedad anónima, depositantes o asegurados en el caso de una mutua) son “junior” a los acreedores de la compañía. Si la compañía cierra, los tenedores de los pasivos de la compañía (sus acreedores) reciben primero el pago de los ingresos de los activos. Todo lo que quede después de la venta de los activos se divide entonces entre los propietarios.

Si una empresa es económicamente viable, el valor de lo que posee superará el valor de lo que debe. La equidad, por lo tanto, será positiva y la compañía será una empresa en marcha (continuará operando). Si una empresa no es viable, el valor de lo que debe superará lo que posee. La equidad, por lo tanto, será negativa, y la empresa estará económicamente en bancarrota. (Esto no significa, sin embargo, que dejará de operar en ese momento. Los reguladores, accionistas o acreedores pueden forzar un cierre mucho antes de que el capital se convierta en cero, o pueden permitir que la compañía continúe operando “en rojo” con la esperanza de que sus activos aumenten y/o sus pasivos disminuyan lo suficiente como para devolver el capital a territorio positivo).

El valor de los activos y pasivos (y, por lo tanto, del patrimonio neto) fluctúa debido a cambios en las tasas de interés y precios de los activos. La forma de dar cuenta de esos cambios es un tema difícil pero crucial porque las reglas contables afectarán el patrimonio residual y las percepciones del valor y viabilidad de una empresa. En ocasiones, lo más apropiado es contabilizar los activos de acuerdo con el costo histórico, cuánto pagó la compañía para adquirirlo. Otras veces, lo más apropiado es contabilizar los activos de acuerdo a su valor actual de mercado, un proceso llamado “marcando al mercado”. A menudo, una mezcla de los dos extremos tiene el mejor sentido. Por ejemplo, a un banco se le podría permitir mantener un bono a su costo histórico, a menos que el emisor incumpla o sea degradado por una agencia de calificación.

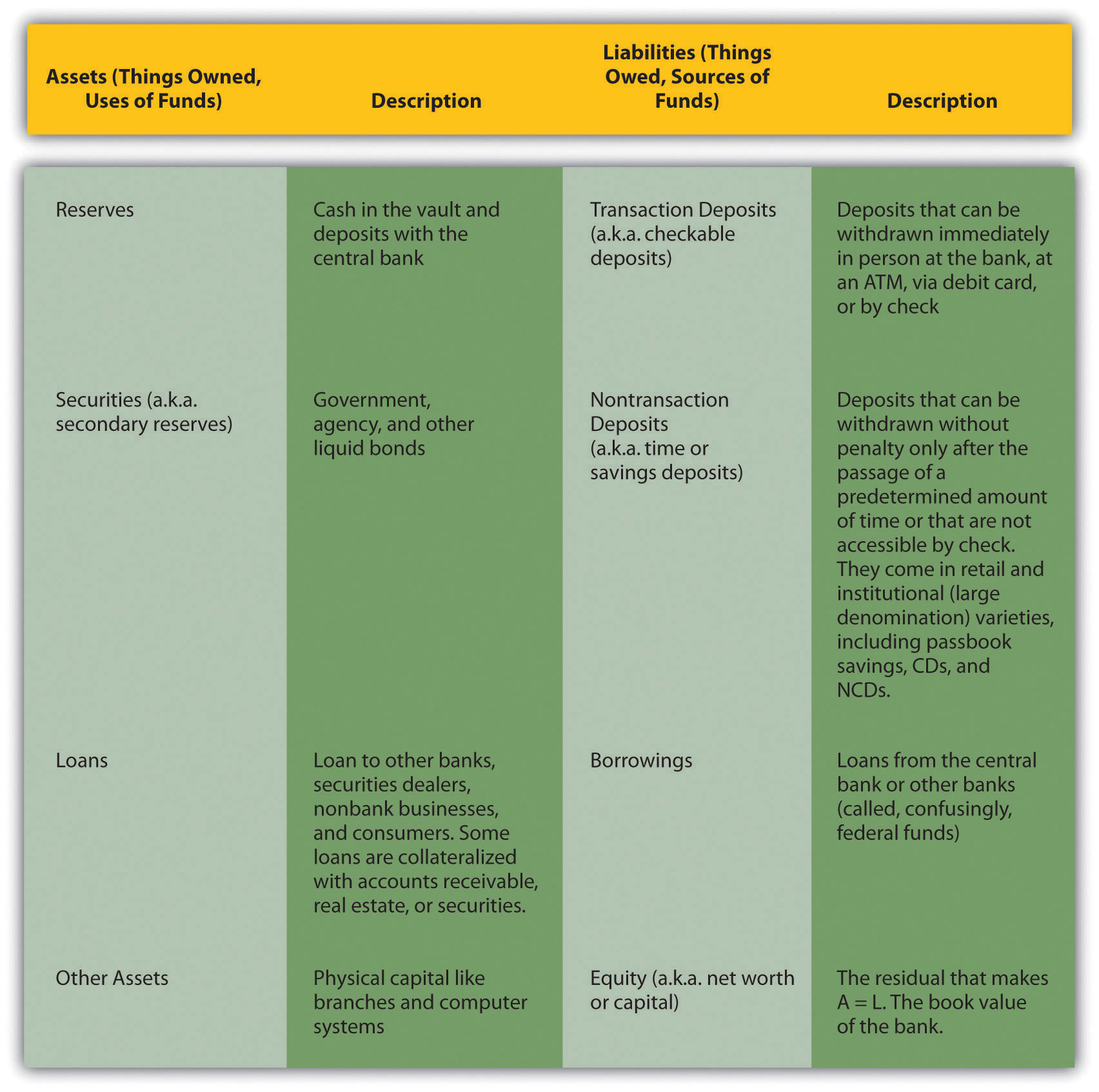

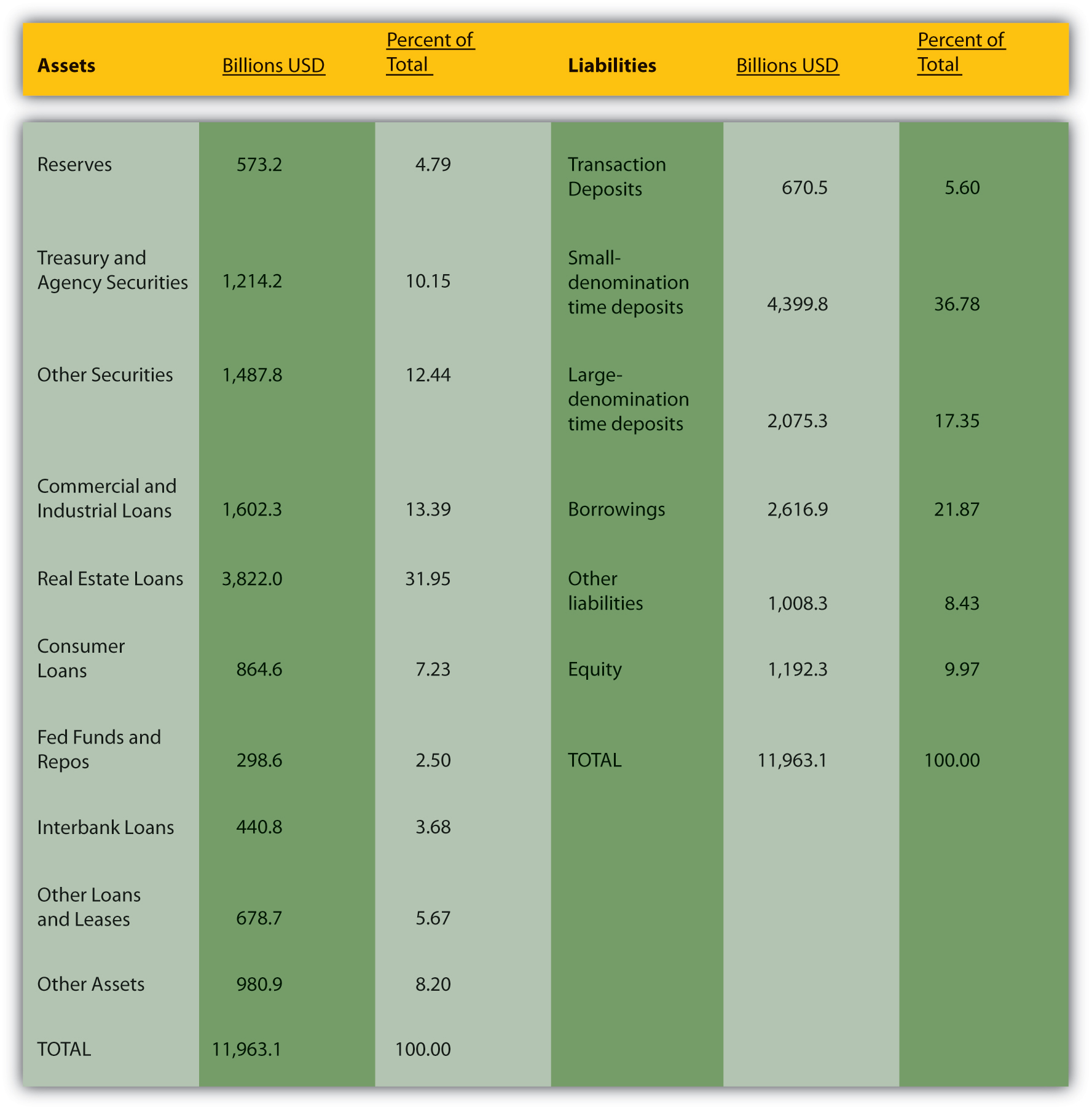

La Figura 9.1 “Activos y pasivos bancarios” enumera y describe los principales tipos de activos y pasivos bancarios, y la Figura 9.2 “Activos y pasivos de bancos comerciales de Estados Unidos, 7 de marzo de 2007" muestra el balance combinado de todos los bancos comerciales estadounidenses en 7 de marzo de 2007. Para conocer las cifras más recientes, navegue por www.federalreserve.gov/releases/h8/current.

Detener y pensar en la caja

En la primera mitad del siglo XIX, las reservas bancarias en Estados Unidos consistían únicamente en especies con cuerpo (monedas de oro o plata). Los bancos se comprometieron a pagar especie tanto por sus notas como por sus depósitos inmediatamente a la demanda. El gobierno no ordenó ratios de reserva mínima. ¿Qué nivel de reservas crees que guardaron esos bancos? (¿Mayor o menor que las reservas requeridas hoy en día?) ¿Por qué?

Con algunas notorias excepciones conocidas como bancos monteses, que eran básicamente estafas financieras, los bancos mantuvieron reservas en el rango del 20 al 30 por ciento, mucho más altas que las reservas requeridas hoy en día. Lo hicieron por varias razones. Primero, a diferencia de hoy, no había una manera rápida, fácil, barata para que los bancos pidieran prestado al gobierno u otros bancos. De vez en cuando lo hacían, pero conseguir lo que se necesitaba a tiempo estaba lejos de estar asegurado. Entonces básicamente se les cerró el préstamo. Los bancos de grandes ciudades como Boston, Nueva York y Filadelfia podrían mantener reservas secundarias, pero antes de la llegada del telégrafo, los bancos del interior no podían estar seguros de que pudieran vender el volumen de bonos que necesitaban para adelgazar los mercados locales. En esas zonas, que incluyeron la mayoría de los bancos (por número), las reservas secundarias fueron de poco uso. Y el potencial de grandes salidas netas era mayor de lo que es hoy porque los primeros banqueros a veces cobraban los pasivos de bancos rivales, luego los presentaban todos a la vez con la esperanza de atrapar al otro tipo con reservas de especies inadecuadas. Además, las corridas por depositantes fueron mucho más frecuentes entonces. Sólo había una cosa que podía hacer un prudente banquero temprano: mantener sus bóvedas rebosantes de monedas.

LLAVE PARA TOMAR

- Un balance es un estado financiero que enumera lo que posee una empresa (sus activos o usos de los fondos) y lo que debe (sus pasivos o fuentes de fondos).

- Los principales activos bancarios incluyen reservas, reservas secundarias, préstamos y otros activos.

- Los principales pasivos bancarios incluyen depósitos, empréstitos y patrimonio de los accionistas.