8.10: ¿Vale la pena Facebook?

- Page ID

- 61175

Objetivos de aprendizaje

Después de estudiar esta sección deberías poder hacer lo siguiente:

- Cuestionar la valoración de 15 mil millones de dólares que tan a menudo citan los medios.

- Entender por qué Microsoft podría estar dispuesto a ofrecer invertir en Facebook a una tasa de valoración más alta.

A menudo se ha dicho que la primera fase de Internet consistió en poner la información en línea y darle a la gente una forma de encontrarla. La segunda fase de la Web trata de conectar a las personas entre sí. El movimiento Web 2.0 es grande e impactante, pero ¿hay mucho dinero en él?

Si bien las valoraciones de las empresas privadas son notoriamente difíciles de precisar debido a la falta de divulgación financiera, la valoración a menudo citada de $15 mil millones de la caída de la inversión de Microsoft de 2007 fue rica, incluso cuando fue hecha por una firma tan embolsada. Usando estimaciones en el momento del acuerdo, si Facebook fuera una empresa que cotiza en bolsa, tendría una relación precio-ganancias de quinientas; la de Google en ese momento era de cincuenta y tres, y el promedio para el S&P 500 es históricamente alrededor de quince.

Pero las matemáticas detrás del acuerdo son un poco más complejas de lo que se retrató en la mayoría de los informes de prensa. El trato también se hizo en conjunto con un acuerdo que por un tiempo permitió a Microsoft gestionar la venta de los anuncios de banner de Facebook en todo el mundo. Y la inversión de Microsoft se realizó sobre la base de acciones preferentes, otorgando a la firma beneficios más allá de las acciones ordinarias, como la preferencia en términos de liquidación de activos (Stone, 2008). Ambas son razones por las que una firma estaría dispuesta a “pagar más” para entrar en un trato.

Otro argumento se puede hacer para que Microsoft inflara intencionadamente el valor de Facebook con el fin de desalentar a los postores rivales. Una valoración gorda por parte de Microsoft y un acuerdo que cierra los derechos publicitarios hacen que la firma parezca más cara, menos atractiva y fuera del alcance de todos, excepto para los pretendientes más ricos y comprometidos. Google puede ser la única firma que posiblemente podría lanzar una oferta creíble, y se informa que Zuckerberg no está realmente interesado en ser absorbido por el soberano de búsqueda (Vogelstein, 2009).

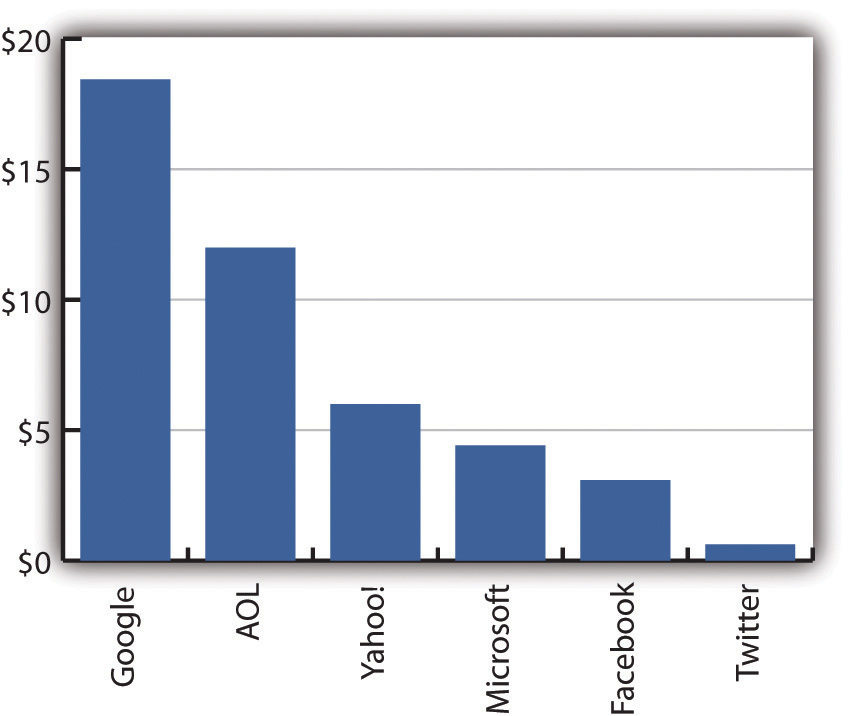

Desde el otoño de 2007, varios otros también han invertido dinero privado en Facebook, entre ellos el Founders Fund y Li Ka-shing, el multimillonario de Hong Kong detrás de Hutchison Whampoa. Informes de prensa y documentos judiciales sugieren que estos tratos se realizaron en valoraciones que fueron inferiores a lo que Microsoft aceptó. En mayo de 2009 la firma rusa Digital Sky pagó 200 millones de dólares por 1.96 por ciento de la firma, una valoración de diez mil millones de dólares (también en acciones preferentes). Eso es un corte de un tercio del precio de Microsoft, aunque sin los beneficios estratégicos específicos de Redmond de la inversión (Kirkpatrick, 2008; Ante, 2008). Y como muestra el gráfico de la Figura 8.2 “Ingresos por Usuario (2009)”, Facebook sigue estando muy por detrás de muchos de sus rivales en términos de ingresos por usuario.

Figura 8.2 Ingresos por usuario (2009)

Si bien el alcance de Facebook ha crecido a más de 500 millones de visitantes al mes, su base de usuarios genera mucho menos efectivo por persona que muchos rivales (Blodget, 2010).

Entonces, a pesar de los titulares, incluso en el momento de la inversión de Microsoft, es casi seguro que Facebook no estaba valorado en puros 15 mil millones de dólares. Esto no quiere decir definitivamente que Facebook no valdrá 15 mil millones de dólares (o más) algún día, pero incluso una valoración en “solo” $10 mil millones es mucho que pagar para una firma entonces sin fines de lucro con ingresos estimados en 2009 de 500 millones de dólares. Por supuesto, reunir más capital permite a Zuckerberg ir a la caza también. El inversionista de Facebook Peter Theil confirmó que la firma ya había hecho una oferta para comprar Twitter (una firma que en ese momento tenía cero dólares en ingresos y ningún modelo de negocio discernible) por un fresco medio billón de dólares (Ante, 2009).

Queda mucho por demostrar para que se mantenga cualquier valuación. Facebook es nuevo. Sus modelos están evolucionando, y tiene bastante que probar. Considera los esfuerzos para tratar de aprovechar las redes de amigos. Según la propia investigación de Facebook, “un usuario promedio de Facebook con 500 amigos sigue activamente las noticias en solo cuarenta de ellos, se comunica con veinte y se mantiene en contacto cercano con unos diez. Aquellos con redes más pequeñas siguen aún menos” (Baker, 2009). Esa podría no ser suficiente masa crítica para ofrecer un impacto real y diferenciable, y eso puede haber sido parte de la motivación detrás de los intentos mal manejados de Facebook de fomentar un mayor intercambio de datos públicos. Las ventajas de aprovechar la red de amigos se basan en un mayor intercambio y confianza, un desafío para una empresa que ha tenido tantos tropiezos de privacidad de alto perfil. Hay promesa. La firma de perfiles Rapleaf descubrió que la segmentación basada en acciones dentro de una red de amigos puede aumentar tres veces las tasas de clics, esa es una ventaja por la que los anunciantes están dispuestos a pagar. Pero Facebook todavía está lejos de demostrar que puede lograr consistentemente la promesa de ofrecer una valiosa orientación publicitaria.

Steve Rubel escribió lo siguiente en su blog Micro Persuasion: “El ámbar de Internet está plagado de comunidades fosilizadas que alguna vez dominaron. Estos ex incondicionales incluyen AOL, Angelfire, TheGlobe.com, Geocities y Tripod”. Los efectos de red y las ventajas de costos de conmutación pueden ser fuertes, pero no necesariamente insuperables si el valor se ve en otra parte y si un esfuerzo se vuelve más moda de lo que “debe tener”. El tiempo dirá si los activos competitivos de Facebook y la innovación constante son suficientes para ayudarle a evitar el destino de aquellos que han ido antes que ellos.

Principales conclusiones

- No todas las inversiones son iguales, y un simple cálculo de los dólares de inversión multiplicados por el porcentaje de propiedad de la firma no cuenta toda la historia.

- La inversión de Microsoft tituló a la firma a acciones preferentes; también vino con exclusividad de acuerdos publicitarios.

- Microsoft también puede beneficiarse de ofrecer valoraciones más altas que desalienten a sus rivales de hacer ofertas de adquisición para Facebook.

- Facebook ha seguido invirtiendo capital recaudado en expansión, particularmente en hardware e infraestructura. También ha perseguido sus propias adquisiciones, entre ellas una oferta fallida para adquirir Twitter.

- El éxito de la firma depende de su capacidad para crear oportunidades de ingresos rentables de manera sostenible. Aún tiene que demostrar que los datos de la red de amigos serán lo suficientemente grandes y puedan ser utilizados de una manera que sea diferenciablemente atractiva para los anunciantes. Sin embargo, algunos experimentos en la creación de perfiles y la segmentación de anuncios en una red de amigos han mostrado resultados muy prometedores. Las empresas que explotan estas oportunidades deberán tener una mano hábil para ofrecer valor al consumidor y a la empresa mientras sofocan las preocupaciones de privacidad.

Preguntas y ejercicios

- Las circunstancias cambian con el tiempo. Investiga el estado actual de las finanzas de Facebook, ¿cuánto “valora” la firma? ¿Cuántos ingresos aporta? ¿Qué tan rentable es? ¿Estas cifras son fáciles o difíciles de encontrar? ¿Por qué o por qué no?

- ¿Quién más podría querer adquirir Facebook? ¿Vale la pena a las tasas actuales de valoración?

- ¿Qué motivación tiene Microsoft para pujar tanto por Facebook?

- ¿Crees que Facebook fue sabio al tomar fondos de Digital Sky? ¿Por qué o por qué no?

- ¿Crees que la red de amigos de Facebook es lo suficientemente grande como para ser aprovechada como fuente de ingresos en formas que son notablemente diferentes a la publicidad convencional de pago por clic o basada en CPM? ¿Estarías entusiasmado con ciertas posibilidades? ¿Asustado por algunos? Explique posibles escenarios que podrían funcionar o que podrían fallar. Justifica tu interpretación de estos escenarios.

- Así que has tenido la oportunidad de conocer Facebook, su modelo, crecimiento, perspectivas, activos estratégicos y entorno competitivo. ¿Cuánto crees que vale la firma? ¿Con qué firmas crees que debería compararse en términos de valor, influencia e impacto? ¿Invertirías en Facebook?

- ¿Qué firmas podrían ser buenos socios de fusión con Facebook? ¿Alguna vez pasarían estas ofertas? ¿Por qué o por qué no?

Referencias

Ante, S., “Facebook: Amigos con Dinero”, BusinessWeek, 9 de mayo de 2008.

Ante, S., “Thiel de Facebook explica la adquisición fallida de Twitter”, BusinessWeek, 1 de marzo de 2009.

Baker, S., “Aprender y sacar provecho de las amistades en línea”, BusinessWeek, 21 de mayo de 2009.

Blodget, H., “Whoops—Facebook Is Once Again Overhyped”, Business Insider, 26 de abril de 2010.

Kirkpatrick, D., “Por qué Microsoft no está comprando Facebook”, Fortune, 9 de mayo de 2008.

Stone, B., “Facebook tiene como objetivo extender su alcance a través de la web”, New York Times, 1 de diciembre de 2008.

Vogelstein, F., “La Gran Muralla de Facebook”, Wired, julio de 2009.