5.9: Estrategias de Inversión y Activos Financieros

- Page ID

- 106819

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)Estrategias de inversión y activos financieros

Las empresas suelen tomar decisiones que implican gastar dinero en el presente y esperar obtener ganancias en el futuro. Los ejemplos incluyen cuando una empresa compra una máquina que durará 10 años, o construye una nueva planta que durará 30 años, o inicia un proyecto de investigación y desarrollo. Las empresas pueden recaudar el capital financiero que necesitan para pagar dichos proyectos de cuatro maneras principales:

- inversores en etapa inicial;

- mediante la reinversión de utilidades;

- préstamos a través de bancos o bonos; y

- venta de acciones.

Cuando los dueños de un negocio eligen fuentes de capital financiero, también eligen cómo pagarlas.

Generalizaciones Universales

- Es importante tener en cuenta varios factores a la hora de invertir en activos financieros.

- Para invertir sabiamente, los inversionistas deben identificar sus metas y analizar el riesgo y el rendimiento involucrados.

- Cuando el gobierno o las corporaciones necesitan pedir prestados fondos por un largo período de tiempo, a menudo emiten bonos.

- Los inversionistas suelen referirse a los mercados de acuerdo a las características de los activos financieros que se negocian en ellos.

Preguntas Orientadoras

- ¿Cómo funciona un plan 401 (k)?

- Explicar cómo se calculan los rendimientos actuales.

- Analizar el riesgo involucrado en diferentes tipos de activos financieros.

- ¿Qué consideraciones son importantes para los inversionistas en el mercado financiero?

Capital financiero en etapa inicial

Las empresas que apenas están comenzando suelen tener una idea o un prototipo de un producto o servicio para vender, pero pocos clientes, o incluso ningún cliente en absoluto, y por lo tanto no están obteniendo ganancias. Dichas firmas enfrentan un problema difícil a la hora de recaudar capital financiero: ¿Cómo puede una firma que aún no ha demostrado ninguna capacidad para obtener ganancias pagar una tasa de retorno a los inversionistas financieros?

Para muchas pequeñas empresas, la fuente original de dinero es el dueño del negocio. Alguien que decida iniciar un restaurante o una gasolinera, por ejemplo, podría cubrir los costos de inicio sumergiéndose en su propia cuenta bancaria, o pidiendo prestado dinero (tal vez usando una casa como garantía). Alternativamente, muchas ciudades tienen una red de individuos acomodados, conocidos como “inversionistas ángeles”, que pondrán su propio dinero en pequeñas empresas nuevas en una etapa temprana de desarrollo a cambio de ser dueño de alguna parte de la firma.

Las firmas de capital riesgo realizan inversiones financieras en nuevas empresas que aún son relativamente pequeñas en tamaño, pero que tienen potencial para crecer sustancialmente. Estas firmas reúnen dinero de una variedad de inversionistas individuales o institucionales, incluidos bancos, instituciones como dotaciones universitarias, compañías de seguros que tienen reservas financieras y fondos de pensiones corporativos. Las firmas de capital riesgo hacen más que solo suministrar dinero a pequeñas startups. También brindan asesoría sobre productos potenciales, clientes y empleados clave. Por lo general, un fondo de capital riesgo invierte en varias firmas, y luego los inversionistas en ese fondo reciben rendimientos de acuerdo con el desempeño del fondo en su conjunto.

La cantidad de dinero invertido en capital de riesgo fluctúa sustancialmente de un año a otro: como ejemplo, las firmas de capital de riesgo invirtieron más de 27 mil millones de dólares en 2012, según la Asociación Nacional de Capital Riesgo. Todos los inversores en etapa inicial se dan cuenta de que la mayoría de las pequeñas empresas emergentes nunca llegarán a lo grande; de hecho, muchos de ellos saldrán del negocio dentro de unos meses o años. También saben que meterse en la planta baja de algunos éxitos enormes como un Netflix o un Amazon.com puede compensar muchos fracasos. Por lo tanto, los inversores en etapa inicial están dispuestos a asumir grandes riesgos para estar en condiciones de obtener rendimientos sustanciales de su inversión.

Las ganancias como fuente de capital financiero

Si las empresas están obteniendo ganancias (sus ingresos son mayores que los costos), pueden optar por reinvertir algunas de estas ganancias en equipos, estructuras e investigación y desarrollo. Para muchas empresas establecidas, la reinversión de sus propias ganancias es una fuente primaria de capital financiero. Las empresas y firmas recién iniciadas pueden tener numerosas oportunidades de inversión atractivas, pero pocas ganancias actuales para invertir. Incluso las grandes empresas pueden experimentar uno o dos años de obtener bajas ganancias o incluso sufrir pérdidas. A menos que la firma pueda encontrar una fuente estable y confiable de capital financiero para que pueda seguir realizando inversiones reales en tiempos difíciles, es posible que la firma no sobreviva hasta que lleguen mejores tiempos. Las empresas a menudo necesitan encontrar fuentes de capital financiero distintas de las ganancias.

Préstamo: Bancos y Bonos

Cuando una firma tiene un historial de al menos obtener ingresos significativos, y mejor aún de obtener ganancias, la firma puede hacer una promesa creíble de pagar intereses, y así es posible que la firma pida prestado dinero. Las empresas tienen dos métodos principales de endeudamiento: bancos y bonos.

Un préstamo bancario para una firma funciona de la misma manera que un préstamo para un individuo que está comprando un automóvil o una casa. La firma toma prestada una cantidad de dinero y luego promete devolverla, incluyendo alguna tasa de interés, durante un periodo de tiempo predeterminado. Si la firma no realiza sus pagos de préstamo, el banco (o bancos) a menudo puede llevar a la firma a los tribunales y exigirle que venda sus edificios o equipos para realizar los pagos del préstamo.

Otra fuente de capital financiero es un bono. Un bono es un contrato financiero: un prestatario acepta reembolsar la cantidad que se tomó prestado y también una tasa de interés en un período de tiempo en el futuro. Un bono corporativo es emitido por firmas, pero los bonos también son emitidos por diversos niveles de gobierno. Por ejemplo, un bono municipal es emitido por ciudades, un bono estatal por estados de Estados Unidos y un bono del Tesoro por el gobierno federal a través del Departamento del Tesoro de Estados Unidos. Un bono especifica una cantidad que se tomará prestada, la tasa de interés que se pagará y el tiempo hasta el reembolso.

Por ejemplo, una gran empresa podría emitir bonos por 10 millones de dólares; la firma promete realizar pagos de intereses a una tasa anual del 8%, o 800,000 dólares anuales y luego, después de 10 años, reembolsará los 10 millones que originalmente pidió prestados. Cuando una firma emite bonos, el monto total que se toma prestado se divide. Si una firma busca pedir prestado 50 millones de dólares mediante la emisión de bonos, en realidad podría emitir 10,000 bonos de $5,000 cada uno. De esta manera, un inversionista individual podría, en efecto, prestar a la firma $5,000, o cualquier múltiplo de esa cantidad. A quien posea un bono y reciba los pagos de intereses se le llama tenedor de bonos. Si una firma emite bonos y no realiza los pagos de intereses prometidos, los tenedores de bonos pueden llevar a la firma a los tribunales y exigir que pague, incluso si la firma necesita recaudar el dinero vendiendo edificios o equipos. No obstante, no hay garantía de que la firma cuente con los activos suficientes para pagar los bonos. Los tenedores de bonos podrán recuperar sólo una parte de lo que prestaron a la firma.

El endeudamiento bancario es más personalizado que emitir bonos, por lo que a menudo funciona mejor para empresas relativamente pequeñas. El banco puede conocer muy bien a la firma, a menudo porque el banco puede monitorear las ventas y los gastos con bastante precisión observando los depósitos y retiros. Las firmas relativamente grandes y conocidas suelen emitir bonos en su lugar. Utilizan bonos para recaudar nuevo capital financiero que paga inversiones o para recaudar capital para pagar bonos antiguos, o para comprar otras firmas. Sin embargo, la idea de que los bancos suelen ser utilizados para préstamos relativamente pequeños y bonos para préstamos más grandes no es una regla férrea: a veces grupos de bancos hacen préstamos grandes y a veces firmas relativamente pequeñas y menos conocidas emiten bonos.

Acciones Corporativas y Firmas Públicas

Una corporación es un negocio que “incorpora” —que es propiedad de accionistas que tienen responsabilidad limitada por la deuda de la compañía pero que comparten sus ganancias (y pérdidas). Las corporaciones pueden ser privadas o públicas, y pueden o no tener acciones que cotizan en bolsa. Podrán recaudar fondos para financiar sus operaciones o nuevas inversiones mediante la captación de capital mediante la venta de acciones o la emisión de bonos.

Quienes compran las acciones se convierten en propietarios, o accionistas, de la firma. Las acciones representan la propiedad de una firma; es decir, una persona que posee el 100% de las acciones de una empresa, por definición, es propietaria de toda la empresa. El stock de una empresa se divide en acciones. Gigantes corporativos como IBM, AT&T, Ford, General Electric, Microsoft, Merck y Exxon tienen millones de acciones. En la mayoría de las firmas grandes y conocidas, ningún individuo posee la mayoría de las acciones de la acción. En cambio, un gran número de accionistas, incluso aquellos que poseen miles de acciones, tienen cada uno solo una pequeña porción de la propiedad general de la firma.

Cuando una empresa es propiedad de un gran número de accionistas, hay tres preguntas que hacer: ¿Cómo y cuándo obtiene dinero la compañía de la venta de sus acciones? ¿Qué tasa de rendimiento promete pagar la compañía cuando vende acciones? ¿Quién toma decisiones en una empresa propiedad de un gran número de accionistas?

En primer lugar, una firma recibe dinero de la venta de sus acciones solo cuando la empresa vende sus propias acciones al público (el público incluye individuos, fondos mutuos, compañías de seguros y fondos de pensiones). La primera venta de acciones de una firma al público se denomina oferta pública inicial (IPO). La OPI es importante por dos razones. Por un lado, la OPI y cualquier acción emitida a partir de entonces, como acciones mantenidas como acciones de tesorería (acciones que una empresa mantiene en su propia tesorería) o acciones nuevas emitidas posteriormente como oferta secundaria, proporcionan los fondos para reembolsar a los inversionistas en etapa inicial, como los inversionistas ángeles y las firmas de capital de riesgo. Una firma de capital riesgo puede tener un 40% de propiedad en la firma. Cuando la firma vende acciones, la firma de capital riesgo vende al público su propiedad parcial de la firma. Una segunda razón de la importancia de la OPI es que proporciona a la empresa establecida capital financiero para una expansión sustancial de sus operaciones.

La mayoría de las veces cuando se compra y vende una acción corporativa, sin embargo, la firma no recibe ningún rendimiento financiero. Si compras acciones en General Motors, es casi seguro que las compras al actual propietario de esas acciones, y General Motors no recibe nada de tu dinero. Este patrón no debería parecer particularmente extraño. Después de todo, si compras una casa, el dueño actual recibe tu dinero, no el constructor original de la casa. Del mismo modo, cuando compra acciones, está comprando una pequeña porción de propiedad de la firma al propietario existente, y la firma que originalmente emitió las acciones no es parte de esta transacción.

Segundo, cuando una firma decide emitir acciones, debe reconocer que los inversionistas esperarán recibir una tasa de rendimiento. Esa tasa de retorno puede venir en dos formas. Una firma puede hacer un pago directo a sus accionistas, llamado dividendo. Alternativamente, un inversionista financiero podría comprar una acción en Wal-Mart por 45 dólares y luego vender esa parte de acciones a otra persona por 60 dólares, con una ganancia de 15 dólares. El incremento en el valor de la acción (o de cualquier activo) entre el momento en que se compra y el momento en que se vende se denomina ganancia de capital.

Tercero: ¿Quién toma las decisiones sobre cuándo una firma emitirá acciones, pagará dividendos o reinvertirá ganancias? Para entender las respuestas a estas preguntas, es útil separar las empresas en dos grupos: privado y público.

Una empresa privada es propiedad de las personas que la dirigen en el día a día. Una empresa privada puede ser dirigida por particulares, en cuyo caso se le llama propiedad única, o puede ser dirigida por un grupo, en cuyo caso se trata de una sociedad. Una empresa privada también puede ser una corporación, pero sin acciones emitidas públicamente. Un pequeño bufete de abogados dirigido por una persona, aunque emplee a otros abogados, sería una empresa unipersonal. Un bufete de abogados más grande puede ser propiedad conjunta de sus socios. La mayoría de las empresas privadas son relativamente pequeñas, pero hay algunas grandes corporaciones privadas, con decenas de miles de millones de dólares en ventas anuales, que no tienen acciones emitidas públicamente, como el distribuidor de productos agrícolas Cargill, la compañía de dulces Mars y la firma de ingeniería y construcción Bechtel.

Cuando una firma decide vender acciones, que a su vez pueden ser compradas y vendidas por inversionistas financieros, se le llama empresa pública. Los accionistas son dueños de una empresa pública. Dado que los accionistas son un grupo muy amplio, a menudo compuesto por miles o incluso millones de inversionistas, los accionistas votan por una junta directiva, que a su vez contratan a altos ejecutivos para dirigir la firma en el día a día. Cuantas más acciones posea un accionista, más votos tendrá derecho a emitir el accionista para el consejo de administración de la compañía.

En teoría, el consejo de administración ayuda a asegurar que la firma se dirija en interés de los verdaderos propietarios: los accionistas. No obstante, los altos ejecutivos que dirigen la firma tienen una voz fuerte en la elección de los candidatos que formarán parte de su junta directiva. Después de todo, pocos accionistas tienen el conocimiento suficiente o tienen suficiente incentivo personal para gastar energía y dinero nominando a miembros alternativos de la junta.

Cómo eligen las empresas entre fuentes de capital financiero

Hay patrones claros en la forma en que las empresas recaudan capital financiero. Estos patrones se pueden explicar en términos de información imperfecta, situación en la que compradores y vendedores en un mercado no tienen ambos información completa e igual. Aquellos que realmente están dirigiendo una firma casi siempre tendrán más información sobre si es probable que la firma obtenga ganancias en el futuro que los inversionistas externos que proporcionan capital financiero.

Cualquier firma joven de startups es un riesgo; en efecto, algunas startups son solo un poco más que una idea en papel. Los fundadores de la firma inevitablemente tienen mejor información sobre lo duro que están dispuestos a trabajar, y si es probable que la firma tenga éxito, que cualquier otra persona. Cuando los fundadores ponen su propio dinero en la firma, demuestran una creencia en sus perspectivas. En esta etapa temprana, los inversionistas ángeles y los capitalistas de riesgo tratan de superar la información imperfecta, al menos en parte, conociendo personalmente a los directivos y su plan de negocios y dándoles asesoría.

En 2008, Lehman Brothers fue el cuarto banco de inversión más grande de Estados Unidos, con 25 mil empleados. La firma llevaba 164 años en el negocio. El 15 de septiembre de 2008, Lehman Brothers solicitó la protección concursal del Capítulo 11. Son muchas las causas del fracaso de Lehman Brothers. Un área de aparente fracaso fue la falta de supervisión por parte del Consejo de Administración para evitar que los directivos asuman riesgos excesivos. Parte del fracaso de supervisión, según el testimonio del 10 de abril de 2010 de Tim Geithner ante el Congreso, se puede atribuir al énfasis del Comité Ejecutivo de Compensación en las ganancias a corto plazo sin una consideración suficiente de los riesgos. Además, según el informe del examinador de la corte, la Junta Directiva de Lehman Brother prestó muy poca atención a los detalles de las operaciones de Lehman Brothers y también tenía limitada experiencia en el servicio financiero.

El consejo de administración, electo por los accionistas, se supone que es la primera línea de gobierno corporativo y supervisión para los altos ejecutivos. La segunda institución de gobierno corporativo es la firma de auditoría contratada para repasar los registros financieros de la empresa y certificar que todo parece razonable. La tercera institución de gobierno corporativo está fuera de los inversionistas, especialmente los grandes accionistas como los que invierten grandes fondos mutuos o fondos de pensiones. En el caso de Lehman Brothers, el gobierno corporativo no proporcionó a los inversionistas información financiera precisa sobre las operaciones de la firma.

A medida que una firma se vuelve al menos algo establecida y su estrategia parece probable que conduzca a ganancias en un futuro cercano, conocer a los gerentes individuales y sus planes de negocio de manera personal se vuelve menos importante porque la información se ha vuelto más ampliamente disponible con respecto a los productos de la compañía, los ingresos , costos y ganancias. En consecuencia, otros inversionistas externos que desconocen personalmente a los directivos, como los tenedores de bonos y los accionistas, están más dispuestos a aportar capital financiero a la firma.

En este punto, una firma a menudo debe elegir cómo acceder al capital financiero. Puede optar por pedir prestado a un banco, emitir bonos o emitir acciones. La gran desventaja de pedir prestado dinero a un banco o emitir bonos es que la firma se compromete a pagos de intereses programados, tenga o no ingresos suficientes. La gran ventaja de pedir dinero prestado es que la firma mantiene el control de sus operaciones y no está sujeta a los accionistas. La emisión de acciones implica vender la propiedad de la empresa al público y hacerse responsable ante un consejo de administración y los accionistas.

El beneficio de emitir acciones es que una empresa pequeña y en crecimiento aumenta su visibilidad en los mercados financieros y puede acceder a grandes cantidades de capital financiero para su expansión, sin preocuparse por devolverle este dinero. Si la firma es exitosa y rentable, el consejo de administración deberá decidir sobre un pago de dividendos o cómo reinvertir las ganancias para hacer crecer aún más la compañía. La emisión y colocación de acciones es costosa, requiere la experiencia de banqueros y abogados de inversión, y conlleva el cumplimiento de los requisitos de reporte a accionistas y agencias gubernamentales, como la Comisión Federal de Bolsa y Valores.

Cómo abastecen los hogares el capital financiero

Las formas en que las empresas preferirían recaudar fondos son solo la mitad de la historia de los mercados financieros. La otra mitad es lo que desean esos hogares e individuos que abastecen fondos, y cómo perciben las opciones disponibles. El enfoque de nuestra discusión ahora cambia de empresas en el lado de la demanda de los mercados de capital financiero a hogares en el lado de la oferta de esos mercados. Los mecanismos de ahorro disponibles para los hogares pueden dividirse en varias categorías: depósitos en cuentas bancarias; bonos; acciones; fondos mutuos del mercado monetario; fondos mutuos de acciones y bonos; y vivienda y otros activos tangibles como poseer oro. Cada una de estas inversiones necesita ser analizada en términos de tres factores: (1) la tasa de rendimiento esperada que pagará; (2) el riesgo de que el rendimiento sea mucho menor o mayor de lo esperado; y (3) la liquidez de la inversión, que se refiere a la facilidad con la que se puede intercambiar dinero o activos financieros por un bien o servicio. Haremos este análisis mientras discutimos cada una de estas inversiones en las secciones siguientes. Primero, sin embargo, necesitamos entender la diferencia entre la tasa de retorno esperada, el riesgo y la tasa real de rendimiento.

Tasa de retorno esperada, riesgo y tasa de rendimiento real

La tasa de rendimiento esperada se refiere a cuánto se espera que un proyecto o una inversión devuelva al inversionista, ya sea en futuros pagos de intereses, ganancias de capital o aumento de la rentabilidad. Por lo general, es el retorno promedio a lo largo de un periodo de tiempo, generalmente en años o incluso décadas. El riesgo mide la incertidumbre de la rentabilidad de ese proyecto. Existen varios tipos de riesgo, entre ellos el riesgo de impago y el riesgo de tasa de interés. El riesgo de incumplimiento, como su nombre indica, es el riesgo de que el prestatario no devuelva el bono. El riesgo de tasa de interés es el peligro de que puedas comprar un bono a largo plazo a una tasa de interés del 6% justo antes de que las tasas del mercado suban repentinamente, así que si hubieras esperado, podrías haber obtenido un bono similar que pagó 9%. Una inversión de alto riesgo es aquella para la cual es razonablemente probable una amplia gama de beneficios potenciales. Una inversión de bajo riesgo tendrá rendimientos reales que se acercan bastante a su tasa de retorno esperada año tras año. Una inversión de alto riesgo tendrá rendimientos reales que son muy superiores a la tasa de retorno esperada en algunos meses o años y mucho menores en otros meses o años. La tasa real de rendimiento se refiere a la tasa total de rendimiento, incluidas las ganancias de capital y los intereses pagados sobre una inversión al término de un periodo de tiempo.

Cuentas Bancarias

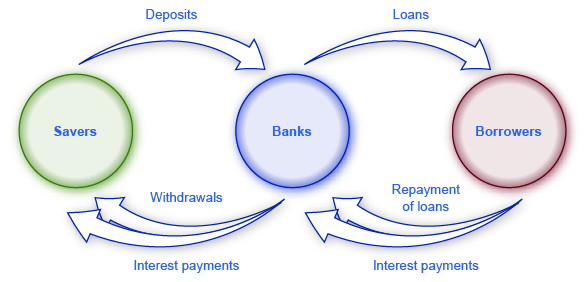

Un intermediario es aquel que se interpone entre otras dos partes; por ejemplo, una persona que organiza una cita a ciegas entre otras dos personas es un tipo de intermediario. En los mercados de capitales financieros, los bancos son un ejemplo de intermediario financiero, es decir, una institución que opera entre un ahorrador que deposita fondos en un banco y un prestatario que recibe un préstamo de ese banco. Cuando un banco sirve como intermediario financiero, a diferencia de la situación con una pareja en una cita a ciegas, el ahorrador y el prestatario nunca se encuentran. De hecho, ni siquiera es posible hacer conexiones directas entre quienes depositan fondos en los bancos y quienes piden prestados a los bancos, porque todos los fondos depositados terminan en una gran piscina, que luego se presta.

La figura 1 ilustra la posición de los bancos como intermediario financiero, con un patrón de depósitos que fluyen hacia un banco y préstamos que fluyen hacia afuera, y luego el reembolso de los préstamos que fluyen de regreso al banco, con pagos de intereses para los ahorradores originales.

Los bancos como intermediarios financieros

Los bancos son intermediarios financieros porque se interponen entre ahorradores y prestatarios. Los ahorradores colocan depósitos en los bancos, y luego reciben pagos de intereses y retiran dinero. Los prestatarios reciben préstamos de los bancos y reembolsan los préstamos con intereses.

Los bancos ofrecen una gama de cuentas para atender diferentes necesidades. Por lo general, una cuenta corriente paga poco o ningún interés, pero facilita las transacciones al brindarle un fácil acceso a su dinero, ya sea escribiendo un cheque o usando una tarjeta de débito (es decir, una tarjeta que funciona como una tarjeta de crédito, excepto que las compras se deducen inmediatamente de su cuenta corriente en lugar de que ser facturado por separado a través de una compañía de tarjetas de crédito). Una cuenta de ahorros generalmente paga alguna tasa de interés, pero obtener el dinero generalmente requiere que hagas un viaje al banco o a un cajero automático (o puedes acceder a los fondos electrónicamente). Las líneas entre las cuentas corrientes y de ahorro se han difuminado en las últimas dos décadas, ya que muchos bancos ofrecen cuentas corrientes que pagarán una tasa de interés similar a una cuenta de ahorros si mantienes una cierta cantidad mínima en la cuenta, o por el contrario, ofrecen cuentas de ahorro que te permitan escribir al menos unos cuantos cheques al mes.

Otra forma de depositar ahorros en un banco es usar un certificado de depósito (CD). Con un CD, como se le suele llamar, acepta depositar una cierta cantidad de dinero, a menudo medida en miles de dólares, en la cuenta por un periodo de tiempo establecido, típicamente que va desde unos pocos meses hasta varios años. A cambio, el banco acepta pagar una tasa de interés superior a la de una cuenta de ahorro regular. Si bien se puede retirar el dinero antes del tiempo asignado, como siempre advierten los anuncios de CD, existe “una penalización sustancial por retiro anticipado”.

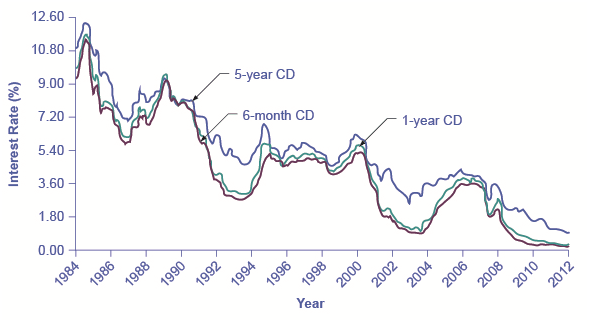

La figura 2 muestra la tasa anual de interés pagada en un CD de seis meses, un año y cinco años desde 1984, según lo informado por Bankrate.com. Las tasas de interés que pagan las cuentas de ahorro suelen ser un poco más bajas que la tasa CD, debido a que los inversionistas financieros necesitan recibir una tasa de interés ligeramente superior como compensación por prometer dejar los depósitos intactos por un periodo de tiempo en un CD, y así renunciar a algo de liquidez.

Figura 2: Tasas de interés de los certificados de depósito de seis meses, un año y cinco años

Las tasas de interés de los certificados de depósito han fluctuado a lo largo del tiempo. Las altas tasas de interés de principios de la década de 1980 son indicativas de la tasa de inflación relativamente alta en Estados Unidos en ese momento. Las tasas de interés fluctúan con el ciclo económico, por lo general aumentando durante las expansiones y disminuyendo durante una recesión. Cabe destacar la fuerte disminución de las tasas de CD desde 2008, inicio de la Gran Recesión.

Las grandes ventajas de las cuentas bancarias son que los inversionistas financieros tienen muy fácil acceso a su dinero. Además, el dinero en cuentas bancarias es extremadamente seguro. En parte, esta seguridad surge porque una cuenta bancaria ofrece más seguridad que guardar unos pocos miles de dólares en la puntera de un calcetín en el cajón de tu ropa interior. Además, la Corporación Federal de Seguros de Depósitos (FDIC) protege los ahorros de la persona promedio. Todo banco está obligado por ley a pagar una comisión a la FDIC, en función del tamaño de sus depósitos. Si un banco pasa a la quiebra y es incapaz de reembolsar a los depositantes, la FDIC garantiza que todos los clientes recibirán sus depósitos de hasta $250.000.

El resultado final en las cuentas bancarias se ve así: bajo riesgo significa baja tasa de rendimiento pero alta liquidez.

Bonos

Un inversionista que compra un bono espera recibir una tasa de rendimiento. No obstante, los bonos varían en las tasas de rendimiento que ofrecen, según el riesgo del prestatario. Una tasa de interés siempre se puede dividir en tres componentes: compensación por retrasar el consumo, un ajuste por una subida inflacionaria en el nivel general de precios y una prima de riesgo que tenga en cuenta el riesgo del prestatario.

El gobierno de Estados Unidos es considerado un prestatario extremadamente seguro, por lo que cuando el gobierno estadounidense emite bonos del Tesoro, puede pagar una tasa de interés relativamente baja. Las empresas que parecen ser prestatarias seguras, tal vez por su gran tamaño o porque han obtenido ganancias consistentemente a lo largo del tiempo, seguirán pagando una tasa de interés más alta que la del gobierno de Estados Unidos. Las firmas que parecen ser prestatarias más riesgosas, tal vez porque siguen creciendo o sus negocios parecen inestables, pagarán las tasas de interés más altas cuando emitan bonos. Los bonos que ofrecen altas tasas de interés para compensar su probabilidad relativamente alta de incumplimiento se denominan bonos de alto rendimiento o bonos basura. Varias firmas conocidas de hoy en día emitieron bonos basura en la década de 1980 cuando empezaron a crecer, incluyendo Turner Broadcasting y Microsoft.

Un bono emitido por el gobierno de Estados Unidos o una gran corporación puede parecer de riesgo relativamente bajo: después de todo, el emisor del bono se ha comprometido a realizar ciertos pagos a lo largo del tiempo, y a excepción de los raros casos de quiebra, estos pagos se realizarán. Si el emisor de un bono corporativo no realiza los pagos que adeuda a sus tenedores de bonos, los tenedores de bonos pueden exigir que la empresa se declare en quiebra, venda sus activos y los pague tanto como pueda. Incluso en el caso de los bonos basura, un inversionista sabio puede reducir el riesgo comprando bonos de una amplia gama de empresas diferentes ya que, aunque algunas firmas se quebren y no paguen, no es probable que todas vayan a la quiebra.

Como señalamos antes, los bonos conllevan un riesgo de tasa de interés. Por ejemplo, imagina que decides comprar un bono a 10 años que pagaría una tasa de interés anual del 8%. Poco después de comprar el bono, las tasas de interés de los bonos suben, por lo que ahora empresas similares están pagando una tasa anual del 12%. Cualquiera que compre un bono ahora puede recibir pagos anuales de $120 anuales, pero como su bono se emitió a una tasa de interés del 8%, ha amarrado $1,000 y recibe pagos de solo $80 al año. En el sentido significativo del costo de oportunidad, se está perdiendo los pagos más altos que podría haber recibido. Además, se puede calcular el monto que debería estar dispuesto a pagar ahora para pagos futuros. Para colocar un valor actual con descuento en un pago futuro, decida qué necesitaría en el presente para igualar una cierta cantidad en el futuro. Este cálculo requerirá una tasa de interés. Por ejemplo, si la tasa de interés es del 25%, entonces un pago de 125 dólares al año a partir de ahora tendrá un valor actual descontado de $100, es decir, podrías tomar $100 en el presente y tener $125 en el futuro.

En términos financieros, un bono tiene varias partes. Un bono es básicamente una nota de “te debo” que se le da a un inversionista a cambio de capital (dinero). El bono tiene un valor nominal. Esta es la cantidad que el prestatario acuerda pagar al inversionista al vencimiento. El bono tiene una tasa de cupón o tasa de interés, que suele ser semestral, pero se puede pagar en diferentes momentos a lo largo del año. (Los bonos solían ser documentos en papel con cupones que fueron recortados y entregados al banco para recibir intereses). El bono tiene una fecha de vencimiento en la que el prestatario devolverá su valor nominal así como su último pago de intereses. Combinar el valor nominal del bono, la tasa de interés y la fecha de vencimiento, y las tasas de interés de mercado, permite al comprador calcular el valor presente de un bono, que es lo máximo que un comprador estaría dispuesto a pagar por un bono determinado. Esto puede o no ser lo mismo que el valor nominal.

El rendimiento del bono mide la tasa de rendimiento que se espera que un bono pague a lo largo del tiempo. Los bonos se compran no sólo cuando se emiten; también se compran y venden durante su vida. Al comprar un bono que existe desde hace algunos años, los inversionistas deben saber que la tasa de interés impresa en un bono a menudo no es lo mismo que el rendimiento del bono, incluso en nuevos bonos.

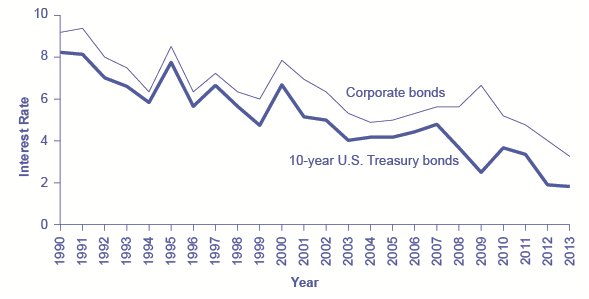

La Figura 3 muestra el rendimiento de los bonos para dos tipos de bonos: los bonos del Tesoro a 10 años (que oficialmente se denominan “pagarés”) y los bonos corporativos emitidos por firmas que han recibido una calificación AAA como prestatarios relativamente seguros por Moody's, una firma independiente que publica dichas calificaciones. A pesar de que los bonos corporativos pagan una tasa de interés más alta, debido a que las empresas son prestatarias más riesgosas que el gobierno federal, las tasas tienden a subir y bajar juntas. Los bonos del Tesoro suelen pagar más que las cuentas bancarias, y los bonos corporativos suelen pagar una tasa de interés más alta que los bonos del Tesoro.

Tasas de interés para bonos corporativos y bonos del Tesoro de Estados Unidos a diez años

Las tasas de interés de los bonos corporativos y los bonos del Tesoro de Estados Unidos (oficialmente “pagarés”) suben y bajan juntos, dependiendo de las condiciones para los prestatarios y prestamistas en los mercados financieros para el endeudamiento. Los bonos corporativos siempre pagan una tasa de interés más alta, para compensar el mayor riesgo que tienen de morosidad en comparación con el gobierno de Estados Unidos.

El resultado final para los bonos: tasa de retorno —baja a moderada, dependiendo del riesgo del prestatario; riesgo—bajo a moderado, dependiendo de si las tasas de interés en la economía cambian sustancialmente después de la emisión del bono; liquidez— moderada, porque el bono necesita ser vendido antes de que el inversionista recupere el efectivo.

Para leer más sobre calificaciones de bonos e inversión da clic en el enlace al sitio web de Bonds Online.

Notas del Tesoro, Bonos y Letras

Cuando el gobierno federal toma prestado dinero por más de 1 año, puede emitir ya sea una nota del Tesoro o un bono del Tesoro. Las notas T son para aquellas notas que tienen una fecha de vencimiento de entre 2 y 10 años. Los billetes T tienen una fecha de vencimiento de más de 10 años hasta 30 años. Las denominaciones de los Bonos T y los Bonos T varían de $1,000 a $5,000. Otro tipo de activo federal es una letra del Tesoro o una T-Bill. Este activo es un préstamo a corto plazo con un vencimiento de 13, 26 o 52 semanas y una denominación mínima de $10,000. Estos activos financieros son muy populares porque se consideran los activos financieros más seguros de todos. La única garantía que necesita el gobierno es la fe y el crédito que la gente tiene en el gobierno de Estados Unidos.

Video: ¿Qué es una IRA?

Una Cuenta Individual de Retiro (IRA) es un depósito a largo plazo, protegido de impuestos. Cualquier persona puede establecer una cuenta IRA por su cuenta o como parte de una cuenta patrocinada por el patrón. Una IRA tradicional que permite a los individuos dirigir los ingresos antes de impuestos, hasta límites anuales específicos, hacia inversiones que pueden crecer con impuestos diferidos (no se gravan las ganancias de capital ni los ingresos por dividendos). Mientras que una Roth IRA es aquella en la que las contribuciones se hacen después de impuestos para que no se tomen impuestos al vencimiento. Las IRA Roth son para quienes planean jubilarse mientras se encuentran en un tramo fiscal alto. Las leyes fiscales cambian de año a año. Actualmente, un individuo puede contribuir hasta Para 2014 y 2015, tus contribuciones totales a todas tus cuentas IRA tradicionales y Roth no pueden ser superiores a $5500 ($6500 si tienes 50 años o más).

Mercados para Activos Financieros

Los Mercados de Capitales son mercados donde se presta dinero por más de un año. Estos préstamos pueden ser en forma de bonos corporativos, bonos gubernamentales o certificados de depósito a largo plazo. Los mercados monetarios hacen posible que los inversionistas presten dinero por menos de 1 año.

| Mercado Monetario (menos de 1 año) | Mercado de Capitales (más de 1 año) | |

| Mercado Primario |

Mercado Monetario Fondos Mutuos CDs pequeños |

Bonos Gubernamentales de Ahorro IRA Fondos de inversión del mercado monetario CDs pequeños |

| Mercado Secundario |

CDs Jumbo Letras de Tesorería |

Bonos Corporativos Bonos Internacionales CDs Jumbo Bonos Municipales Bonos de Tesorería Notas de Tesorería |

*Si la duración del vencimiento es importante, el mercado a veces se llama mercado monetario o mercado de capitales. Si la capacidad de vender el activo a alguien que no sea el emisor original, el mercado puede describirse como un mercado primario o secundario.

Mercados primarios y secundarios

Los mercados financieros también se categorizan en función del concepto de liquidez, o de cómo se puede canjear el activo. Un mercado primario permite únicamente al emisor original canjear o comprar el activo cuando se vende. Los bonos gubernamentales y las IRA son ejemplos de activos intransferibles. Los CD pequeños también están en esta categoría ya que se pueden cobrar temprano antes de la fecha de vencimiento.

Los mercados secundarios permiten que el activo se vuelva a vender al emisor original o a otra persona o grupo. El aspecto más importante de este mercado es la liquidez de los activos. Estas inversiones, si son lo suficientemente fuertes, pueden venderse rápidamente a otros sin una penalización significativa por liquidación.

Responda las preguntas de autoverificación a continuación para monitorear su comprensión de los conceptos en esta sección.

Responda las preguntas de autoverificación a continuación para monitorear su comprensión de los conceptos en esta sección. Preguntas de Self Check

- Definir el término “riesgo”.

- ¿Cuáles son las cuatro consideraciones básicas de inversión?

- Definir el término “vínculo”. ¿Qué es un bono corporativo? ¿Un bono municipal? ¿Un bono de ahorro?

- ¿Cuál es la diferencia entre una nota del Tesoro y un bono del Tesoro?

- ¿Qué es una letra del Tesoro?

- Definir el término Cuenta Individual de Retiro (IRA).

- ¿Qué es un mercado de capitales? ¿Un mercado monetario?

- ¿Qué es un mercado primario? ¿Un mercado secundario?