2.8: Déficits comerciales y tipos de cambio

( \newcommand{\kernel}{\mathrm{null}\,}\)

Déficits comerciales y tipos de cambio

Dado que el PIB se mide en la moneda de un país, para poder comparar los PIB de diferentes países, necesitamos convertirlos a una moneda común. Una forma de hacerlo es con el tipo de cambio, que es el precio de la moneda de un país en términos de otro. Una vez que los PIB se expresan en una moneda común, podemos comparar el PIB per cápita de cada país dividiendo el PIB por población. Los países con grandes poblaciones suelen tener grandes PIB, pero el PIB por sí solo puede ser un indicador engañoso de la riqueza de una nación. Una mejor medida es el PIB per cápita.

La balanza comercial mide la brecha entre las exportaciones de un país y sus importaciones. En la mayoría de las economías de ingresos altos, los bienes constituyen menos de la mitad de la producción total de un país, mientras que los servicios componen más de la mitad. En las últimas dos décadas se ha visto un auge en el comercio internacional de servicios; sin embargo, el comercio más global sigue tomando la forma de bienes y no de servicios. El saldo por cuenta corriente incluye el comercio de bienes, servicios y dinero que entra y sale de un país a partir de inversiones y transferencias unilaterales.

Generalizaciones Universales

- Un déficit comercial duradero afecta el valor de la moneda de una nación.

- Todos los países realizan algún tipo de comercio con otras naciones.

Preguntas Orientativas

- ¿Cómo se utilizan las divisas en el comercio?

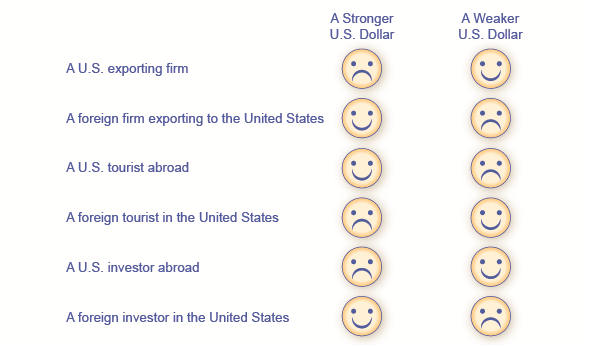

- ¿Cómo le afecta un dólar estadounidense débil al consumidor? ¿Un dólar fuerte?

Comparación del PIB entre los países

Es común utilizar el PIB como medida de bienestar económico o nivel de vida en una nación. Al comparar el PIB de diferentes naciones para este propósito, inmediatamente surgen dos cuestiones. Primero, el PIB de un país se mide en su propia moneda: Estados Unidos utiliza el dólar estadounidense; Canadá, el dólar canadiense; la mayoría de los países de Europa Occidental, el euro; Japón, el yen; México, el peso; y así sucesivamente. Dado que los países utilizan sus propias monedas, comparar el PIB entre dos países requiere convertirse a una moneda común. Un segundo tema es que los países tienen un número muy diferente de personas. Por ejemplo, Estados Unidos tiene una economía mucho más grande que México o Canadá, pero también tiene aproximadamente tres veces más personas que México y nueve veces más personas que Canadá. Entonces, si estamos tratando de comparar los niveles de vida entre los países, necesitamos dividir el PIB por población.

Conversión de Divisas con Tipos de Cambio

Para comparar el PIB de los países con diferentes monedas, es necesario convertir a un “denominador común” utilizando un tipo de cambio, que es el valor de una moneda en términos de otra moneda. Los tipos de cambio se expresan ya sea como las unidades de la moneda del país A que deben negociarse por una sola unidad de la moneda del país B (por ejemplo, yen japonés por libra esterlina), o como la inversa (por ejemplo, libras esterlinas por yen japonés). Para ello se pueden utilizar dos tipos de tipos de cambio, los tipos de cambio de mercado y los tipos de cambio equivalentes de paridad de poder adquisitivo (PPP). Los tipos de cambio de mercado varían día a día dependiendo de la oferta y la demanda en los mercados de divisas. Los tipos de cambio equivalentes a PPP proporcionan una medida a más largo plazo del tipo de cambio. Por esta razón, los tipos de cambio equivalentes a PPP se suelen utilizar para las comparaciones entre países del PIB.

Usar el tipo de cambio para convertir el PIB de una moneda a otra es sencillo. Decir que la tarea es comparar el PIB de Brasil en 2012 de 4.403 mil millones de reales con el PIB de Estados Unidos de 16.245 billones de dólares para el mismo año.

Paso 1. Determinar el tipo de cambio para el año especificado. En 2012, el tipo de cambio fue de 1.869 reales = $1. (Estos números son realistas, pero redondeados para simplificar los cálculos).

Paso 2. Convertir el PIB de Brasil en dólares estadounidenses:

PIB de Brasil en $ EE.UU. = PIB de Brasil en reales

Tipo de cambio (reales/$ EE.UU.) = 4,403 mil millones de reales

1.869 reales por $ EE.UU. = $2,355.8 mil millones

Paso 3. Compare este valor con el PIB en Estados Unidos en el mismo año. El PIB de Estados Unidos fue de 16.245 dólares en 2012, lo que es casi siete veces mayor que el PIB de Brasil en 2012.

Paso 4. Ver Cuadro 1 que muestra el tamaño y variedad de PIB de diferentes países en 2012, todos expresados en dólares estadounidenses. Cada uno se calcula utilizando el proceso explicado anteriormente.

| País | PIB en miles de millones de moneda nacional | Moneda Nacional/Dólares Americanos (Equivalente a PPP) | PIB (en miles de millones de dólares estadounidenses) | |

| Brasil | 4,403 | reales | 1.869 | 2,356 |

| Canadá | 1,818 | dólares | 1.221 | 1,488 |

| China | 51,932 | yuanes | 4.186 | 12,406 |

| Egipto | 1,542 | libras | 2.856 | 540 |

| Alemania | 2,644 | euros | 0.827 | 3,197 |

| India | 97,514 | rupias | 20.817 | 4,684 |

| Japón | 475,868 | yenes | 102.826 | 4,628 |

| México | 15,502 | pesos | 8.813 | 1,759 |

| Corea del Sur | 1,302,128 | ganó | 806.81 | 1,614 |

| Reino Unido | 1,539 | libras | 0.659 | 2,336 |

| Estados Unidos | 16,245 | dólares | 1.000 | 16,245 |

Comparando PIB entre países, 2012 (Fuente: http://www.imf.org/external/pubs/ft/weo/2013/01/weodata/index.aspx)

PIB per cápita

La economía de Estados Unidos tiene el PIB más grande del mundo, en una cantidad considerable. Estados Unidos es también un país poblado; de hecho, es el tercer país por población más grande del mundo, aunque muy por detrás de China e India. Entonces, ¿la economía estadounidense es más grande que otros países solo porque Estados Unidos tiene más gente que la mayoría de los demás países, o porque la economía estadounidense es realmente más grande por persona? Esta pregunta se puede responder calculando el PIB per cápita de un país; es decir, el PIB dividido por la población.

PIB per cápita = PIB por población

La segunda columna del Cuadro 2 enumera el PIB de la misma selección de países que aparecieron en el anterior Seguimiento del PIB real a lo largo del tiempo y el Cuadro 1, mostrando su PIB como convertido a dólares estadounidenses (que es lo mismo que la última columna de la tabla anterior). La tercera columna da la población para cada país. La cuarta columna enumera el PIB per cápita. El PIB per cápita se obtiene en dos etapas: Primero, dividiendo la columna dos (PIB, en miles de millones de dólares) por 1000 por lo que tiene las mismas unidades que la columna tres (Población, en millones). Después dividiendo el resultado (PIB en millones de dólares) por la columna tres (Población, en millones).

| País | PIB (en miles de millones de dólares estadounidenses) | Población (en millones) | PIB per cápita (en dólares estadounidenses) |

| Brasil | 2,356 | 198.36 | 11,875 |

| Canadá | 1,488 | 34.83 | 42,734 |

| China | 12,406 | 1354.04 | 9,162 |

| Egipto | 540 | 82.50 | 6,545 |

| Alemania | 3,197 | 81.90 | 39,028 |

| India | 4,684 | 1223.17 | 3,830 |

| Japón | 4,628 | 127.61 | 36.266 |

| México | 1,614 | 50.01 | 32,272 |

| Corea del Sur | 1,759 | 114.87 | 15,312 |

| Reino Unido | 2,336 | 63.24 | 36,941 |

| Estados Unidos | 16,245 | 314.18 | 51,706 |

PIB per cápita, 2012 (Fuente: http://www.imf.org/external/pubs/ft/weo/2013/01/weodata/index.aspx)

Observe que el ranking por PIB es diferente del ranking por PIB per cápita. India tiene un PIB algo mayor que Alemania, pero sobre una base per cápita, Alemania tiene más de 10 veces el nivel de vida de la India. ¿China pronto tendrá un mejor nivel de vida que Estados Unidos? Lee la siguiente función Clear It Up para averiguarlo.

Dado que el PIB se mide en la moneda de un país, para poder comparar los PIB de diferentes países, necesitamos convertirlos a una moneda común. Una forma de hacerlo es con el tipo de cambio, que es el precio de la moneda de un país en términos de otro. Una vez que los PIB se expresan en una moneda común, podemos comparar el PIB per cápita de cada país dividiendo el PIB por población. Los países con grandes poblaciones suelen tener grandes PIB, pero el PIB por sí solo puede ser un indicador engañoso de la riqueza de una nación. Una mejor medida es el PIB per cápita.

Comercio Internacional y Flujos de Capital

Más de lo que parece en el Congo

¿Cuánto interactúa con el sistema financiero global? Si piensas que personalmente no interactúas mucho con el sistema financiero global, piénsalo otra vez. Supongamos que usted toma un préstamo estudiantil, o deposita dinero en su cuenta bancaria. Acabas de afectar el ahorro interno y los préstamos. Ahora diga que está en el centro comercial y compra dos playeras “hechas en China”, para luego contribuir a una organización benéfica que ayuda a los refugiados. ¿Cuál es el impacto? Usted afectó la cantidad de dinero que entra y sale de Estados Unidos. Si abres una cuenta de ahorros IRA y pones dinero en un fondo mutuo internacional, estás involucrado en el flujo de dinero en el extranjero. Si bien su participación puede no parecer tan influyente como alguien como el presidente, que puede aumentar o disminuir la ayuda extranjera y, con ello, tener un enorme impacto en los flujos de dinero dentro y fuera del país, sí interactúa con el sistema financiero global a diario.

El saldo de pagos, un término que conocerás pronto, parece un tema enorme, pero una vez que aprendas los componentes específicos del comercio y el dinero, todo tiene sentido. En el camino, tal vez tengas que renunciar a algunos malentendidos comunes sobre el comercio y responder algunas preguntas: Si un país tiene un déficit comercial, ¿es eso malo? ¿Es bueno un superávit comercial? Por ejemplo, fíjense en la República Democrática del Congo (a menudo denominada “Congo”), un país grande de África Central. En 2012, tuvo un superávit comercial de 688 millones de dólares, por lo que debe estar bien, ¿verdad? En contraste, el déficit comercial en Estados Unidos fue de 540 mil millones de dólares en 2012. ¿Estas cifras sugieren que a la economía de Estados Unidos le va peor que a la congoleña? No necesariamente. El déficit comercial de Estados Unidos tiende a empeorar a medida que la economía se fortalece. En contraste, persisten las altas tasas de pobreza en el Congo, y estas tasas no van a bajar ni siquiera con la balanza comercial positiva. Claramente, es más complicado que simplemente afirmar que correr un déficit comercial es malo para la economía.

En 2012, tuvo un superávit comercial de 688 millones de dólares, por lo que debe estar bien, ¿verdad? En contraste, el déficit comercial en Estados Unidos fue de 540 mil millones de dólares en 2012. ¿Estas cifras sugieren que a la economía de Estados Unidos le va peor que a la congoleña? No necesariamente. El déficit comercial de Estados Unidos tiende a empeorar a medida que la economía se fortalece. En contraste, persisten las altas tasas de pobreza en el Congo, y estas tasas no van a bajar ni siquiera con la balanza comercial positiva. Claramente, es más complicado que simplemente afirmar que correr un déficit comercial es malo para la economía.

La balanza comercial (o balanza comercial) es cualquier brecha entre el valor en dólares de una nación de sus exportaciones, o lo que sus productores venden en el extranjero, y el valor en dólares de las importaciones de una nación, o los productos y servicios de fabricación extranjera que compran hogares y empresas. Si las exportaciones superan a las importaciones, se dice que la economía tiene un superávit comercial. Si las importaciones superan a las exportaciones, se dice que la economía tiene un déficit comercial. Si las exportaciones y las importaciones son iguales, entonces el comercio está equilibrado. Pero, ¿qué sucede cuando el comercio está fuera de balance y existen grandes superávit o déficits comerciales?

Alemania, por ejemplo, ha tenido excedentes comerciales sustanciales en las últimas décadas, en las que las exportaciones han superado en gran medida a las importaciones. Según The World Factbook de la Agencia Central de Inteligencia, en 2012, Alemania tuvo un superávit comercial de 240 mil millones de dólares. En contraste, la economía estadounidense en las últimas décadas ha experimentado grandes déficits comerciales, en los que las importaciones han superado considerablemente las exportaciones. En 2012, por ejemplo, las importaciones estadounidenses superaron las exportaciones en 540 mil millones de dólares.

Una serie de crisis financieras desencadenadas por el desequilibrio del comercio puede llevar a las economías a profundas recesiones. Estas crisis comienzan con grandes déficits comerciales. En algún momento, los inversionistas extranjeros se vuelven pesimistas sobre la economía y trasladan su dinero a otros países. La economía luego cae en una profunda recesión, con el PIB real a menudo cayendo hasta el 10% o más en un solo año. Esto le pasó a México en 1995 cuando su PIB cayó 8.1%. Varios países de Asia oriental —Tailandia, Corea del Sur, Malasia e Indonesia— sufrieron la misma enfermedad económica en 1997—1998 (llamada la crisis financiera asiática). A finales de la década de 1990 y principios de la década de 2000, Rusia y Argentina tuvieron la misma experiencia. ¿Cuáles son las conexiones entre los desequilibrios del comercio de bienes y servicios y los flujos de capital financiero internacional que desencadenaron estas avalanchas económicas?

Comenzaremos por examinar la balanza comercial con más detalle, observando algunos patrones de las balanzas comerciales en Estados Unidos y en todo el mundo. Luego examinaremos la íntima conexión entre los flujos internacionales de bienes y servicios y los flujos internacionales de capital financiero, que para los economistas son en realidad solo dos caras de una misma moneda. A menudo se asume que los excedentes comerciales como los de Alemania deben ser una señal positiva para una economía, mientras que los déficits comerciales como los de Estados Unidos deben ser perjudiciales. Resulta que tanto los excedentes comerciales como los déficits pueden ser buenos o malos.

Medición de Balanzas Comerciales

Hace algunas décadas, era común rastrear los artículos sólidos o físicos que se transportaban en aviones, trenes y camiones entre países como una forma de medir la balanza comercial. Esta medida se llama balanza comercial de mercancías. En la mayoría de las economías de ingresos altos, incluyendo Estados Unidos, los bienes constituyen menos de la mitad de la producción total de un país, mientras que los servicios componen más de la mitad. Las últimas dos décadas han visto un auge en el comercio internacional de servicios, impulsado por los avances tecnológicos en telecomunicaciones y computadoras que han permitido exportar o importar servicios de atención al cliente, finanzas, derecho, publicidad, consultoría de gestión, software, ingeniería de construcción y producto diseño. La mayor parte del comercio global sigue tomando la forma de bienes en lugar de servicios, y la balanza comercial de mercancías sigue siendo anunciada por el gobierno y reportada de manera destacada en los periódicos. Los viejos hábitos son difíciles de romper. Los economistas, sin embargo, suelen depender de medidas más amplias, como la balanza comercial o la balanza por cuenta corriente, que incluye otros flujos internacionales de ingresos y ayuda exterior.

Componentes del saldo de la cuenta corriente de Estados Unidos

En el Cuadro 3 se desglosan los cuatro componentes principales del saldo de la cuenta corriente de Estados Unidos para 2013. La primera línea muestra la balanza comercial de mercancías; es decir, las exportaciones e importaciones de bienes. Debido a que las importaciones superan a las exportaciones, la balanza comercial en la columna final es negativa, mostrando un déficit comercial de mercancías.

| Valor de las exportaciones | Valor de las importaciones | Saldo | |

| Mercancías | $391.0 | $570.1 | —$179.1 |

| Servicios | $168.0 | $112.6 | $55.4 |

| Pagos de ingresos | $191.3 | 137,4 | 53.9 |

| Transferencias unilaterales | - | $34.5 | —$34.5 |

| Saldo de cuenta corriente | $750.3 | 854,6 | —$104.3 |

¿Cómo recopila el gobierno de Estados Unidos las estadísticas comerciales?

No confundir la balanza comercial (que rastrea importaciones y exportaciones), con el saldo de la cuenta corriente, que incluye no sólo las exportaciones e importaciones, sino también los ingresos por inversión y transferencias.

Las estadísticas sobre la balanza comercial son compiladas por la Oficina de Análisis Económico (BEA) dentro del Departamento de Comercio de Estados Unidos, utilizando una variedad de fuentes diferentes. Los importadores y exportadores de mercancías deben presentar documentos mensuales ante la Oficina del Censo, que proporciona los datos básicos para el seguimiento del comercio. Para medir el comercio internacional de servicios, que puede ocurrir a través de una línea telefónica o una red informática sin que se envíen bienes físicos, BEA realiza un conjunto de encuestas. Otro conjunto de encuestas BEA rastrea los flujos de inversión, e incluso hay encuestas específicas para recopilar información de viajes de residentes estadounidenses que visitan Canadá y México. Para medir las transferencias unilaterales, la BEA tiene acceso al gasto oficial del gobierno de Estados Unidos en ayuda, y luego también realiza una encuesta a organizaciones benéficas que realizan donaciones extranjeras.

Esta información sobre los flujos internacionales de bienes y capitales se compara luego con otros datos disponibles. Por ejemplo, la Oficina del Censo también recopila datos de la industria naviera, los cuales pueden ser utilizados para verificar los datos sobre el comercio de mercancías. Todas las empresas involucradas en flujos internacionales de capital, incluidos los bancos y las empresas que realizan inversiones financieras como acciones, deben presentar informes, los cuales son compilados en última instancia por el Departamento del Tesoro de Estados Unidos. La información sobre comercio exterior también se puede cotejar observando los datos recopilados por otros países sobre su comercio exterior con Estados Unidos, y también los datos recopilados por diversos organismos internacionales. Tome estas fuentes de datos, revuelva con cuidado y tenga las estadísticas de balanza comercial de Estados Unidos. Gran parte de las estadísticas citadas en este capítulo provienen de estas fuentes.

La segunda fila del Cuadro 3 proporciona datos sobre el comercio de servicios. Aquí, la economía estadunidense está ejecutando un superávit. Si bien el nivel del comercio de servicios sigue siendo relativamente pequeño en comparación con el comercio de bienes, la importancia de los servicios se ha expandido sustancialmente en las últimas décadas. Por ejemplo, las exportaciones estadounidenses de servicios fueron iguales a aproximadamente la mitad de las exportaciones estadounidenses de bienes en 2013, en comparación con una quinta parte en 1980.

El tercer componente del saldo de la cuenta corriente, etiquetado como “pagos de ingresos”, se refiere al dinero recibido por inversionistas financieros estadounidenses en sus inversiones extranjeras (dinero que fluye hacia Estados Unidos) y pagos a inversionistas extranjeros que habían invertido sus fondos aquí (dinero que fluye fuera de Estados Unidos). El motivo para incluir este dinero en la inversión extranjera en la medida general del comercio, junto con los bienes y servicios, es que, desde una perspectiva económica, el ingreso es tanto una transacción económica como los envíos de automóviles o trigo o petróleo: es solo el comercio lo que está sucediendo en el mercado de capitales financieros.

La categoría final del saldo de la cuenta corriente son las transferencias unilaterales, que son pagos realizados por el gobierno, organizaciones benéficas privadas o individuos en los que se envía dinero al extranjero sin recibir ningún bien o servicio directo. La asistencia económica o militar del gobierno de Estados Unidos a otros países encaja en esta categoría, al igual que el gasto en el extranjero por organizaciones benéficas para abordar la pobreza o las desigualdades sociales. Cuando un individuo en Estados Unidos envía dinero al extranjero, también se cuenta en esta categoría. El saldo de la cuenta corriente trata estos pagos unilaterales como importaciones, porque también implican un flujo de pagos que salen del país. Para la economía estadunidense, las transferencias unilaterales son casi siempre negativas. Este patrón, sin embargo, no siempre se sostiene. En 1991, por ejemplo, cuando Estados Unidos encabezó una coalición internacional contra el Iraq de Saddam Hussein en la Guerra del Golfo, muchas otras naciones acordaron que harían pagos a Estados Unidos para compensar los gastos de guerra de Estados Unidos. Estos pagos fueron lo suficientemente grandes como para que, en 1991, el saldo general de Estados Unidos en transferencias unilaterales fuera positivo de $10 mil millones.

La balanza comercial mide la brecha entre las exportaciones de un país y sus importaciones. En la mayoría de las economías de ingresos altos, los bienes constituyen menos de la mitad de la producción total de un país, mientras que los servicios componen más de la mitad. En las últimas dos décadas se ha producido un aumento en el comercio internacional de servicios; sin embargo, la mayor parte del comercio global sigue tomando la forma de bienes y no de servicios. El saldo por cuenta corriente incluye el comercio de bienes, servicios y dinero que entra y sale de un país a partir de inversiones y transferencias unilaterales.

Balanzas Comerciales en Contexto Histórico e Internacional

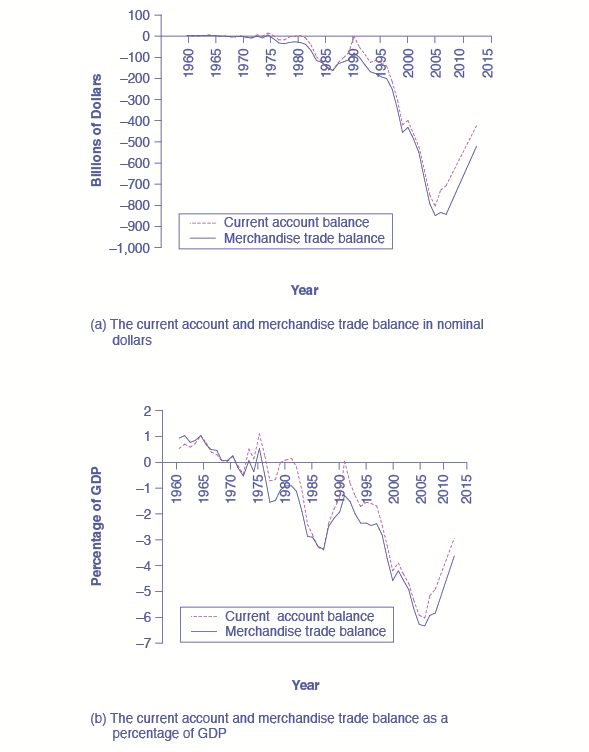

La historia del saldo de la cuenta corriente de Estados Unidos en las últimas décadas se presenta de varias maneras diferentes. La figura 1 (a) muestra el saldo de la cuenta corriente y la balanza comercial de mercancías en términos de dólares. La figura 1 (b) muestra una vez más el saldo de la cuenta corriente y el saldo de la cuenta de mercancías, esta vez presentado como una participación del PIB de ese año. Al dividir el déficit comercial en cada año por el PIB de ese año, la Figura 1 (b) facetúa tanto la inflación como el crecimiento de la economía real.

Balanza de Cuenta Corriente y Balanza Comercial de Mercancías, 1960—2012

a) El saldo de la cuenta corriente y la balanza comercial de mercancías en miles de millones de dólares de 1960 a 2012. Si las líneas están por encima de cero dólares, Estados Unidos estaba ejecutando una balanza comercial positiva y un saldo de cuenta corriente. Si las líneas caen por debajo de cero dólares, Estados Unidos está ejecutando un déficit comercial y un déficit en su saldo de cuenta corriente. (b) Estas mismas partidas —saldo comercial y saldo por cuenta corriente— se muestran en relación con el tamaño de la economía estadounidense, o PIB, de 1960 a 2012.

Por cualquiera de las dos medidas, el patrón general de la balanza comercial de Estados Unidos es claro. Desde la década de 1960 hasta la década de 1970, la economía estadounidense tuvo en su mayoría pequeños superávit comerciales, es decir, los gráficos de la Figura 2 muestran cifras positivas. Sin embargo, a partir de la década de 1980, el déficit comercial aumentó rápidamente, y después de un pequeño superávit en 1991, el déficit comercial por cuenta corriente aumentó aún más a fines de la década de 1990 y a mediados de la década de 2000. Sin embargo, el déficit comercial disminuyó en 2009 después de que la recesión se hubiera afianzado.

En el cuadro 4 se muestra el panorama comercial de Estados Unidos en 2013 comparado con algunas otras economías de todo el mundo. Si bien la economía de Estados Unidos ha tenido constantemente déficits comerciales en los últimos años, Japón y muchas naciones europeas, entre ellas Francia y Alemania, han tenido constantemente superávit comerciales. Algunos de los otros países enumerados incluyen Brasil, la economía más grande de América Latina; Nigeria, la economía más grande de África; y China, India y Corea. La primera columna ofrece una medida de la globalización de una economía: las exportaciones de bienes y servicios como porcentaje del PIB. La segunda columna muestra la balanza comercial. La mayoría de las veces, la mayoría de los países tienen superávit comerciales o déficits inferiores al 5% del PIB. Como puede ver, la cuenta corriente de Estados Unidos es negativa 3.1%, mientras que la de Alemania es positiva 6.2%.

| Exportaciones de Bienes y Servicios | Saldo de cuenta corriente | |

| Estados Unidos | 14% | — 3.1% |

| Japón | 15% | 2.0% |

| Alemania | 50% | 6.2% |

| Reino Unido | 32% | — 1.3% |

| Canadá | 30% | — 3.0% |

| Suecia | 50% | 7.0% |

| Corea | 56% | 2.3% |

| México | 32% | — 0.8% |

| Brasil | 12% | — 2.1% |

| China | 31% | 1.9% |

| India | 24% | — 3.2% |

| Nigeria | 40% | 3.6% |

| Mundo | - | 0.0% |

Estados Unidos desarrolló grandes superávit comerciales a principios de la década de 1980, retrocedió a un pequeño superávit comercial en 1991 y luego tuvo déficits comerciales aún mayores a fines de la década de 1990 y principios de la década de 2000. Como veremos más adelante, un déficit comercial significa necesariamente una entrada neta de capital financiero del exterior, mientras que un superávit comercial significa necesariamente una salida neta de capital financiero de una economía a otros países.

Balanzas Comerciales y Flujos de Capital Financiero

Como lo ven los economistas, los excedentes comerciales pueden ser buenos o malos, dependiendo de las circunstancias, y los déficits comerciales también pueden ser buenos o malos. El reto es entender cómo los flujos internacionales de bienes y servicios están conectados con los flujos internacionales de capital financiero. En este módulo ilustraremos la íntima conexión entre las balanzas comerciales y los flujos de capital financiero de dos maneras: una parábola del comercio entre Robinson Crusoe y el viernes, y un diagrama de flujo circular que representa los flujos de comercio y pagos.

Una economía para dos personas: Robinson Crusoe y el viernes

Para entender cómo ven los economistas los déficits y excedentes comerciales, considere una parábola basada en la historia de Robinson Crusoe. Crusoe, como recordarás de la novela clásica de Daniel Defoe publicada por primera vez en 1719, naufragó en una isla desierta. Después de vivir solo por algún tiempo, se le une una segunda persona, a quien nombra viernes. Piense en la balanza comercial en una economía de dos personas como la de Robinson y el viernes.

Robinson y Friday comercian bienes y servicios. Quizás Robinson atrapa peces y los intercambia hasta el viernes por cocos, o el viernes teje un sombrero con las hojas de los árboles y lo intercambia a Robinson por ayuda para llevar agua. Por un periodo de tiempo, cada comercio individual es autónomo y completo. Debido a que cada comercio es voluntario, tanto Robinson como el viernes deben sentir que están recibiendo valor razonable por lo que están dando. En consecuencia, las exportaciones de cada persona son siempre iguales a sus importaciones, y el comercio siempre está en equilibrio entre ambas. Ninguna persona experimenta ni un déficit comercial ni un superávit comercial.

No obstante, un día Robinson se acerca el viernes con una proposición. Robinson quiere cavar zanjas para un sistema de riego para su jardín, pero sabe que si inicia este proyecto, no le quedará mucho tiempo para pescar y recolectar cocos para alimentarse cada día. Propone que el viernes le suministre una cierta cantidad de peces y cocos durante varios meses, y luego después de ese tiempo, promete reembolsar el viernes con los productos extras que podrá cultivar en su jardín de regadío. Si el viernes acepta esta oferta, entonces surge un desequilibrio comercial. Desde hace varios meses, el viernes tendrá un superávit comercial: es decir, está exportando a Robinson más de lo que está importando. Más precisamente, le está dando a Robinson peces y cocos, y al menos por el momento, no está recibiendo nada a cambio. Por el contrario, Robinson tendrá un déficit comercial, porque está importando más a partir del viernes de lo que está exportando.

Esta parábola plantea varias cuestiones útiles para pensar en lo que realmente significan un déficit comercial y un superávit comercial en términos económicos. El primer tema que plantea esta historia de Robinson y el viernes es el siguiente: ¿Es mejor tener un superávit comercial o un déficit comercial? La respuesta, como en cualquier interacción voluntaria del mercado, es que si ambas partes están de acuerdo con la transacción, entonces ambas pueden estar mejor. Con el tiempo, si el jardín regado de Robinson es un éxito, ciertamente es posible que tanto Robinson como el viernes puedan beneficiarse de este acuerdo.

Un segundo tema planteado por la parábola: ¿Qué puede salir mal? La propuesta de Robinson al viernes introduce un elemento de incertidumbre. El viernes es, en efecto, hacer un préstamo de pescado y cocos a Robinson, y la felicidad del viernes con este arreglo dependerá de si ese préstamo se reembolsa según lo planeado, en su totalidad y a tiempo. Quizás Robinson pasa varios meses holgazaneando y nunca construye el sistema de riego, o quizás Robinson ha sido demasiado optimista sobre cuánto podrá crecer con el nuevo sistema de riego, lo que resulta no ser muy productivo. Quizás, después de construir el sistema de riego, Robinson decida que no quiere pagar el viernes tanto como se acordó previamente. Cualquiera de estos desarrollos provocará una nueva ronda de negociaciones entre el viernes y Robinson. Es probable que la actitud del viernes hacia estas renegociaciones esté determinada por el motivo por el que falló el reembolso. Si Robinson trabajó muy duro y el sistema de riego simplemente no incrementó la producción como se pretendía, el viernes puede tener alguna simpatía. Si Robinson se holgazanea o si simplemente se niega a pagar, el viernes puede irritarse.

Un tercer tema que plantea la parábola de Robinson y el viernes es que existe una relación íntima entre un déficit comercial y el endeudamiento internacional, y entre un superávit comercial y los préstamos internacionales. El tamaño del superávit comercial del viernes es exactamente cuánto le está prestando a Robinson. El tamaño del déficit comercial de Robinson es exactamente lo mucho que está pidiendo prestado del viernes. En efecto, para los economistas, un superávit comercial significa literalmente lo mismo que una salida de capital financiero, y un déficit comercial significa literalmente lo mismo que una entrada de capital financiero.

La historia de Robinson y el viernes también brinda una buena oportunidad para considerar la ley de la ventaja comparada.

La Balanza Comercial como Balanza de Pagos

La conexión entre las balanzas comerciales y los flujos internacionales de capital financiero es tan estrecha que la balanza comercial a veces se describe como la balanza de pagos. Cada categoría del saldo de la cuenta corriente implica un flujo de pagos correspondiente entre un país determinado y el resto de la economía mundial.

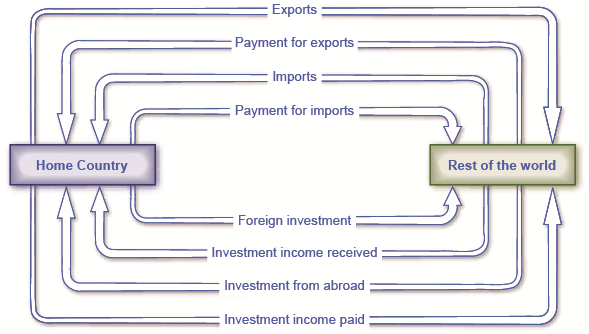

En la figura 3 se muestra el flujo de bienes y servicios y pagos entre un país —Estados Unidos en este ejemplo— y el resto del mundo. La línea superior muestra las exportaciones estadounidenses de bienes y servicios, mientras que la segunda línea muestra los pagos financieros de compradores en otros países de regreso a la economía estadounidense. La tercera línea muestra entonces las importaciones estadounidenses de bienes, servicios e inversiones, y la cuarta línea muestra los pagos de la economía local al resto del mundo. El flujo de bienes y servicios (líneas uno y tres) aparecen en la cuenta corriente, mientras que el flujo de fondos (líneas dos y cuatro) se encuentran en la cuenta financiera.

Las cuatro líneas inferiores de la Figura 3 muestran el flujo de ingresos de inversión. En el primero de los resultados, vemos inversiones realizadas en el extranjero con fondos que fluyen del país de origen al resto del mundo. Los ingresos de inversión derivados de una inversión en el extranjero corren entonces en la otra dirección desde el resto del mundo hasta el país de origen. De igual manera, vemos en la tercera línea de fondo, una inversión del resto del mundo hacia el país de origen y los ingresos de inversión (cuarta línea de fondo) que fluyen del país de origen al resto del mundo. Los ingresos de inversión (líneas de fondo dos y cuatro) se encuentran en la cuenta corriente, mientras que las inversiones al resto del mundo o al país de origen (líneas uno y tres) se encuentran en la cuenta financiera. Las transferencias unilaterales, el cuarto rubro de la cuenta corriente, no se muestran en esta figura.

Flujo de Bienes de Inversión y Capital

Cada elemento del saldo de la cuenta corriente implica un flujo de pagos financieros entre países. La línea superior muestra las exportaciones de bienes y servicios que salen del país de origen; la segunda línea muestra el dinero que recibe el país de origen para esas exportaciones. La tercera línea muestra las importaciones recibidas por el país de origen; la cuarta línea muestra los pagos enviados al extranjero por el país de origen a cambio de estas importaciones.

Un déficit de cuenta corriente significa que el país es un prestatario neto del extranjero. Por el contrario, un saldo positivo en cuenta corriente significa que un país es un prestamista neto para el resto del mundo. Al igual que la parábola de Robinson y el viernes, la lección es que un superávit comercial significa una salida general de capital de inversión financiera, ya que los inversionistas nacionales ponen sus fondos en el extranjero, mientras que el déficit en el saldo de la cuenta corriente es exactamente igual a la entrada global o neta de capital de inversión extranjera de en el extranjero.

Es importante reconocer que una entrada y salida de capital extranjero no necesariamente se refiere a una deuda que los gobiernos deben con otros gobiernos, aunque la deuda gubernamental puede ser parte del panorama. En cambio, estos flujos internacionales de capital financiero se refieren a todas las formas en que los inversionistas privados de un país pueden invertir en otro país, mediante la compra de bienes raíces, empresas e inversiones financieras como acciones y bonos.

Los flujos internacionales de bienes y servicios están estrechamente relacionados con los flujos internacionales de capital financiero. Un déficit de cuenta corriente significa que, después de tomar juntos todos los flujos de pagos de bienes, servicios e ingresos, el país es un prestatario neto del resto del mundo. Un superávit de cuenta corriente es lo contrario y significa que el país es un prestamista neto para el resto del mundo.

La identidad nacional de ahorro e inversión

La estrecha conexión entre las balanzas comerciales y los flujos internacionales de ahorro e inversión conduce a un análisis macroeconómico. Este enfoque ve las balanzas comerciales, y sus flujos asociados de capital financiero, en el contexto de los niveles generales de ahorro e inversión financiera en la economía.

Comprensión de los determinantes del saldo comercial y de la cuenta corriente

La identidad nacional de ahorro e inversión proporciona una manera útil de comprender los determinantes del saldo comercial y de la cuenta corriente. En el mercado de capitales financieros de una nación, la cantidad de capital financiero suministrado en un momento dado debe ser igual a la cantidad de capital financiero demandado para fines de realizar inversiones. ¿Qué hay en el lado de la oferta y la demanda del capital financiero? Consulte la siguiente función Clear It Up para obtener la respuesta a esta pregunta.

¿Qué comprende la oferta y demanda de capital financiero?

El ahorro nacional de un país es el total de su ahorro interno por hogares y empresas (ahorro privado) así como por el gobierno (ahorro público). Si un país tiene un déficit comercial, significa que el dinero del extranjero está ingresando al país y se considera parte de la oferta de capital financiero.

La demanda de capital financiero (dinero) representa grupos que están tomando prestado el dinero. Las empresas necesitan pedir prestado para financiar sus inversiones en fábricas, materiales y personal. Cuando el gobierno federal corre un déficit presupuestario, también está pidiendo prestado dinero a los inversionistas mediante la venta de bonos del Tesoro. De manera que tanto la inversión empresarial como el gobierno federal pueden exigir (o pedir prestado) la oferta de ahorro.

Hay dos fuentes principales para la oferta de capital financiero en la economía estadounidense: el ahorro por parte de individuos y empresas, llamado S, y la entrada de capital financiero de inversionistas extranjeros, que es igual al déficit comercial (M — X), o importaciones menos exportaciones. También hay dos fuentes principales de demanda de capital financiero en la economía estadounidense: la inversión del sector privado, I, y los préstamos gubernamentales, donde el gobierno necesita pedir prestado cuando el gasto del gobierno, G, es superior a los impuestos recaudados, T. Esta identidad nacional de ahorro e inversión se puede expresar en términos algebraicos:

Oferta de capital financiero = Demanda de capital financiero

S + (M — X) = I + (G — T)

Nuevamente, en esta ecuación, S es ahorro privado, T es impuestos, G es gasto gubernamental, M es importaciones, X es exportación, y yo es inversión. Esta relación es cierta como cuestión de definición porque, para la macroeconomía, la cantidad suministrada de capital financiero debe ser igual a la cantidad demandada.

Sin embargo, ciertos componentes de la identidad nacional de ahorro e inversión pueden cambiar entre el lado de la oferta y el lado de la demanda. Algunos países, como Estados Unidos en la mayoría de los años desde la década de 1970, tienen déficits presupuestarios, lo que significa que el gobierno está gastando más de lo que recauda en impuestos, por lo que el gobierno necesita pedir prestados fondos. En este caso, el término de gobierno sería G — T > 0, mostrando que el gasto es mayor que los impuestos, y el gobierno sería un demandador de capital financiero en el lado derecho de la ecuación (es decir, un prestatario), no un proveedor de capital financiero en el lado derecho. No obstante, si el gobierno ejecuta un superávit presupuestal para que los impuestos superen el gasto, como lo hizo el gobierno de Estados Unidos de 1998 a 2001, entonces el gobierno en ese año estaba contribuyendo a la oferta de capital financiero (T — G > 0), y aparecería en el lado izquierdo (ahorro) del ahorro y la inversión nacionales identidad.

De igual manera, si una economía nacional corre un superávit comercial, el sector comercial implicará una salida de capital financiero hacia otros países. Un superávit comercial significa que el capital financiero interno está en superávit dentro de un país y puede invertirse en otros países.

La noción fundamental de que la cantidad total de capital financiero demandado equivale a la cantidad total de capital financiero suministrado siempre debe seguir siendo cierta. El ahorro interno siempre aparecerá como parte de la oferta de capital financiero y la inversión interna siempre aparecerá como parte de la demanda de capital financiero. Sin embargo, los elementos de gobierno y balanza comercial de la ecuación pueden moverse de un lado a otro como proveedores o demandantes de capital financiero, dependiendo de si los presupuestos gubernamentales y la balanza comercial están en superávit o déficit.

Ahorro e Inversión Doméstica Determina la Balanza Comercial

Una idea de la identidad nacional de ahorro e inversión es que la balanza comercial de una nación está determinada por los niveles propios de ahorro interno e inversión interna de esa nación. Para entender este punto, reorganizar la identidad para poner la balanza comercial por sí sola a un lado de la ecuación. Consideremos primero la situación con un déficit comercial, y luego la situación con un superávit comercial.

En el caso de un déficit comercial, la identidad nacional de ahorro e inversión puede reescribirse como:

Déficit comercial= Inversión interna — Ahorro interno privado — Ahorro gubernamental (o público)

(M — X) = I — S — (T — G)

En este caso, la inversión interna es superior al ahorro interno, incluyendo tanto el ahorro privado como el gubernamental. La única forma en que la inversión interna puede superar el ahorro interno es si el capital fluye hacia un país desde el extranjero. Después de todo, ese capital financiero extra para inversión tiene que venir de algún lugar.

Consideremos ahora un superávit comercial desde el punto de vista de la identidad nacional de ahorro e inversión:

Superávit comercial= Ahorro interno privado + Ahorro público — Inversión nacional

(X — M) = S + (T — G) — I

En este caso, el ahorro interno (tanto privado como público) es mayor que la inversión interna. Ese capital financiero extra se invertirá en el extranjero.

Esta conexión del ahorro interno y la inversión con la balanza comercial explica por qué los economistas ven la balanza comercial como un fenómeno fundamentalmente macroeconómico. Como muestra la identidad nacional de ahorro e inversión, la balanza comercial no está determinada por el desempeño de ciertos sectores de una economía, como los automóviles o el acero. Tampoco la balanza comercial está determinada por si las leyes y regulaciones comerciales de la nación fomentan el libre comercio o el proteccionismo.

Explorando las balanzas comerciales, un factor a la vez

La identidad nacional de ahorro e inversión también proporciona un marco para pensar qué hará que suban o bajen los déficits comerciales. Comienza con la versión de la identidad que tiene ahorro e inversión interna a la izquierda y el déficit comercial a la derecha:

Inversión interna — Ahorro interno privado — Ahorro público interno = Déficit comercial

I — S — (T — G) = (M — X)

Ahora, considere los factores del lado izquierdo de la ecuación uno a la vez, mientras mantiene constantes los otros factores.

Como primer ejemplo, supongamos que el nivel de inversión interna en un país sube, mientras que el nivel de ahorro privado y público se mantiene sin cambios. El resultado se muestra en la primera fila del Cuadro 5 bajo la ecuación. Dado que la igualdad de la identidad nacional de ahorro e inversión debe seguir manteniéndose —es, después de todo, una identidad que debe ser cierta por definición— el aumento de la inversión interna significará un mayor déficit comercial. Esta situación ocurrió en la economía de Estados Unidos a finales de los noventa. Debido al aumento de las nuevas tecnologías de la información y las comunicaciones que estuvieron disponibles, la inversión empresarial aumentó sustancialmente. Una caída en el ahorro privado durante este tiempo y un aumento en el ahorro gubernamental se compensan más o menos entre sí. Como resultado, el capital financiero para financiar esa inversión empresarial vino del extranjero, lo que es una de las razones de los muy altos déficits comerciales de Estados Unidos de finales de la década de 1990 y principios de la década de 2000.

| Inversión Doméstica | — | Ahorros Domésticos Privados | — | Ahorro Público Doméstico | = | Déficit comercial |

| I | — | S | — | (T — G) | = | (M — X) |

| Arriba | Sin cambios | Sin cambios | Entonces M — X debe subir | |||

| Sin cambios | Arriba | Sin cambios | Entonces M — X debe caer | |||

| Sin cambios | Sin cambios | Abajo | Entonces M — X debe subir |

Como segundo escenario, supongamos que el nivel de ahorro interno sube, mientras que el nivel de inversión interna y ahorro público se mantienen sin cambios. En este caso, el déficit comercial disminuiría. A medida que aumenta el ahorro interno, habría menos necesidad de capital financiero extranjero para satisfacer las necesidades de inversión. Por esta razón, una propuesta de política que a menudo se hace para reducir el déficit comercial de Estados Unidos es aumentar el ahorro privado, aunque exactamente cómo aumentar la tasa general de ahorro ha resultado polémica.

Como tercer escenario, imagínese que el déficit presupuestario gubernamental aumentó dramáticamente, mientras que la inversión interna y el ahorro privado permanecieron sin cambios. Este escenario ocurrió en la economía estadounidense a mediados de la década de 1980. El déficit presupuestario federal aumentó de 79 mil millones de dólares en 1981 a 221 mil millones de dólares en 1986, un incremento en la demanda de capital financiero de 142 mil millones de dólares. El saldo de la cuenta corriente colapsó de un superávit de 5 mil millones de dólares en 1981 a un déficit de 147 millones de dólares en 1986, un incremento en la oferta de capital financiero del exterior de 152 mil millones de dólares. Los dos números no coinciden exactamente, ya que en el mundo real, el ahorro privado y la inversión no permanecieron fijos. La conexión en ese momento es clara: un fuerte aumento en los préstamos gubernamentales aumentó la demanda de capital financiero de la economía estadounidense, y ese aumento fue suministrado principalmente por inversionistas extranjeros a través del déficit comercial. La siguiente característica Work It Out te guía por un escenario en el que el ahorro interno tiene que subir en cierta cantidad para reducir un déficit comercial.

Movimientos a corto plazo en el ciclo económico y la balanza comercial

A corto plazo, los desequilibrios comerciales pueden verse afectados por si una economía se encuentra en recesión o en alza. Una recesión tiende a hacer que un déficit comercial sea más pequeño, o un superávit comercial más grande, mientras que un período de fuerte crecimiento económico tiende a hacer que un déficit comercial sea más grande, o un superávit comercial más pequeño.

Como ejemplo, señalar que el déficit comercial de Estados Unidos disminuyó casi a la mitad de 2006 a 2009. Una razón principal de este cambio es que durante la recesión, a medida que la economía de Estados Unidos se desaceleró, compró menos de todos los bienes, incluyendo menos importaciones del extranjero. No obstante, el poder adquisitivo en el extranjero cayó menos, por lo que las exportaciones de Estados Unidos no cayeron tanto.

Por el contrario, a mediados de la década de 2000, cuando el déficit comercial de Estados Unidos se hizo muy grande, una razón contribuyente a corto plazo es que la economía estadounidense estaba creciendo. Como resultado, hubo muchas compras agresivas en la economía de Estados Unidos, incluida la compra de importaciones. Así, una economía interna de rápido crecimiento suele ir acompañada de un déficit comercial (o un superávit comercial mucho menor), mientras que una economía interna desacelerada o recesiva va acompañada de un superávit comercial (o un déficit comercial mucho menor).

Cuando el déficit comercial sube, significa necesariamente una mayor afluencia neta de capital financiero extranjero. La identidad nacional de ahorro e inversión enseña que el resto de la economía puede absorber esta afluencia de capital financiero extranjero de varias maneras diferentes. Por ejemplo, la entrada adicional de capital financiero procedente del exterior podría compensarse con un ahorro privado reducido, dejando sin cambios la inversión interna y el ahorro público. Alternativamente, la entrada de capital financiero extranjero podría resultar en una mayor inversión interna, dejando sin cambios el ahorro privado y público. Otra posibilidad más es que la entrada de capital financiero extranjero pueda ser absorbida por un mayor endeudamiento gubernamental, dejando sin cambios el ahorro interno y la inversión. La identidad nacional de ahorro e inversión no especifica cuál de estos escenarios, solos o combinados, ocurrirá, solo que uno de ellos debe ocurrir.

La identidad nacional de ahorro e inversión se basa en la relación de que la cantidad total de capital financiero suministrado de todas las fuentes debe ser igual a la cantidad total de capital financiero demandado de todas las fuentes. Si S es ahorro privado, T es impuestos, G es gasto del gobierno, M es importaciones, X es exportaciones, y I es inversión, entonces para una economía con déficit de cuenta corriente y déficit presupuestario:

Oferta de capital financiero = Demanda de capital financiero

S + (M — X) = I + (G — T)

Una recesión tiende a incrementar la balanza comercial (es decir, un mayor superávit comercial o menor déficit comercial), mientras que el auge económico tenderá a disminuir la balanza comercial (es decir, un superávit comercial más bajo o un déficit comercial mayor).

Los pros y los contras de los déficits y excedentes comerciales

Debido a que los flujos comerciales siempre involucran flujos de pagos financieros, los flujos de comercio internacional son en realidad los mismos que los flujos de capital financiero internacional. La cuestión de si los déficits o excedentes comerciales son buenos o malos para una economía es, en términos económicos, exactamente la misma cuestión que si es una buena idea que una economía dependa de entradas netas de capital financiero del extranjero o que realice inversiones netas de capital financiero en el extranjero. La sabiduría convencional suele sostener que pedir dinero prestado es temerario, y que un país prudente, como una persona prudente, siempre debe confiar en sus propios recursos. Si bien ciertamente es posible pedir prestado demasiado, como puede testificar cualquier persona con una tarjeta de crédito sobrecargada, pedir prestado en ciertos momentos también puede tener mucho sentido económico. Tanto para los individuos como para los países, no hay mérito económico en una política de abstenerse de participar en los mercados de capitales financieros.

Tiene sentido económico pedir prestado cuando se compra algo con un pago a largo plazo; es decir, cuando se está haciendo una inversión. Por esta razón, puede tener sentido económico pedir prestado para una educación universitaria, porque la educación normalmente te permitirá ganar salarios más altos, y así reembolsar el préstamo y aún así salir adelante. También puede tener sentido que un negocio pida prestado para adquirir una máquina que durará 10 años, siempre y cuando la máquina aumente la producción y las ganancias en más que suficiente para pagar el préstamo. De igual manera, puede tener sentido económico que una economía nacional pida prestado del extranjero, siempre y cuando el dinero se invierta sabiamente de formas que tiendan a elevar el crecimiento económico de la nación a lo largo del tiempo. Entonces, será posible que la economía nacional reembolse el dinero prestado a lo largo del tiempo y aún así termine mejor que antes.

Un vívido ejemplo de un país que tomó mucho prestado del extranjero, invirtió sabiamente y le fue perfectamente bien es Estados Unidos durante el siglo XIX. Estados Unidos tuvo un déficit comercial en 40 de los 45 años de 1831 a 1875, lo que significó que estaba importando capital del extranjero a lo largo de ese tiempo. Sin embargo, ese capital financiero fue, en general, invertido en proyectos como ferrocarriles que trajeron una sustancial rentabilidad económica.

Un ejemplo más reciente en este sentido es la experiencia de Corea del Sur, que tuvo déficits comerciales durante gran parte de la década de 1970, y así fue un importador de capital durante ese tiempo. Sin embargo, Corea del Sur también tuvo altas tasas de inversión en plantas y equipos físicos, y su economía creció rápidamente. Desde mediados de la década de 1980 hasta mediados de la década de 1990, Corea del Sur a menudo tenía excedentes comerciales, es decir, estaba pagando sus préstamos pasados enviando capital al extranjero.

Por el contrario, algunos países han tenido grandes déficits comerciales, han tomado préstamos en gran medida en los mercados globales de capital y terminaron en todo tipo de problemas. Vale la pena examinar dos tipos específicos de problemas. Primero, una nación prestataria puede encontrarse en un aprieto si los fondos entrantes del extranjero no se invierten de una manera que conduzca a una mayor productividad. Varias de las grandes economías de América Latina, entre ellas México y Brasil, tuvieron grandes déficits comerciales y tomaron mucho dinero del extranjero en la década de 1970, pero la entrada de capital financiero no impulsó suficientemente la productividad, lo que hizo que estos países enfrentaran enormes problemas para reembolsar el dinero prestado cuando las condiciones económicas cambiaron durante la década de 1980. De igual manera, parece que una serie de naciones africanas que tomaron prestados fondos extranjeros en las décadas de 1970 y 1980 no invirtieron en activos económicos productivos. En consecuencia, varios de esos países se enfrentaron posteriormente a grandes pagos de intereses, sin crecimiento económico que mostrar para los fondos prestados.

¿Los déficits comerciales son siempre perjudiciales?

Durante la mayoría de los años del siglo XIX, las importaciones estadounidenses superaron las exportaciones y la economía estadounidense tuvo un déficit comercial. Sin embargo, la cadena de déficits comerciales no frenó en absoluto a la economía; en cambio, los déficits comerciales contribuyeron al fuerte crecimiento económico que dio a la economía estadounidense el PIB per cápita más alto del mundo alrededor de 1900.

Los déficits comerciales de Estados Unidos significaron que la economía estadounidense estaba recibiendo una entrada neta de capital extranjero del extranjero. Gran parte de ese capital extranjero fluyó hacia dos áreas de inversión: ferrocarriles e infraestructura pública como carreteras, sistemas de agua y escuelas, que fueron importantes para ayudar al crecimiento de la economía estadounidense.

No se debe exagerar el efecto del capital de inversión extranjera en el crecimiento económico de Estados Unidos. En la mayoría de los años el capital financiero extranjero representó no más del 6— 10% de los fondos utilizados para la inversión física general en la economía. Sin embargo, el déficit comercial y los fondos de inversión que los acompañaban del exterior fueron claramente una ayuda, no un obstáculo, para la economía estadounidense en el siglo XIX.

Un segundo “problema” es: ¿Qué pasa si el dinero extranjero entra, y luego vuelve a salir repentinamente? Este escenario se planteó al inicio del capítulo. A mediados de la década de 1990, varios países de Asia oriental —Tailandia, Indonesia, Malasia y Corea del Sur— tenían grandes déficits comerciales e importaban capital del extranjero. Sin embargo, en 1997 y 1998 muchos inversionistas extranjeros se preocuparon por la salud de estas economías y rápidamente sacaron su dinero de los mercados de acciones y bonos, bienes raíces y bancos. La salida extremadamente rápida de ese capital extranjero escalonó los sistemas bancarios y las economías de estos países, sumergiéndolos en una profunda recesión.

Si bien un déficit comercial no siempre es dañino, no hay garantía de que ejecutar un superávit comercial traiga una salud económica robusta. Por ejemplo, Alemania y Japón tuvieron excedentes comerciales sustanciales durante la mayor parte de las últimas tres décadas. Independientemente de sus persistentes excedentes comerciales, ambos países han experimentado recesiones ocasionales y ninguno de los dos ha tenido un crecimiento anual especialmente sólido en los últimos años

El tamaño y la persistencia de los déficits comerciales estadounidenses y las entradas de capital extranjero desde la década de 1980 son motivo de preocupación legítimo. La enorme economía estadounidense no será desestabilizada por una salida de capital internacional tan fácilmente como, digamos, las economías comparativamente pequeñas de Tailandia e Indonesia fueron en 1997—1998. Incluso una economía que no es derribada, sin embargo, todavía puede ser sacudida. Los formuladores de políticas estadounidenses ciertamente deberían estar prestando atención a aquellos casos en los que un patrón de déficits de cuenta corriente extensos y sostenidos y préstamos extranjeros ha ido mal, aunque solo sea como un cuento de precaución.

Quizás ninguna economía alrededor del mundo sea más conocida por sus excedentes comerciales que Japón. Desde 1990, el tamaño de estos excedentes a menudo ha estado cerca de los 100 mil millones de dólares anuales. Cuando la economía de Japón crecía vigorosamente en las décadas de 1960 y 1970, sus grandes excedentes comerciales a menudo fueron descritos, especialmente por los no economistas, como una causa o un resultado de su sólida salud económica. Pero desde el punto de vista del crecimiento económico, la economía de Japón ha estado tambaleando dentro y fuera de la recesión desde 1990, con un crecimiento del PIB real promediando sólo alrededor del 1% anual, y una tasa de desempleo que ha ido subiendo. Claramente, un superávit comercial enorme no es garantía de buena salud económica.

En cambio, el superávit comercial de Japón refleja que Japón tiene una tasa muy alta de ahorro interno, más de lo que la economía japonesa puede invertir a nivel nacional, por lo que los fondos adicionales se invierten en el extranjero. En la lenta economía de Japón, el crecimiento del consumo es relativamente bajo, lo que también significa que el consumo de las importaciones es relativamente bajo. Así, las exportaciones de Japón superan continuamente sus importaciones, dejando el superávit comercial continuamente alto. Recientemente, los excedentes comerciales de Japón comenzaron a deteriorarse. En 2013, Japón tuvo un déficit comercial debido al alto costo del petróleo importado.

Los excedentes comerciales no son garantía de salud económica, y los déficits comerciales no son garantía de debilidad económica. O bien los déficits comerciales o los excedentes comerciales pueden funcionar bien o mal, dependiendo de si los flujos correspondientes de capital financiero se invierten sabiamente.

La diferencia entre el nivel de comercio y la balanza comercial

El nivel de comercio de una nación puede sonar al principio como el mismo tema que la balanza comercial, pero estos dos son en realidad bastante separados. Es perfectamente posible que un país tenga un nivel de comercio muy alto —medido por sus exportaciones de bienes y servicios como parte de su PIB— mientras que también tiene un equilibrio cercano entre las exportaciones y las importaciones. Un alto nivel de comercio indica que una buena parte de la producción de la nación se exporta. También es posible que el comercio de un país sea una participación relativamente baja del PIB, en relación con los promedios mundiales, pero que el desequilibrio entre sus exportaciones y sus importaciones sea bastante grande.

El nivel de comercio de un país indica cuánto de su producción exporta. Esto se mide por el porcentaje de exportaciones fuera del PIB. Indica lo globalizada que es una economía. Algunos países, como Alemania, tienen un alto nivel de comercio: exportan el 50% de su producción total. La balanza comercial nos dice si el país tiene un superávit comercial o un déficit comercial. Un país puede tener un bajo nivel de comercio pero un alto déficit comercial. (Por ejemplo, Estados Unidos sólo exporta 14% del PIB, pero tiene un déficit comercial de 560 mil millones de dólares).

Tres factores influyen fuertemente en el nivel de comercio de una nación: el tamaño de su economía, su ubicación geográfica y su historia de comercio. Las economías grandes como Estados Unidos pueden hacer gran parte de su comercio interno, mientras que las economías pequeñas como Suecia tienen menos capacidad para proporcionar lo que quieren internamente y tienden a tener mayores proporciones de exportaciones e importaciones al PIB. Las naciones que son vecinas tienden a comerciar más, ya que los costos de transporte y comunicación son menores. Además, algunas naciones tienen patrones de comercio internacional desde hace mucho tiempo y establecidos, mientras que otras no.

En consecuencia, una economía relativamente pequeña como Suecia, con muchos socios comerciales cercanos en toda Europa y una larga historia de comercio exterior, tiene un alto nivel de comercio. Brasil e India, que son economías bastante grandes que a menudo han buscado inhibir el comercio en las últimas décadas, tienen niveles de comercio más bajos. Mientras que Estados Unidos y Japón son economías extremadamente grandes que tienen comparativamente pocos socios comerciales cercanos. Ambos países en realidad tienen niveles de comercio bastante bajos según los estándares mundiales. La relación entre las exportaciones y el PIB, ya sea en Estados Unidos o en Japón, es aproximadamente la mitad del promedio mundial.

La balanza comercial es una cuestión separada del nivel de comercio. Estados Unidos tiene un bajo nivel de comercio, pero tuvo enormes déficits comerciales durante la mayoría de los años, desde mediados de la década de 1980 hasta la década de 2000. Japón tiene un bajo nivel de comercio según los estándares mundiales, pero por lo general ha mostrado grandes excedentes comerciales en las últimas décadas. Naciones como Alemania y Reino Unido tienen niveles de comercio medios a altos para estándares mundiales, pero Alemania tuvo un superávit comercial moderado en 2008, mientras que el Reino Unido tuvo un déficit comercial moderado. Su panorama comercial estaba aproximadamente en equilibrio a fines de la década de 1990. Suecia tuvo un alto nivel de comercio y un gran superávit comercial en 2007, mientras que México tuvo un alto nivel de comercio y un déficit comercial moderado ese mismo año.

En definitiva, es muy posible que las naciones con un nivel de comercio relativamente bajo, expresado como porcentaje del PIB, tengan déficits comerciales relativamente grandes. También es muy posible que las naciones con un equilibrio cercano entre las exportaciones y las importaciones se preocupen por las consecuencias de los altos niveles de comercio para la economía. No es inconsistente creer que un alto nivel de comercio es potencialmente beneficioso para una economía, por la forma en que permite a las naciones jugar con sus ventajas comparativas, y también preocuparse por cualquier inestabilidad macroeconómica causada por un patrón a largo plazo de grandes déficits comerciales. La siguiente característica Clear It Up analiza cómo se desarrolló este tipo de dinámica en la India colonial.

India estuvo formalmente bajo el dominio británico de 1858 a 1947. Durante ese tiempo, la India siempre tuvo excedentes comerciales con Gran Bretaña. Cualquiera que crea que los superávit comerciales son una señal de fortaleza y dominio económicos mientras que los déficits comerciales son un signo de debilidad económica debe encontrar extraño este patrón, ya que significaría que la India colonial dominó y explotó con éxito a Gran Bretaña durante casi un siglo, lo cual no era cierto.

En cambio, los excedentes comerciales de la India con Gran Bretaña significaron que cada año había un flujo general de capital financiero de la India a Gran Bretaña. En la India, este flujo de capital financiero fue fuertemente criticado como el “drenaje”, y eliminar el drenaje de capital financiero fue visto como una de las muchas razones por las que India se beneficiaría de lograr la independencia.

Los déficits comerciales pueden ser una señal buena o mala para una economía, y los excedentes comerciales pueden ser una buena o una mala señal. Incluso una balanza comercial de cero, lo que solo significa que una nación no es ni un prestatario neto ni un prestamista en la economía internacional, puede ser una señal buena o mala. La cuestión económica fundamental no es si la economía de una nación está haciendo préstamos o préstamos en absoluto, sino si tiene sentido el particular endeudamiento o préstamo en las condiciones económicas particulares de ese país.

Es interesante reflexionar sobre cómo las actitudes públicas hacia los déficits y excedentes comerciales podrían cambiar si de alguna manera pudiéramos cambiar las etiquetas que las personas y los medios de comunicación les ponen. Si un déficit comercial se llamara “atraer capital financiero extranjero” —que describe con precisión lo que significa un déficit comercial— entonces los déficits comerciales podrían parecer más atractivos. Por el contrario, si un superávit comercial se llamara “envío de capital financiero al extranjero”, que capta con precisión lo que hace un superávit comercial, entonces los excedentes comerciales podrían parecer menos atractivos. De cualquier manera, la clave para comprender las balanzas comerciales es comprender las relaciones entre los flujos comerciales y los flujos de pagos internacionales, y lo que estas relaciones implican sobre las causas, beneficios y riesgos de diferentes tipos de balanzas comerciales. El primer paso en este camino de entendimiento es ir más allá de las reacciones bruscas a términos como “superávit comercial”, “balanza comercial” y “déficit comercial”.

Más de lo que parece en el Congo

Ahora que ves el panorama general, sin duda te das cuenta de que todas las elecciones económicas que tomas, como depositar ahorros o invertir en un fondo mutuo internacional, sí influyen en el flujo de bienes y servicios así como en los flujos de dinero alrededor del mundo.

Ahora sabe que un superávit comercial no necesariamente nos dice si a una economía le va bien o no. La República Democrática del Congo tuvo un superávit comercial en 2012, como aprendimos al inicio del capítulo. Sin embargo, su saldo en cuenta corriente era de —2.2 mil millones de dólares. No obstante, el retorno de la estabilidad política y la reconstrucción después de la guerra civil ha significado un flujo de inversión y capital financiero hacia el país. En este caso, un saldo negativo en cuenta corriente significa que el país está siendo reconstruido y eso es algo bueno.

Existe una diferencia entre el nivel del comercio de un país y la balanza comercial. El nivel de comercio se mide por el porcentaje de exportaciones fuera del PIB, o el tamaño de la economía. Las economías pequeñas que tienen socios comerciales cercanos y una historia de comercio internacional tenderán a tener niveles más altos de comercio. Las economías más grandes con pocos socios comerciales cercanos y una historia limitada de comercio internacional tenderán a tener niveles de comercio más bajos. El nivel de comercio es diferente al de la balanza comercial. El nivel de comercio depende de la historia de comercio de un país, su geografía y el tamaño de su economía. La balanza comercial de un país es la diferencia en dólares entre sus exportaciones e importaciones.

Los déficits comerciales y los excedentes comerciales no son necesariamente buenos o malos, depende de las circunstancias. Incluso si un país está pidiendo préstamos, si ese dinero se invierte en inversiones que impulsan la productividad puede llevar a una mejora en el crecimiento económico a largo plazo.

Introducción a los Tipos de Cambio y Flujos Internacionales de Capital

¿Un déficit comercial entre Estados Unidos y la Unión Europea es bueno o malo para la economía estadounidense? (Crédito: modificación de obra de Milad Mosapoor/Wikimedia Commons)

¿Un dólar más fuerte es bueno para la economía estadounidense?

De 2002 a 2008, el dólar estadounidense perdió más de una cuarta parte de su valor en los mercados de divisas extranjeras. El 1 de enero de 2002, un dólar valía 1,11 euros. El 24 de abril de 2008 alcanzó su punto más bajo con un dólar que valía 0.64 euros. Durante este periodo, el déficit comercial entre Estados Unidos y la Unión Europea creció de un total anual de aproximadamente —85.7 mil millones de dólares en 2002 a 95.8 mil millones de dólares en 2008. ¿Fue esto algo bueno o algo malo para la economía de Estados Unidos?

Vivimos en un mundo global. Los consumidores estadounidenses compran billones de dólares en bienes y servicios importados cada año, no solo de la Unión Europea, sino de todo el mundo. Las empresas estadounidenses venden billones de dólares en exportaciones. Ciudadanos, empresas y gobiernos estadounidenses invierten billones de dólares en el extranjero cada año. Los inversionistas extranjeros, las empresas y los gobiernos invierten billones de dólares en Estados Unidos cada año. En efecto, los extranjeros son un importante comprador de deuda federal estadounidense. Mucha gente siente que un dólar más débil es malo para Estados Unidos, que es un indicio de una economía débil. Pero, ¿es así?

El mundo tiene más de 150 monedas diferentes, desde el afgano afgano y el lek albanés hasta el alfabeto hasta el kwacha zambiano y el dólar zimbabuense. Para las transacciones económicas internacionales, los hogares o las empresas desearán cambiar una moneda por otra. Quizás la necesidad de intercambiar divisas provenga de una firma alemana que exporta productos a Rusia, pero luego desea cambiar los rublos rusos que ha ganado por euros, para que la firma pueda pagar a sus trabajadores y proveedores en Alemania. Quizás sea una firma sudafricana la que desee adquirir una operación minera en Angola, pero para realizar la compra debe convertir rand sudafricano en kwanza angoleño. Quizás sea un turista estadounidense que visite China, quien desea convertir dólares estadounidenses en yuan chino para pagar la factura del hotel.

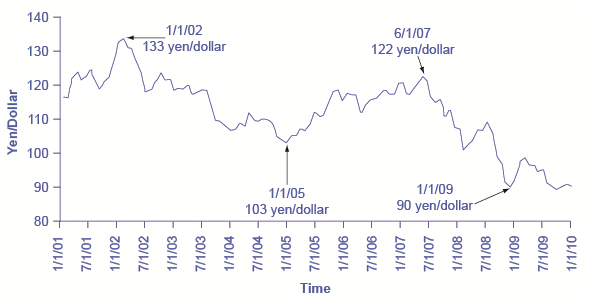

Los tipos de cambio a veces pueden cambiar muy rápidamente. Por ejemplo, en el Reino Unido la libra valía 2 dólares en moneda estadounidense en la primavera de 2008, pero solo valía $1.40 en moneda estadounidense seis meses después. Para las empresas dedicadas a compras, ventas, préstamos y préstamos internacionales, estas oscilaciones en los tipos de cambio pueden tener un enorme efecto en las ganancias.

En este capítulo se discute la dimensión internacional del dinero, que implica conversiones de una moneda a otra a un tipo de cambio. Un tipo de cambio no es más que un precio —es decir, el precio de una moneda en términos de otra moneda— y así pueden analizarse con las herramientas de la oferta y la demanda. El primer módulo de este capítulo comienza con una visión general de los mercados de divisas: su tamaño, sus principales participantes y el vocabulario para discutir los movimientos de los tipos de cambio. El siguiente módulo utiliza gráficos de demanda y oferta para analizar algunos de los principales factores que provocan cambios en los tipos de cambio. A continuación, un módulo final vuelve a poner en escena el banco central y la política monetaria. Cada país debe decidir si permite determinar su tipo de cambio en el mercado, o hacer que el banco central intervenga en el mercado de tipos de cambio. Todas las opciones para la política de tipos de cambio implican compensaciones y riesgos distintivos.

Cómo funciona el mercado de divisas

La mayoría de los países tienen diferentes monedas, pero no todas. A veces las economías pequeñas utilizan la moneda de un vecino económicamente más grande. Por ejemplo, Ecuador, El Salvador y Panamá han decidido dolarizar, es decir, usar el dólar estadounidense como moneda. A veces las naciones comparten una moneda común. Un ejemplo a gran escala de una moneda común es la decisión de 17 naciones europeas, incluidas algunas economías muy grandes como Francia, Alemania e Italia, de reemplazar sus antiguas monedas por el euro. Con estas excepciones debidamente señaladas, la mayor parte de la economía internacional se desarrolla en una situación de múltiples monedas nacionales en la que tanto las personas como las empresas necesitan convertir de una moneda a otra al vender, comprar, contratar, pedir prestado, viajar o invertir a través de las fronteras nacionales. El mercado en el que las personas o las empresas utilizan una moneda para comprar otra moneda se denomina mercado de divisas.

Se ha encontrado con el concepto básico de tipos de cambio en capítulos anteriores cuando previamente discutimos cómo se utilizan los tipos de cambio para comparar las estadísticas del PIB de países donde el PIB se mide en diferentes monedas. Estos ejemplos anteriores, sin embargo, tomaban el tipo de cambio real como dado, como si se tratara de un hecho de la naturaleza. En realidad, el tipo de cambio es un precio—el precio de una divisa expresado en términos de unidades de otra divisa. El marco clave para analizar los precios, ya sea en este curso, cualquier otro curso de economía, en políticas públicas, o ejemplos de negocios, es la operación de la oferta y la demanda en los mercados.

El tamaño extraordinario de los mercados de divisas

Las cantidades que se negocian en los mercados de divisas son impresionantes. Una encuesta realizada en abril de 2013 por el Banco de Pagos Internacionales, una organización internacional para bancos y la industria financiera, encontró que 5.3 billones de dólares diarios se negociaban en mercados de divisas, lo que convierte al mercado de divisas en el mercado más grande de la economía mundial. En contraste, el PIB real de Estados Unidos de 2013 fue de 15.8 billones de dólares anuales.

En el cuadro 6 se muestran las monedas más operadas en los mercados de divisas. El mercado de divisas está dominado por el dólar estadounidense, las monedas utilizadas por las naciones de Europa Occidental (el euro, la libra esterlina y el dólar australiano), y el yen japonés.

| Moneda | % de participación diaria |

| Dólar estadounidense | 87.0% |

| Euro | 33.4% |

| Yen japonés | 23.0% |

| Libra británica | 11.8% |

| Dólar australiano | 8.6% |

| Franco Suizo | 5.2% |

| Dólar canadiense | 4.6% |

| Peso mexicano | 2.5% |

| Yuan chino | 2.2% |

Demandantes y proveedores de divisas en mercados de divisas

En los mercados de divisas, la demanda y la oferta se interrelacionan estrechamente, porque una persona o empresa que demanda una moneda debe al mismo tiempo abastecer otra moneda y viceversa. Para tener una idea de esto, es útil considerar cuatro grupos de personas o firmas que participan en el mercado: (1) empresas que se dedican al comercio internacional de bienes y servicios; (2) turistas que visitan otros países; (3) inversionistas internacionales que compran propiedad (o propiedad parcial) de una firma extranjera; (4) inversionistas internacionales que realicen inversiones financieras que no impliquen la propiedad. Consideremos a su vez estas categorías.

Las firmas que compran y venden en mercados internacionales encuentran que sus costos para los trabajadores, proveedores e inversionistas se miden en la moneda de la nación donde se produce su producción, pero sus ingresos por ventas se miden en la moneda de la diferente nación donde ocurrieron sus ventas. Entonces, una empresa china que exporta al extranjero ganará alguna otra moneda —digamos, dólares estadounidenses— pero necesitará yuan chino para pagar a los trabajadores, proveedores e inversionistas que tienen su sede en China. En los mercados de divisas, esta firma será un proveedor de dólares estadounidenses y un demandador de yuan chino.

Los turistas internacionales suministrarán su moneda de origen para recibir la moneda del país que visitan. Por ejemplo, un turista estadounidense que visita China suministrará dólares estadounidenses al mercado de divisas y exigirá yuan chino.

Las inversiones financieras que cruzan las fronteras internacionales, y requieren el intercambio de divisas, a menudo se dividen en dos categorías. La inversión extranjera directa (IED) se refiere a comprar una empresa (al menos diez por ciento) en otro país o poner en marcha una nueva empresa en un país extranjero Por ejemplo, en 2008 la compañía cervecera belga InBev compró a la cervecera estadounidense Anheuser-Busch por 52 mil millones de dólares. Para realizar esta compra de una firma estadounidense, InBev tendría que suministrar euros (la moneda de Bélgica) al mercado de divisas y exigir dólares estadounidenses.

El otro tipo de inversión financiera internacional, la inversión de cartera, implica una inversión puramente financiera que no conlleva ninguna responsabilidad de gestión. Un ejemplo sería un inversionista financiero estadounidense que compró bonos emitidos por el gobierno del Reino Unido, o depositó dinero en un banco británico. Para realizar tales inversiones, el inversionista estadounidense suministraría dólares estadounidenses en el mercado de divisas y exigiría libras esterlinas.

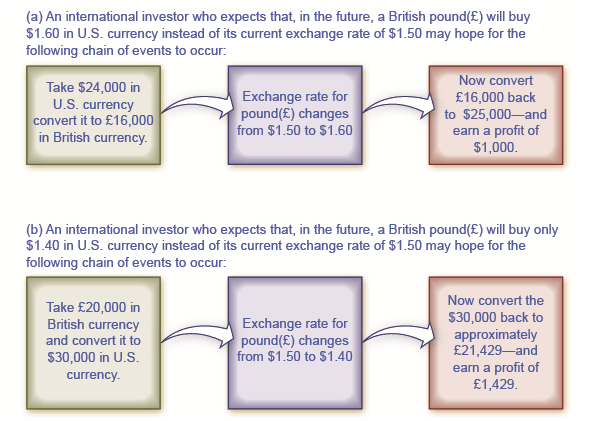

La inversión de cartera suele estar vinculada a las expectativas sobre cómo cambiarán los tipos de cambio. Mire a un inversionista financiero estadounidense que está considerando comprar bonos emitidos en el Reino Unido. Por simplicidad, ignore cualquier interés pagado por el bono (que será pequeño en el corto plazo de todos modos) y concéntrese en los tipos de cambio. Digamos que actualmente una libra esterlina vale $1.50 en moneda estadounidense. No obstante, el inversionista cree que en un mes, la libra esterlina valdrá $1.60 en moneda estadounidense. Así, como muestra la Figura 4 (a), este inversionista cambiaría $24,000 por 16,000 libras esterlinas. En un mes, si la libra realmente vale $1.60, entonces el inversionista de cartera puede volver a operar a dólares estadounidenses al nuevo tipo de cambio, y tener $25.600, una buena ganancia. Un inversionista de cartera que crea que el tipo de cambio de la libra funcionará en la dirección opuesta también puede invertir en consecuencia. Digamos que un inversionista espera que la libra, que ahora vale $1.50 en moneda estadounidense, disminuya a $1.40. Entonces, como se muestra en la Figura 4 (b), ese inversionista podría comenzar con 20,000 libras en moneda británica (tomando prestado el dinero si es necesario), convertirlo a 30,000 dólares en moneda estadounidense, esperar un mes y luego volver a convertir a aproximadamente £21.429 en moneda británica, nuevamente obteniendo una buena ganancia. Por supuesto, este tipo de inversión viene sin garantías, y un inversionista sufrirá pérdidas si los tipos de cambio no se mueven como se predijo.

Un inversor de cartera que intenta beneficiarse de los movimientos de los tipos de cambio

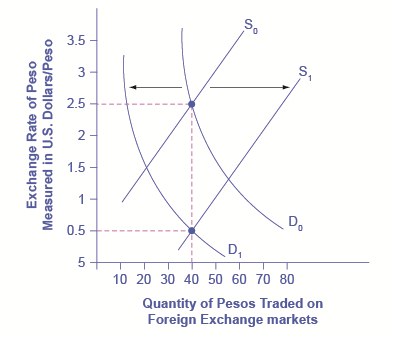

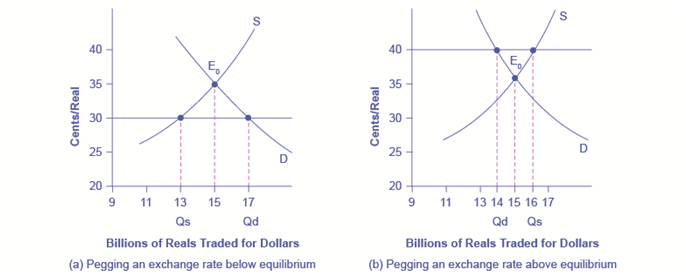

Las expectativas sobre el valor futuro de una moneda pueden impulsar la demanda y la oferta de esa moneda en los mercados de divisas.