10.3: Asegurar tus ingresos

- Page ID

- 62004

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)- Describir los fines, la cobertura y los costos del seguro por discapacidad.

- Comparar los usos adecuados del seguro de vida a término y de vida completa.

- Explicar las diferencias entre las políticas variables, ajustables y universales de toda la vida y el uso de jinetes.

- Enumere los factores que determinan las primas para pólizas de toda la vida.

Como has aprendido, los activos como una casa o un automóvil deben protegerse del riesgo de una pérdida de valor, porque los activos almacenan riqueza, por lo que una pérdida de valor es una pérdida de riqueza.

Tu salud también es valiosa, y los costos de repararla en caso de accidente o enfermedad son lo suficientemente significativos como para que también requiera cobertura de seguro. Además, sin embargo, es posible que tengas un accidente o enfermedad que te deje permanentemente deteriorado o incluso muerto. En cualquier caso, su capacidad para obtener ingresos quedará restringida o desaparecida. Así, tus ingresos deben estar asegurados, sobre todo si tienes dependientes que soportarían las consecuencias de perder tus ingresos. El seguro por discapacidad y el seguro de vida son formas de asegurar tus ingresos contra algunas limitaciones.

Seguro de Incapacidad

El seguro por discapacidad está diseñado para asegurar sus ingresos en caso de que sobreviva a una lesión o enfermedad deteriorada. La definición de “discapacidad” es una característica variable de la mayoría de las políticas. Algunos lo definen como ser incapaces de perseguir tu trabajo regular, mientras que otros lo definen de manera más estrecha como no poder realizar ningún trabajo. Algunos planes pagan beneficios parciales si regresas a trabajar medio tiempo, y otros no. Como siempre, debes entender los límites de la cobertura de tu plan.

Los costos del seguro de invalidez están determinados por las características y/o condiciones del plan, incluyendo los siguientes:

- Periodo de espera

- Monto de beneficios

- Duración de los beneficios

- Causa de discapacidad

- Pagos por pérdida de visión, audición, habla o uso de extremidades

- Prestaciones ajustadas a la inflación

- Renovación garantizada o cláusula no cancelable

En general, cuanto mayor sea el número de estas características o condiciones que apliquen, mayor será su prima.

Todos los planes tienen un periodo de espera desde el momento de la discapacidad hasta el cobro de beneficios. La mayoría son entre 30 y 90 días, pero algunos duran hasta 180 días. Cuanto más largo sea el periodo de espera, generalmente, menor será la prima.

Los planes también varían en la cantidad y duración de los beneficios. Los beneficios generalmente se ofrecen como porcentaje de su salario o salario actual. Cuanto más beneficios o más tiempo paga el seguro, mayor es la prima. Algunos planes ofrecen beneficios de por vida, mientras que otros terminan los beneficios a los sesenta y cinco años (la edad de elegibilidad para Medicare).

Además, algunos planes ofrecen beneficios en los siguientes casos, todos los cuales llevan primas más altas:

- Incapacidad por accidente o enfermedad

- Pérdida de visión, audición, habla o uso de extremidades, independientemente de la discapacidad

- Beneficios que aumentan automáticamente con la tasa de inflación

- Renovación garantizada, que asegura contra la pérdida de tu cobertura si tu salud se deteriora

Es posible que ya tengas algún seguro por discapacidad a través de tu empleador, aunque en muchos casos la cobertura es mínima. También puede ser elegible para beneficios del Seguro Social del gobierno federal o beneficio de compensación para trabajadores de su estado si la discapacidad se debe a un accidente en el trabajo. Otros proveedores de beneficios por discapacidad incluyen los siguientes:

- La Administración de Veteranos (si eres veterano)

- Seguro de automóvil (si la discapacidad se debe a un accidente automovilístico)

- Sindicatos (si eres miembro)

- Disposiciones de servicio civil (si eres empleado del gobierno)

Debes conocer la cobertura disponible para ti y si encuentras que no es la adecuada, complementarla con un seguro privado por discapacidad.

Seguros de Vida

El seguro de vida es una forma de asegurar que tus ingresos continuarán después de tu muerte. Si tienes un cónyuge, hijos, padres o hermanos que dependen de tus ingresos o cuidados, tu muerte crearía nuevas cargas financieras para ellos. Para evitar eso, puedes asegurar a tus dependientes contra tu pérdida, al menos financieramente.

Hay muchos tipos de pólizas de seguro de vida. Antes de comprar uno, debes determinar qué es lo que quieres que logre el seguro para tus sobrevivientes. ¿Qué quieres que haga?

- ¿Pagar la hipoteca?

- ¿Poner a tus hijos a la universidad?

- Proporcionar ingresos para que tu cónyuge pueda estar en casa con los hijos y no ser forzado a salir al lugar de trabajo?

- ¿Ofrecer cuidados alternativos a tus padres mayores o hermanos dependientes?

- ¿Cubrir los costos de tus gastos médicos y funerarios?

- ¿Evitar impuestos patrimoniales?

Estos son usos del seguro de vida. Tus metas para tu seguro de vida determinarán cuánto beneficio necesitas y qué tipo de póliza necesitas. En contra de eso están sus costos, el monto de la prima que paga y cómo se ajusta a su presupuesto actual.

Sam y Maggie tienen dos hijos, de tres y cinco años. Maggie trabaja como analista de crédito en un banco. Sam cuida de la casa y de los niños y la madre anciana de Maggie, que vive a un par de cuadras de distancia. Él hace sus compras de comestibles, limpia su departamento, le lava la ropa y hace los recados que pueda necesitar hacer. Sam y Maggie viven en un condominio que compraron, financiado con una hipoteca. Han establecido cuentas de ahorro para la universidad para cada niño, y tratan de ahorrar regularmente.

Sam y Maggie necesitan asegurar tanto sus vidas, porque la pérdida de cualquiera de ellos causaría dificultades financieras a los sobrevivientes. Con la muerte de Maggie, sus ganancias desaparecerían, que es como pagan la hipoteca y ahorran para la educación de sus hijos. El seguro de su vida debería ser suficiente para pagar la hipoteca y financiar la educación universitaria de sus hijos, al tiempo que proporciona los gastos de manutención de la familia, a menos que Sam regrese a la fuerza laboral. Con la muerte de Sam, Maggie tendría que contratar a alguien para que se quedara en casa y cuidara a sus hijos, y también a alguien que se quedara con la casa de su madre y que la cuidara. El seguro de vida de Sam debería ser suficiente para mantener la calidad de vida de todos.

Seguro a Plazo

Los ingresos de Maggie prevén tres gastos: la hipoteca, el ahorro para la educación y los gastos de manutención. Si bien los gastos de subsistencia son una necesidad continua o permanente, el pago de la hipoteca y los ahorros para la educación no lo son: eventualmente, se pagará la hipoteca y se educará a los niños. Para cubrir las necesidades permanentes, Maggie y Sam deben considerar un seguro permanente, también conocido como seguro de vida completa, vida heterosexual o valor en efectivo. Para asegurar esos dos objetivos temporales de pagar la hipoteca y las tasas universitarias, Maggie y Sam podrían considerar un seguro temporal o a plazo.

El seguro a plazo es un seguro por un período de tiempo limitado, generalmente uno, cinco, diez o veinte años. Después de ese periodo, la cobertura se detiene. Se utiliza para cubrir necesidades financieras por un período de tiempo limitado, por ejemplo, para cubrir el saldo adeudado de una hipoteca, o los costos de educación. Las primas son más bajas para el seguro a plazo, debido a que la cobertura es limitada. La prima se basa en el monto de la cobertura y la duración del periodo de tiempo cubierto.

Una póliza de seguro a plazo puede tener una opción de renovabilidad, para que puedas renovar la póliza al final de su vigencia, o puede tener una opción de conversión, para que puedas convertirla en una póliza de toda la vida y pagar una prima superior. Si se trata de término a nivel multianual o de plazo recto, la prima seguirá siendo la misma durante el plazo de cobertura.

El seguro a plazo decreciente paga un beneficio decreciente a medida que avanza el plazo, lo que puede tener sentido para cubrir el saldo adeudado de una hipoteca, que también disminuye con los pagos en el tiempo. Por otro lado, simplemente podrías comprar una póliza a plazo de un año con un beneficio menor cada año y tener más flexibilidad en caso de que decidas hacer un cambio.

Una política de plazo de devolución de prima (ROP) devolverá las primas que haya pagado si sobrevive el plazo de la póliza. Por otro lado, las primas de dichas pólizas son más altas, y es posible que te vaya mejor simplemente comprando la póliza de plazo regular y ahorrando la diferencia entre las primas.

El seguro a plazo es una forma más asequible de asegurar contra un riesgo específico durante un tiempo específico. Es puro seguro, en que proporciona desplazamiento de riesgo por un periodo de tiempo, pero a diferencia de toda la vida, no proporciona también una forma de ahorrar o invertir.

Seguro de Vida Integral

El seguro de vida completa es un seguro permanente. Es decir, pagas una prima especificada hasta que mueras, momento en el que se paga tu beneficio especificado a tu beneficiario. El monto de la prima está determinado por el monto de su beneficio y su edad y esperanza de vida cuando se compra la póliza.

A diferencia del seguro a plazo, donde tus primas simplemente pagan tu cobertura o riesgo de cambio, una póliza de seguro de vida completa tiene un valor de entrega en efectivo o valor en efectivo que es el valor que recibirías si cancelaras la póliza antes de morir. Puedes “cobrar” la póliza y recibir ese valor en efectivo antes de morir. De esa manera, la póliza de toda la vida también es un vehículo de inversión; tus primas son una forma de ahorrar e invertir, utilizando a la compañía aseguradora como tu gestor de inversiones. Las primas de toda la vida son más que las primas de vida a término porque estás pagando no solo para cambiar el riesgo sino también por la gestión de inversiones.

Una póliza de seguro de vida variable tiene garantizado un beneficio mínimo por muerte, pero el beneficio real por muerte puede ser mayor dependiendo de los rendimientos de inversión que la póliza haya obtenido. En ese caso, está cambiando algún riesgo, pero también asumiendo algún riesgo del desempeño de la inversión.

Una póliza de vida ajustable es aquella en la que puedes ajustar el monto de tu beneficio, y tu prima, a medida que cambian tus necesidades.

Una política de vida universal ofrece primas y beneficios flexibles. El beneficio se puede aumentar o disminuir sin cancelar la póliza y obtener una nueva (y así perder el valor en efectivo, como en una póliza básica de toda la vida). Las primas se agregan al valor en efectivo de la póliza, al igual que los rendimientos de inversión, mientras que la aseguradora deduce el costo del seguro (COI) y cualquier otra tarifa de póliza.

Cuando se compran, las pólizas de vida universal se pueden ofrecer con un pago único de prima, un pago de prima fija (y regular) hasta que mueras, o una prima flexible donde puedas determinar el monto de cada prima, siempre y cuando el valor en efectivo en la cuenta pueda cubrir el COI de la aseguradora.

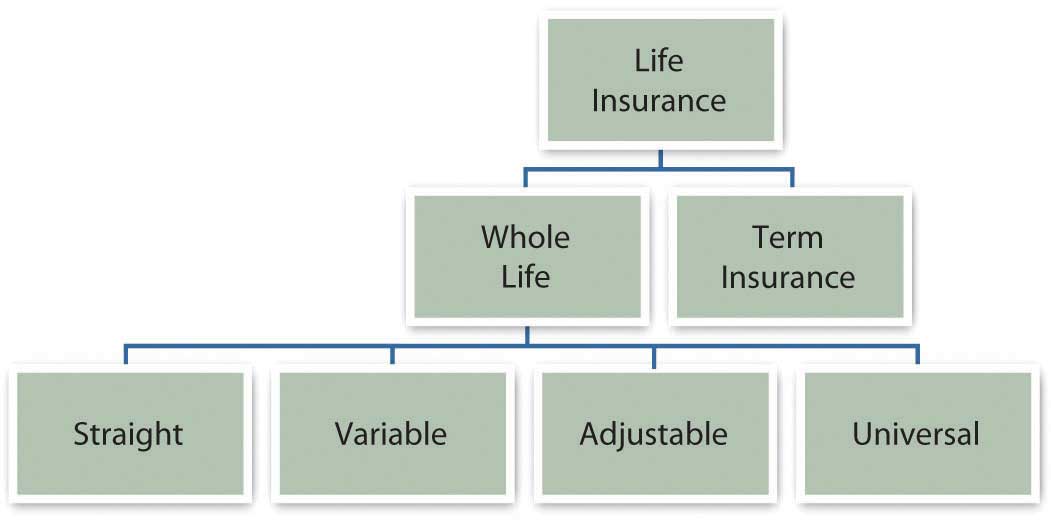

En la Figura 10.14 se muestran las opciones de seguro de vida.

Entonces, ¿es término o toda la vida? Cuando compras una póliza de vida a término, compras y pagas solo el seguro. Cuando compras una póliza de toda la vida, compras seguros más administración de inversiones. Usted paga más por ese servicio adicional, por lo que su valor debe ser mayor que su costo (en primas adicionales). Las pólizas de toda la vida toman un análisis para averiguar los retornos y comisiones reales de inversión, y la aseguradora es valiosa para ti solo si es un mejor gestor de inversiones de lo que podrías tener de otra manera. Hay muchas opciones para la gestión de inversiones. Por lo tanto, el costo adicional de una póliza de toda la vida debe sopesarse contra sus elecciones entre los vehículos de inversión. Si es mejor que tus otras opciones, entonces deberías comprar toda la vida. Si no, entonces compra vida a término y ahorra o invierte la diferencia en las primas.

Elegir una Póliza

Todas las pólizas de seguro de vida tienen características básicas, que luego se pueden personalizar con un jinete, una cláusula que agrega beneficios bajo ciertas condiciones. Las características estándar incluyen disposiciones que protegen al asegurado y a los beneficiarios en casos de incumplimiento de pagos de primas, fraude o suicidio. También hay provisiones de préstamo otorgadas, para que puedas pedir prestado contra el valor en efectivo de una póliza de toda la vida.

Los pasajeros son en realidad un seguro extra que puedes comprar para cubrir circunstancias menos comunes. Los ciclistas que se ofrecen comúnmente incluyen

- una renuncia al pago de la prima si el asegurado queda completamente incapacitado,

- una doble prestación por muerte accidental,

- asegurabilidad garantizada que le permite incrementar su beneficio sin comprobante de buena salud,

- protección del costo de vida que protege su beneficio de la inflación,

- beneficios acelerados que le permiten gastar su beneficio antes de su muerte si necesita financiar la atención a largo plazo.

Por último, debes considerar las opciones de liquidación que ofrece la póliza: las formas en que se paga el beneficio a tus beneficiarios. Las tres opciones comunes son

- como una suma global, pagada de una vez;

- en cuotas, pagadas en un período determinado;

- como pagos de intereses, de manera que se efectúe una serie de pagos de intereses a los beneficiarios hasta un momento determinado en que se pague el beneficio mismo.

Usted elegiría las diversas opciones dependiendo de sus beneficiarios y sus necesidades anticipadas. Comprender estas características, pasajeros y opciones puede ayudarte a identificar el producto de seguro adecuado para tu situación. Al igual que con cualquier compra, una vez que hayas identificado el producto, necesitas identificar el mercado y el financiamiento.

Muchas aseguradoras ofrecen muchos productos de seguros, generalmente vendidos a través de corredores o agentes. A los agentes se les paga por comisión, con base en el monto del seguro que venden. Un agente cautivo vende los seguros de una sola compañía, mientras que un agente independiente vende pólizas de muchas aseguradoras. Quieres un agente con licencia que sea receptivo y responda a las preguntas de manera paciente y profesional. Si mueres, esta puede ser la persona de la que tus sobrevivientes tendrán que depender para ayudarlos a recibir sus beneficios en un momento preocupante.

Tendrá que presentar una solicitud para una póliza y es posible que se le requiera hacerse un examen físico o divulgar registros médicos para verificar su condición física. Los factores que influyen en su riesgo son su historial médico familiar, edad y peso, y opciones de estilo de vida como fumar, beber y consumo de drogas. Tus riesgos influirán en el monto de tus primas.

Habiendo analizado el producto y el mercado, debes asegurarte de que los pagos de primas son sustentables para ti, que puedes agregar el gasto en tu presupuesto operativo sin crear un déficit presupuestal.

El seguro de vida como decisión de planeación financiera

A diferencia de asegurar la propiedad y la salud, el seguro de vida puede combinar dos funciones de planificación financiera: cambiar el riesgo y ahorrar para construir riqueza. La decisión de comprar un seguro de vida implica pensar en sus opciones para ambos y su costo de oportunidad al hacerlo.

El seguro de vida se trata de asegurar tus ganancias incluso después de tu muerte. Puedes generar ganancias durante tu vida vendiendo mano de obra o capital. Tu muerte te impide vender mano de obra o obtener ingresos por salario o salarios, pero si tienes activos que también pueden generar ingresos, es posible que puedan generar algunos o incluso suficientes ingresos para asegurar la comodidad continua de tus dependientes, incluso sin tu salario o salario.

En otras palabras, cuanto mayor sea su base de activos acumulados, mayores serán sus ganancias y menos dependiente estará de su propia mano de obra para obtener apoyo financiero. En ese caso, necesitará menos protección de ingresos y menos seguro de vida. Además del seguro de vida, otra forma de proteger a tus beneficiarios es acumular una base de activos lo suficientemente grande con un potencial de ingresos suficientemente grande.

Si puedes pagar las primas del seguro de vida, entonces el dinero que pagarás en primas es actualmente parte de tu superávit presupuestal y de alguna manera se está ahorrando. Si actualmente está contribuyendo al ahorro educativo de tus hijos o a tu plan de jubilación, tendrás que sopesar el valor de proteger los ingresos corrientes contra asegurar la educación de tus hijos o tus ingresos futuros en la jubilación. O ese excedente podría ser utilizado para generar esa base de activos más grande.

Estas son decisiones difíciles de sopesar porque la vida es arriesgada. Si nunca tienes un accidente o una enfermedad y simplemente pasas por la vida ganando mucho y pagando tu hipoteca y ahorrando para la jubilación y educando a tus hijos, entonces ¿todas esas primas de seguro simplemente se desperdician? No. Dado que su estrategia financiera incluye acumular activos y obtener ingresos para satisfacer sus necesidades ahora o en el futuro, necesita proteger esos activos e ingresos, al menos cambiando el riesgo de perderlos por un accidente casual. Al mismo tiempo, debe tomar decisiones de cambio de riesgo en el contexto de sus otras metas y decisiones financieras.

- El seguro por discapacidad asegura tus ingresos contra un accidente o enfermedad que deja deteriorada tu capacidad de ingresos.

- La cobertura y los costos del seguro por discapacidad varían.

- El seguro de vida está diseñado para proteger a los dependientes contra la pérdida de sus ingresos en caso de su muerte.

- El seguro a plazo brinda cobertura de seguro de vida por un período de tiempo específico.

- El seguro de vida integral brinda cobertura de seguro de vida hasta el fallecimiento del asegurado.

- El seguro de vida completa tiene un valor de rescate en efectivo y, por lo tanto, puede ser utilizado como instrumento de inversión, así como una forma de cambiar el riesgo.

- Las pólizas de vida variable, ajustable y universal ofrecen más flexibilidad de beneficios y primas.

- Los ciclistas brindan una cobertura más específica.

- Las primas están determinadas por la elección de beneficios y jinetes y el riesgo del asegurado, según lo evaluado por la historia clínica y las elecciones de estilo de vida.

Ejercicios

- Infórmate sobre la compensación laboral en http://www.dol.gov/owcp/. ¿Qué hace la Oficina Federal de Programas de Compensación Laboral y qué discapacidades específicas están cubiertas en los programas que administra la OWCP? Averigüe qué programas están disponibles en su estado para la compensación laboral que cubre accidentes industriales y laborales en http://www.ic.nc.gov/ncic/pages/all50.htm. ¿Cuál es el papel de la Administración de Seguridad y Salud Ocupacional (OSHA) del Departamento de Trabajo de los Estados Unidos en la prevención de enfermedades y lesiones en el trabajo? Descúbrelo en http://www.osha.gov/.

- Encuentre información sobre la compensación por desempleo en http://www.dol.gov/dol/topic/unemployment-insurance/ y www.policyalmanac.org/social_... ensation.shtml para responder a las siguientes preguntas.

- Si estás desempleado involuntariamente, ¿los programas federales y estatales de compensación por desempleo reemplazan tus salarios?

- ¿Tienes derecho a una compensación por desempleo si eliges estar desempleado temporalmente?

- ¿Importa qué tipo de trabajo tienes o cuántos ingresos ganas?

- ¿Qué significa estar desempleado involuntariamente?

- ¿De dónde viene el dinero?

- Si tienes empleo estacional, ¿puedes cobrar el desempleo para cubrir la temporada baja?

- Si eres elegible, ¿cuánto tiempo puedes cobrar el desempleo?

- ¿El dinero que recibe de la compensación por desempleo está sujeto a impuestos?

- Si quedaste desempleado en tu estado, ¿cómo estarían asegurados tus ingresos y qué podrías esperar de tu programa estatal de compensación por desempleo?

- Lee consejos para elegir seguros de The Motley Fool en www.fool.com/insurancecenter/life/life.htm. ¿Cuáles son dos situaciones en las que comprar un seguro de vida podría no ser una buena opción para ti? De acuerdo con el Instituto de Información de Seguros (www.iii.org/individuals/life/... /pickacompany/), ¿qué factores debes tener en cuenta a la hora de elegir una compañía de seguros de vida?