14.S: Resumen

- Page ID

- 110670

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\( \newcommand{\dsum}{\displaystyle\sum\limits} \)

\( \newcommand{\dint}{\displaystyle\int\limits} \)

\( \newcommand{\dlim}{\displaystyle\lim\limits} \)

\( \newcommand{\id}{\mathrm{id}}\) \( \newcommand{\Span}{\mathrm{span}}\)

( \newcommand{\kernel}{\mathrm{null}\,}\) \( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\) \( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\) \( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\id}{\mathrm{id}}\)

\( \newcommand{\Span}{\mathrm{span}}\)

\( \newcommand{\kernel}{\mathrm{null}\,}\)

\( \newcommand{\range}{\mathrm{range}\,}\)

\( \newcommand{\RealPart}{\mathrm{Re}}\)

\( \newcommand{\ImaginaryPart}{\mathrm{Im}}\)

\( \newcommand{\Argument}{\mathrm{Arg}}\)

\( \newcommand{\norm}[1]{\| #1 \|}\)

\( \newcommand{\inner}[2]{\langle #1, #2 \rangle}\)

\( \newcommand{\Span}{\mathrm{span}}\) \( \newcommand{\AA}{\unicode[.8,0]{x212B}}\)

\( \newcommand{\vectorA}[1]{\vec{#1}} % arrow\)

\( \newcommand{\vectorAt}[1]{\vec{\text{#1}}} % arrow\)

\( \newcommand{\vectorB}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\( \newcommand{\vectorC}[1]{\textbf{#1}} \)

\( \newcommand{\vectorD}[1]{\overrightarrow{#1}} \)

\( \newcommand{\vectorDt}[1]{\overrightarrow{\text{#1}}} \)

\( \newcommand{\vectE}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash{\mathbf {#1}}}} \)

\( \newcommand{\vecs}[1]{\overset { \scriptstyle \rightharpoonup} {\mathbf{#1}} } \)

\(\newcommand{\longvect}{\overrightarrow}\)

\( \newcommand{\vecd}[1]{\overset{-\!-\!\rightharpoonup}{\vphantom{a}\smash {#1}}} \)

\(\newcommand{\avec}{\mathbf a}\) \(\newcommand{\bvec}{\mathbf b}\) \(\newcommand{\cvec}{\mathbf c}\) \(\newcommand{\dvec}{\mathbf d}\) \(\newcommand{\dtil}{\widetilde{\mathbf d}}\) \(\newcommand{\evec}{\mathbf e}\) \(\newcommand{\fvec}{\mathbf f}\) \(\newcommand{\nvec}{\mathbf n}\) \(\newcommand{\pvec}{\mathbf p}\) \(\newcommand{\qvec}{\mathbf q}\) \(\newcommand{\svec}{\mathbf s}\) \(\newcommand{\tvec}{\mathbf t}\) \(\newcommand{\uvec}{\mathbf u}\) \(\newcommand{\vvec}{\mathbf v}\) \(\newcommand{\wvec}{\mathbf w}\) \(\newcommand{\xvec}{\mathbf x}\) \(\newcommand{\yvec}{\mathbf y}\) \(\newcommand{\zvec}{\mathbf z}\) \(\newcommand{\rvec}{\mathbf r}\) \(\newcommand{\mvec}{\mathbf m}\) \(\newcommand{\zerovec}{\mathbf 0}\) \(\newcommand{\onevec}{\mathbf 1}\) \(\newcommand{\real}{\mathbb R}\) \(\newcommand{\twovec}[2]{\left[\begin{array}{r}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\ctwovec}[2]{\left[\begin{array}{c}#1 \\ #2 \end{array}\right]}\) \(\newcommand{\threevec}[3]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\cthreevec}[3]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \end{array}\right]}\) \(\newcommand{\fourvec}[4]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\cfourvec}[4]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \end{array}\right]}\) \(\newcommand{\fivevec}[5]{\left[\begin{array}{r}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\cfivevec}[5]{\left[\begin{array}{c}#1 \\ #2 \\ #3 \\ #4 \\ #5 \\ \end{array}\right]}\) \(\newcommand{\mattwo}[4]{\left[\begin{array}{rr}#1 \amp #2 \\ #3 \amp #4 \\ \end{array}\right]}\) \(\newcommand{\laspan}[1]{\text{Span}\{#1\}}\) \(\newcommand{\bcal}{\cal B}\) \(\newcommand{\ccal}{\cal C}\) \(\newcommand{\scal}{\cal S}\) \(\newcommand{\wcal}{\cal W}\) \(\newcommand{\ecal}{\cal E}\) \(\newcommand{\coords}[2]{\left\{#1\right\}_{#2}}\) \(\newcommand{\gray}[1]{\color{gray}{#1}}\) \(\newcommand{\lgray}[1]{\color{lightgray}{#1}}\) \(\newcommand{\rank}{\operatorname{rank}}\) \(\newcommand{\row}{\text{Row}}\) \(\newcommand{\col}{\text{Col}}\) \(\renewcommand{\row}{\text{Row}}\) \(\newcommand{\nul}{\text{Nul}}\) \(\newcommand{\var}{\text{Var}}\) \(\newcommand{\corr}{\text{corr}}\) \(\newcommand{\len}[1]{\left|#1\right|}\) \(\newcommand{\bbar}{\overline{\bvec}}\) \(\newcommand{\bhat}{\widehat{\bvec}}\) \(\newcommand{\bperp}{\bvec^\perp}\) \(\newcommand{\xhat}{\widehat{\xvec}}\) \(\newcommand{\vhat}{\widehat{\vvec}}\) \(\newcommand{\uhat}{\widehat{\uvec}}\) \(\newcommand{\what}{\widehat{\wvec}}\) \(\newcommand{\Sighat}{\widehat{\Sigma}}\) \(\newcommand{\lt}{<}\) \(\newcommand{\gt}{>}\) \(\newcommand{\amp}{&}\) \(\definecolor{fillinmathshade}{gray}{0.9}\)Conceptos clave

14.1: Determinar el valor de un bono (¿para qué se vende?)

- Definición de bonos, características y terminología clave

- Calcular el precio de un bono negociable cuando la fecha de venta es la fecha de pago de intereses

- Cálculo de primas y descuentos

- Calcular el precio de un bono negociable cuando la fecha de venta es una fecha de pago sin intereses

14.2: Calcular el rendimiento de un bono (saber cuándo retenerlos, saber cuándo doblarlos)

- Cálculo del rendimiento del bono hasta el vencimiento

- Calcular el rendimiento realizado por un inversionista si se compra y vende un bono antes del vencimiento

14.3: Horarios de Fondos de Hundimiento (Necesitas Mostrar Responsabilidad)

- El hundimiento de los fondos y sus fines

- Cómo construir cronogramas completos de fondos de hundimiento ordinario

- Cómo construir calendarios parciales de fondo de hundimiento ordinario

- Adaptación de cualquier fondo de hundimiento ordinario a un calendario de vencimiento de fondos de anualidades

14.4: Retiro y Amortización de Deuda (Balanceando los Libros)

- Las implicaciones financieras del retiro de deuda de bonos

- Cómo amortizar una prima de bonos o acumular un descuento en bonos

El Lenguaje de las Matemáticas Empresariales

- costo anual de la deuda de bonos

- El total anual de los pagos de intereses de bonos y los pagos del fondo de hundimiento de bonos.

- bono

- Deuda que está asegurada por un activo corporativo específico y que establece la responsabilidad del emisor hacia un acreedor por pagar intereses a intervalos regulares y reembolsar el principal en una fecha posterior fija.

- intereses devengados por bonos

- El monto de intereses que el bono ha ganado pero que aún no ha pagado desde la fecha anterior de pago de intereses.

- precio en efectivo de bonos

- También conocido como el precio de compra o precio fijo, esta es la cantidad de dinero que un inversionista debe pagar directamente para adquirir el bono. Representa el total del precio de mercado y los intereses devengados.

- tasa de cupón de bonos

- También conocida como tasa de bono o tasa nominal, esta es la tasa de interés nominal pagada sobre el valor nominal del bono.

- descuento de bonos

- La cantidad por la que el precio de venta de un bono no alcanza su valor nominal.

- valor nominal de los bonos

- También llamado valor nominal o denominación del bono, este es el monto principal de la deuda que el inversionista prestó a la corporación emisora de bonos.

- fecha de emisión del bono

- La fecha en que se emite un bono y está disponible para su compra por los acreedores

- precio del mercado de bonos

- También conocido como el precio cotizado, este es el valor real del bono excluyendo cualquier interés devengado.

- tasa de mercado de bonos

- Esta es la tasa nominal de interés predominante en el mercado de bonos abiertos.

- fecha de vencimiento de los bonos

- También conocida como fecha de canje o fecha de vencimiento, este es el día en que se pagará el precio de canje al titular del bono (junto con el pago final de intereses), extinguiendo así la deuda.

- prima de bonos

- El monto por el cual el precio de venta de un bono supera su valor nominal.

- precio de canje de bonos

- También denominado valor de rescate o valor de vencimiento, este es el monto que el emisor del bono pagará al tenedor del bono al vencimiento del bono.

- fecha de venta de bonos

- Esta es la fecha en que un bono se negocia activamente y se vende a otro inversionista a través de los mercados de bonos.

- valor contable de la deuda de bonos

- La diferencia entre el monto principal adeudado sobre el bono y el saldo acumulado en el fondo de hundimiento en cualquier momento.

- plusvalía

- El monto por el cual el valor actual de un activo excede el precio de compra original.

- pérdida de capital

- El monto por el cual el valor actual de un activo no alcanza el precio de compra original.

- debenture

- Una deuda que no esté garantizada por un activo corporativo específico y que establezca la responsabilidad del emisor hacia un acreedor por pagar intereses a intervalos regulares y reembolsar el principal en una fecha posterior fija.

- fondo de hundimiento

- Una cuenta especial en la que un inversionista, ya sea un particular o un negocio, realiza pagos de anualidades de tal manera que en una fecha determinada estarán disponibles fondos suficientes para cumplir con una meta de ahorro u obligación de deuda futura.

- calendario de fondos de hundimiento

- Una tabla que muestra la contribución al fondo de hundimiento, los intereses devengados y el saldo acumulado por cada pago en la anualidad.

- rendimiento hasta el vencimiento

- La tasa general de rendimiento de un bono cuando se compra a un precio de mercado y se mantiene hasta su vencimiento. Incluye tanto el interés semestral que los tenedores de bonos ganan por su inversión junto con la ganancia o pérdida resultante de la diferencia entre el precio de mercado y el precio de redención.

Las Fórmulas Que Necesitas Saber

Símbolos utilizados

\(ACD\)= Costo anual de la deuda de bonos

\(AI\)= Intereses devengados

\(BAL\)= Saldo principal

\(BVD\)= Valor contable de la deuda de bonos

Precio en Efectivo = Precio pagado por un bono incluyendo el precio de mercado y los intereses devengados

\(CPN\)= Tasa nominal de interés del cupón de bonos

\(CY\)= Compounding per year or compounding frequency

Fecha Precio = Precio del bono en la fecha de pago de intereses anterior a la fecha de venta

Descuento = Importe de descuento de bonos

Valor nominal = Valor nominal del bono

\(i\)= Tasa de interés periódica

\(INT_{SFDUE}\)= Porción de interés de cualquier anualidad única debido al pago de fondo de hundimiento

\(N\)= Número de pagos de anualidades

\(PMT\)= Monto de pago de anualidad

\(PMT_{BOND}\)= El pago de anualidad del bono determinado por la tasa de cupón

Prima = Importe de prima de bono

\(PRI\)= Precio de mercado

\(t\)= Relación de tiempo (usando el número real de días)

Formulas Introducidas

Fórmula 14.1 El precio en efectivo para cualquier bono:\(\text { Cash Price }=PRI+AI\)

Fórmula 14.2 Cupón de Bonos Monto de Pago de Anualidad:\(PMT_{BOND}=\text { Face Value } \times \dfrac{CPN}{CY}\)

Fórmula 14.3 Precio del bono en una Fecha de Pago de Intereses:\(\text { Date Price }=\dfrac{FV}{(1+i)^{N}}+PMT_{BOND}\left[\dfrac{1-\left[\dfrac{1}{1+i}\right]^{N}}{i}\right]\)

Fórmula 14.4 Bono Premium o Descuento:\(\text { Premium or Discount }=\text { PRI - Face Value }\)

Fórmula 14.5 Precio en Efectivo del Bono en una Fecha de Pago sin Intereses:\(\text { Cash Price }=(\text { Date Price })(1+i)^{t} \)

Fórmula 14.6 Intereses devengados en una Fecha de Pago sin Intereses:\(Al=PMT_{BOND} \times t\)

Fórmula 14.7 Porción de Interés de un Fondo de Hundimiento Pago Único Vencido:\(\text { INT_{SFDUE } }=(BAL+PMT) \times\left((1+i)^{\frac{CY}{PX}}-1\right)\)

Fórmula 14.8 El Costo Anual de la Deuda de Bonos:\(ACD=(\text { Face Value } \times CPN)+(PMT \times PY)\)

Fórmula 14.9 El valor contable de la deuda de bonos:\(BVD=\text { Bonds Outstanding }-BAL\)

Tecnología

Calculadora

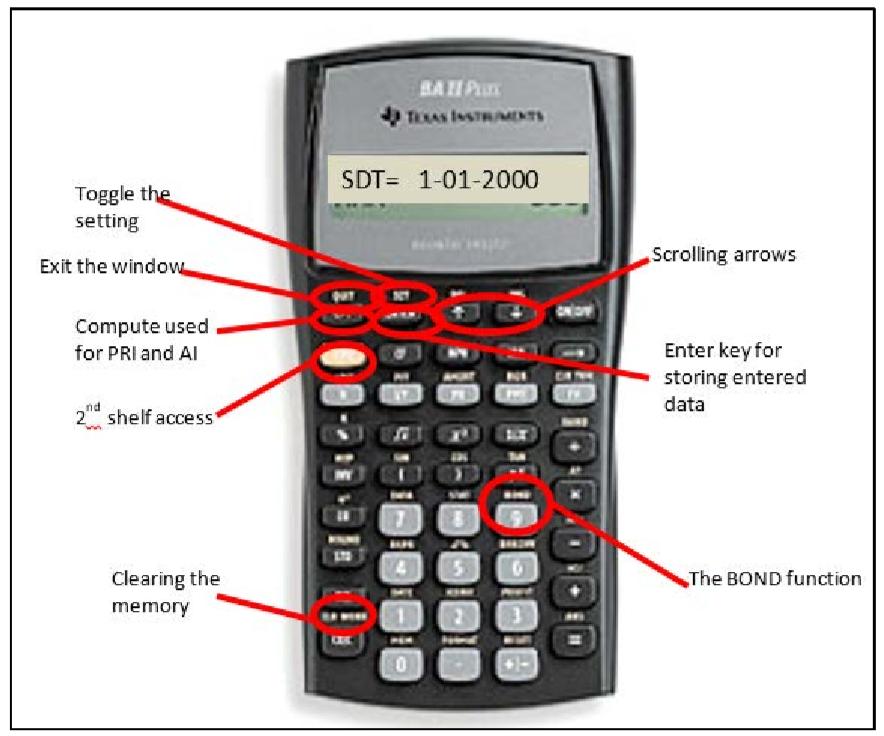

En este capítulo se utilizó la función DATE. Véase el final del Capítulo 8 para una discusión completa de esta función.

La función Bond

- La función BOND se encuentra en el segundo estante encima de la tecla número 9 y se accede presionando 2nd BOND.

- Desplázate usando las flechas ↓ y ↑.

- Hay nueve líneas en la función. Las primeras siete líneas se consideran las líneas de entrada de datos, mientras que las dos últimas son las líneas de salida.

- Al abrir la ventana, debe usar la función 2nd CLR Work para borrar los datos ingresados previamente. Las líneas de entrada son las siguientes:

- SDT es la fecha de venta. Ingresa en el formato de fecha estándar de MM.DDYY y presiona la tecla INTRO para almacenar la información.

- CPN es la tasa nominal de cupón. Está formateado como porcentaje pero sin el signo de porcentaje, por lo que ingresa 5.5% como 5.5. Debe presionar la tecla ENTER para almacenar la información.

- RDT es la fecha de canje o fecha de vencimiento. Ingresa en el formato de fecha estándar y presiona ENTRAR para almacenar la información.

- RV es el valor de redención o precio de canje expresado como porcentaje del valor nominal. Dado que el precio de canje es igual al valor nominal, utilice la configuración predeterminada de 100.

- ACT/360 es un toggle que se cambia presionando 2nd SET. ACT cuenta el número real de días en la transacción, mientras que 360 trata cada mes como teniendo 30 días. En Canadá, ACT es el estándar.

- 2/Y o 1/Y es un toggle que se cambia presionando 2nd SET. 2/Y indica un compuesto semestral tanto para la tasa de mercado como para la tasa de cupón, mientras que 1/Y indica un compuesto anual.

- YLD es la tasa nominal de mercado para los bonos en el momento de la venta. Sigue el mismo formato que el CPN. Presione la tecla ENTER para almacenar la información. Las líneas de salida son las siguientes:

- PRI es el precio de mercado del bono. Presione el botón CPT para calcular para esta solución. La salida es un porcentaje del precio de redención (que es el mismo que el valor nominal).

- AI es el interés devengado del bono. Se calcula automáticamente al pulsar el botón CPT en la línea PRI. La salida es un porcentaje del precio de redención.

Hundimiento de fondos usando AMORT

- En este capítulo se utilizó la función AMORT. Véase el final del Capítulo 13 para una discusión completa de esta función. A continuación se enumeran los comentarios específicos de los fondos de hundimiento y las adaptaciones.

- Fondos ordinarios de hundimiento: El principal crece en lugar de disminuir.

- Con respecto a la convención de signo de flujo de caja, el PV (si no es cero) y el PMT son negativos, ya que se está invirtiendo dinero en la cuenta. El FV es un número positivo ya que se puede retirar en el futuro.

- Las salidas BAL e INT son precisas y fieles a la definición. El resultado de PRN también es exacto, pero su definición se modifica para representar el total de los pagos de anualidad realizados y los intereses devengados.

- Fondos de hundimiento adeudados: Debe adaptar el número de pago.

- P1 y P2: Siempre agregue uno al (los) número (s) de pago deseado.

- BAL: Tiene un pago demasiado. Para corregir esto, disminuya el saldo eliminando un pago (o con BAL en su pantalla, presione − RCL PMT =).

- INT y PRN: Ambos números son correctos.

- Fondos ordinarios de hundimiento: El principal crece en lugar de disminuir.